超半数信托公司去年净利负增长,转型阵痛加剧机构分化

信托公司2023年财报数据陆续披露,行业盈利尤其核心信托业务下滑明显。

据云南信托研究发展部统计,目前已经公布年报且有可比数据的52家信托公司(另有15家尚未披露)中,整体盈利指标均有大幅下降,仅固有业务收入正增长,且主要是头部信托公司。

总体来看,52家已披露数据的信托公司2023年合计实现营业收入981.09亿元,同比下降11.26%,其中信托业务收入(581.25亿元)下降19.77%,固有业务收入(399.84亿元)增长5.31%。利润总额472.17亿元,同比下降14.63%,净利润370.57亿元,同比下降14.13%。

这与信托业协会披露的截至去年三季度末的数据趋势一致,行业转型阵痛期仍未过去,机构间分化加剧。

具体看52家信托公司营收情况,其中正增长机构占比不足半数,营收规模前10位中,仅上海信托、江苏信托、华鑫信托同比正增长,增幅分别为169.61%、24.34%、30.23%。其中,上海信托在2023年内出售了上投摩根股份,固有业务大增5倍贡献了大部分营收,跃升至行业第二位;华鑫信托也因为固有业务收入翻倍增长,才得以进入TOP10。

去年营收规模前五位分别是平安信托(145.53亿元)、上海信托(81.41亿元)、建信信托(75.24亿元)、中信信托(49.40亿元)、兴业信托(46.35亿元),除上海信托外均有不同程度下滑,其中平安信托营收较2022年减少了25.17%。营收TOP30中,中航信托、长安信托、光大信托、中铁信托降幅均在30%以上。

仅看核心信托业务收入,平安信托(91.55亿元)、五矿信托(28.89亿元)、光大信托(28.08亿元)、英大信托(27.25亿元)、中信信托(24.85亿元)收入规模居前,但除英大信托外均有不同程度下滑,其中五矿信托、光大信托同比降幅接近33%,中信信托降幅则接近48%。据云南信托研究发展部统计,信托业务收入前30位中,只有8家信托公司实现正增长。

利润方面,52家信托公司中净利润保持正增长的机构占比只有45%。净利润前五位分别是上海信托(49.52亿元)、平安信托(42.55亿元)、中信信托(26.32亿元)、江苏信托(25.41亿元)、华能信托(21.48亿元),其中上海信托同比大增逾4倍,江苏信托增约31%,其余3家均有不同程度下滑,平安信托降幅接近35%。净利润TOP30中,除平安信托外,降幅较大的还有光大信托(-40.94%)、华润信托(-39.21%)、五矿信托(-32.96%)等。

中国信托业协会披露的截至2023年三季度末的数据显示,虽然行业资产规模实现连续六个季度正增长,但因为传统业务不断收缩,短期内转型业务的年化平均报酬水平不高,盈利情况依然不乐观(详见报道《融资类信托3年缩水近5成,房地产信托降至万亿边缘》)。有业内人士此前对记者表示,当前对信托公司“底子”和过去业务的合规性考验较大,机构间分化会越来越明显,必须尽快找到合适的转型方向。

近期,随着行业调整,关于信托业降薪裁员的消息不断。据记者了解,开年多家信托公司围绕信托业务新三分类新规、异地展业机构数量限制等监管要求,进行组织架构调整,也有公司高管、中基层员工在经营压力下主动申请大幅降薪等情况,预计合规整改和压降成本还会继续影响行业格局。

中国信托业协会特约研究员袁田认为,传统房地产信托业务作为信托主营业态的时代已告终结,立足“三新一高”,信托公司在有效盘活存量和稳健促进增量的平衡中,应进一步加大服务制造业的支持力度和服务模式创新,同时探索转型能够支撑盈利水平稳健增长的商业模式和服务收费模式。

政策很“给力”,市场却“淡定”,广州楼市背后的逻辑是什么?

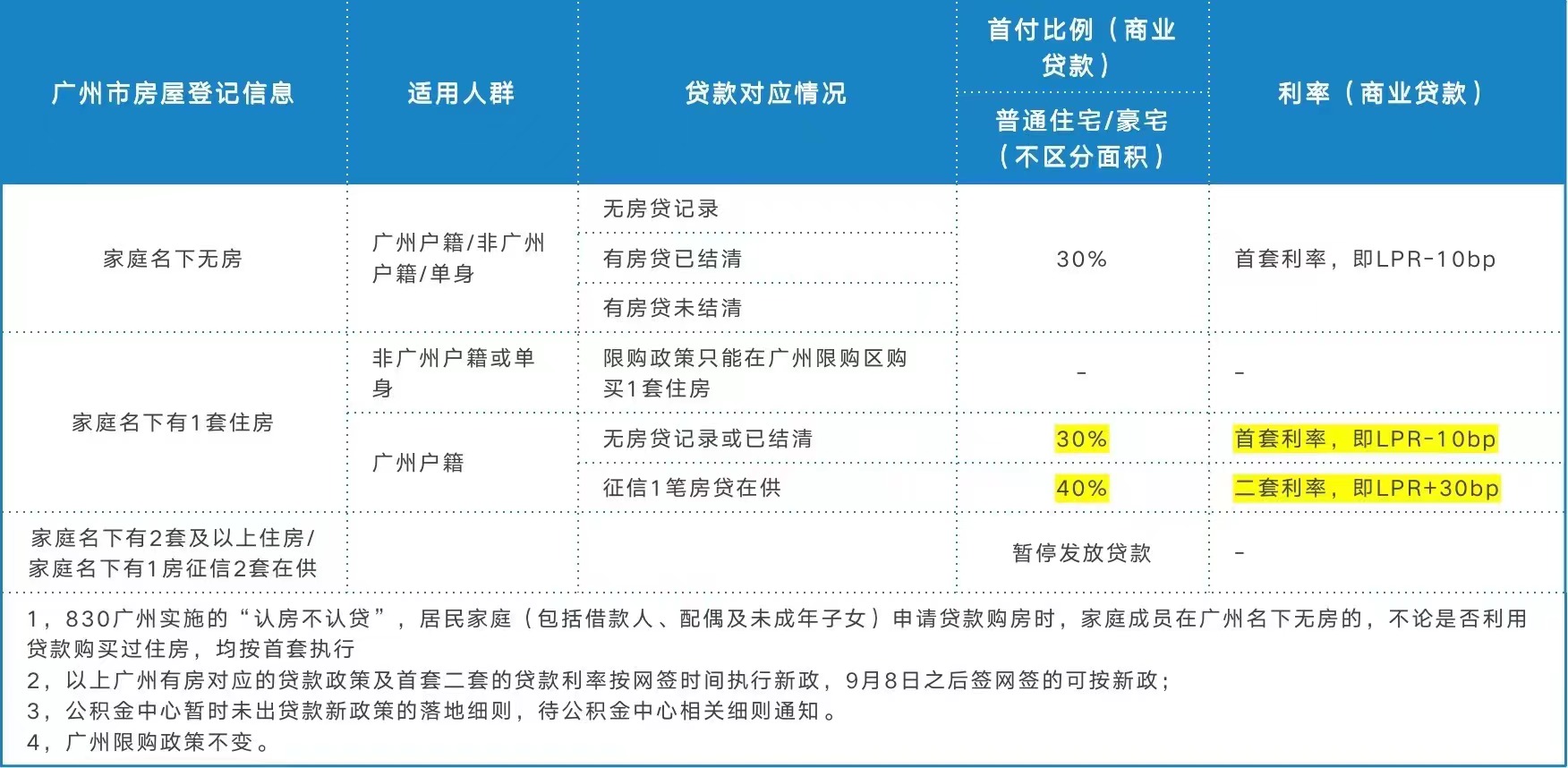

无论是购房门槛还是购房成本,广州都已经做到了四个一线城市中最低。今年8月末,广州成为四个一线城市中政策放松的“先行者”。在首发“认房不认贷”之后,广州楼市政策再次放松,将首套房贷利率降至LPR-10bp,已结清房贷的二套房首付比例降至三成,有一笔房贷在供的二套房首付比例降至四成,无论是购房门槛还是购房成本,广州都已经做到了四个一线城市中最低。锤子财富2023-09-19 19:23:460000美国8月份CPI同比上涨3.7%,美联储11月加息25个基点概率近四成

金融市场目前普遍预计,在核心通胀回落的情况下,美联储本月的议息会议将会暂停加息。美国劳工部13日公布的数据显示,美国8月份消费者价格指数(CPI)同比上涨3.7%。金融市场目前普遍预计,在核心通胀回落的情况下,美联储本月的议息会议将会暂停加息。但是投资者担忧,国际油价近期反弹,布伦特油价已连续近两周时间在每桶90美元的高位徘徊,可能给美国带来新一轮通胀上行压力。0000事关树立践行正确政绩观、安全生产风险整治、进博会筹备 上海市委常委会逐一研究

在推动高质量发展的具体实践中务实功、出实招、求实效。上海市委常委会今天(6月25日)举行会议,学习贯彻习近平总书记关于树立和践行正确政绩观的重要论述、对宁夏银川市兴庆区富洋烧烤店燃气爆炸事故的重要指示精神,研究第六届中国国际进口博览会筹备、纪检监察干部队伍教育整顿等工作。市委书记陈吉宁主持会议并讲话。0000独家对话路博迈全球CEO:很难忽略中国市场,资金正加大A股布局

比起周期更长的一级市场,股市涌入的资金更为显著。经历了去年的波折,国际资金正重返中国,比起周期更长的一级市场,股市涌入的资金更为显著。0000近3个交易日下跌14.22%,*ST雪发:关联方事项不会对公司产生重大不利影响

公司虽与雪松实业等关联方为同一实际控制人控制下的企业,但公司与雪松实业等关联方在业务、人员、资产、机构、财务等方面完全分开,保持独立。因此,雪松实业等关联方的事项不会对公司正常经营与公司治理产生重大不利影响。锤子财富2023-05-10 19:17:150000