首只强退可转债!可转债“通用策略”正在失效,后续强退还有更多

因连续20个交易日收盘价均低于1元,触及交易类退市规定,从今日开市起,*ST搜特股票及搜特转债停牌,停牌期间搜特转债暂停转股,搜特转债也因此将成为历史上首只强制退市的可转债。

昨日,搜特转债大跌20%,报收18元,创可转债史上最低价记录,按照当前转股价格转换后的价值为26.25元,可转债价格相对于转股价值溢价-31.42%。同时,由于财务状况恶化,违约几乎成了定局,由此套牢了诸多投资者。

有券商研究发现,持有问题转债的投资者中很多同时持有了多只问题转债,这源于对相似交易策略的痴迷导致的趋同交易,进而形成了大量共同持仓。

“随着全面注册制时代的到来以及可转债市场的扩容,以前那些看上去是天上掉馅饼的大机会,现在可能就是高风险的陷阱。”广州璞一投资创始人羊卫辉对第一财经说。

强制退市可转债将陆续出现

截至5月22日,*ST搜特收盘价格为0.42元/股,已连续20个交易日(2023年4月18日~2023年5月22日)收盘价均低于1元。

自2020年以来,*ST搜特的基本面持续恶化,根据年报显示:2020年以来,*ST搜特持续亏损,3年合计亏损超过70亿元,今年1季度亏损1.23亿元。

2022年11月,债权人以*ST搜特不能清偿到期债务且明显缺乏清偿能力,但具有重整价值为由,向法院申请对该公司进行重整及预重整;2023年4月,亚太(集团)会计师事务所向公司出具了带持续经营重大不确定性段落的保留意见审计报告。

*ST搜特于2020年3月12日公开发行8亿元可转债,并于4月9日起在深交所挂牌交易,

不过,根据2023年一季报,*ST搜特的短期借款接近27亿元,而货币资金仅有0.27亿元,目前搜特转债余额尚有近8亿元,也就是说,后续兑付压力极大,违约几乎成了定局。

与*ST搜特和搜特转债的境遇相似的还有*ST蓝盾和蓝盾转债。*ST蓝盾自2019年以来已连续4年亏损,且亏损额逐年放大,累计亏损近53亿元。

2022年4月鹏盛会计师事务所(特殊普通合伙)对*ST蓝盾2021年财务报表出具了无法表示意见的审计报告,2022年财务会计报告再度被出具了无法表示意见的审计报告。触及了财务类退市的相关规定,公司股票及蓝盾转债存在被终止上市的风险。

*ST蓝盾及蓝盾转债已于4月26日起停牌,即将进入退市整理期,另外,根据今年一季报,*ST蓝盾的短期借款超过18亿元,货币资金仅有0.5亿元,而蓝盾转债余额为1亿元,到期兑付存在较大不确定性。

*ST蓝盾也在公告中表示,目前可用货币资金余额无法覆盖蓝盾转债剩余票面总金额。如后续蓝盾转债触发回售条款,公司存在因流动资金不足无法进行回售进而引起债务违约的风险。

政策空白点尚待完善

在存续的可转债中,除*ST搜特和*ST蓝盾明确触发退市风险之外,*ST红相、*ST 全筑、*ST正邦也被实施退市风险警示;ST花王、ST龙净、ST起步被实施其他风险警示。

华宝证券分析师蔡梦苑指出,随着全面注册制落地,A股上市更便捷、可转债发行条件也在放松,但同时股票退市也更便捷了,越来越多的股票退市风险加大,这意味着可转债整体的信用违约风险提升,蓝盾、搜特等转债的问题也正式给可转债市场敲响了警钟。

事实上,在此之前,A股市场还未出现过违约的可转债,但确实曾经出现过一些正股存在高危风险的可转债,比如辉丰转债,正股为辉丰股份,但最后也以强制赎回收尾。

随着搜特转债、蓝盾转债的相继退市,以及后续有可能发生的违约风险,一些此前从未触及的盲点正在暴露出来。比如,可转债是否还存在转股功能、是否也跟随正股进入退市整理期以及违约以后可转债的清偿顺序等等。

“确实存在一些空白点,这要看具体标的的公告。”羊卫辉说,比如,*ST搜特昨日晚间公告显示,停牌期间搜特转债暂停转股,公司股票及可转换公司债券不进入退市整理期。

另外,在可转债退市风险暴露后,投资者对低评级弱资质发行主体的信用风险担忧情绪也扰动整个转债市场。

中证鹏元评级指出,5月以来,各级别可转债价格均出现下行,但下行幅度具有明显层次性特征,呈现债项级别越低均价下行越明显的态势,对弱资质发行主体的避险情绪或将在短期内进一步释放。

“通用策略”正在失效

另外,蔡梦苑也发现一个值得关注的现象:持有问题转债的投资者中,很多同时持有了多只问题转债,如持有搜特转债的投资者可能也持有正邦转债。

蔡梦苑指出,这一现象存在一定的普遍性,而究其根源,可能与可转债市场扩容过程中所流行的简单易学的交易策略有关,如典型的“双低”、“摊大饼”。

在前几年相对理想的市场环境下,一些可转债的投资策略相继出现,通过类似的“固定格式”,投资者也可以实现“无脑”赚钱。

羊卫辉此前在私募论坛上也曾表示,2018年之前,可转债市场是个很小众的市场,由于成交清淡,当时出现了“低价策略”,即110元以下买,利用债基底保护,200元以上时分批卖,熊市时低价买,牛市时高价卖,“当时我们是把可转债的低价策略当作低风险套利来看待。”他说。

2019年~2021年,可转债市场快速发展,投机炒作氛围浓厚,羊卫辉说,这段时期有两个策略比较突出:一是妖债策略,也就是双高策略(高价格、高溢价),脱离了正股基本面的纯投机炒作;二是双低策略(低价格、低溢价率)。

“按照我们的统计数据,99%的可转债价格会突破130元,87%的可转债会突破150元,49%的可转债会突破180元,那么双低策略即为120元左右买,150元~200元分批卖,利用可转债的制度红利,年化收益率很高。”羊卫辉说,这时期投资策略可用九个字概括——不深研、摊大饼、长持有。

当随着转债市场不断有新规出台,打击过度投机性炒作,双高的妖债策略和烂股好债策略等逐渐被市场抛弃。

“最近两年,转债市场加速扩容,大量机构开始参与,进入了机构博弈为主的时代,结构性行情时代突出,市场的分化也越来越大,很多策略开始失效,这就需要投资者对标的的正股要有深度研究,需要在泥沙中挑金子,股债联动策略可能会越来越重要。”羊卫辉说。

海航实控人成吉祥航空三股东,更多航司间的股权合作怎样了

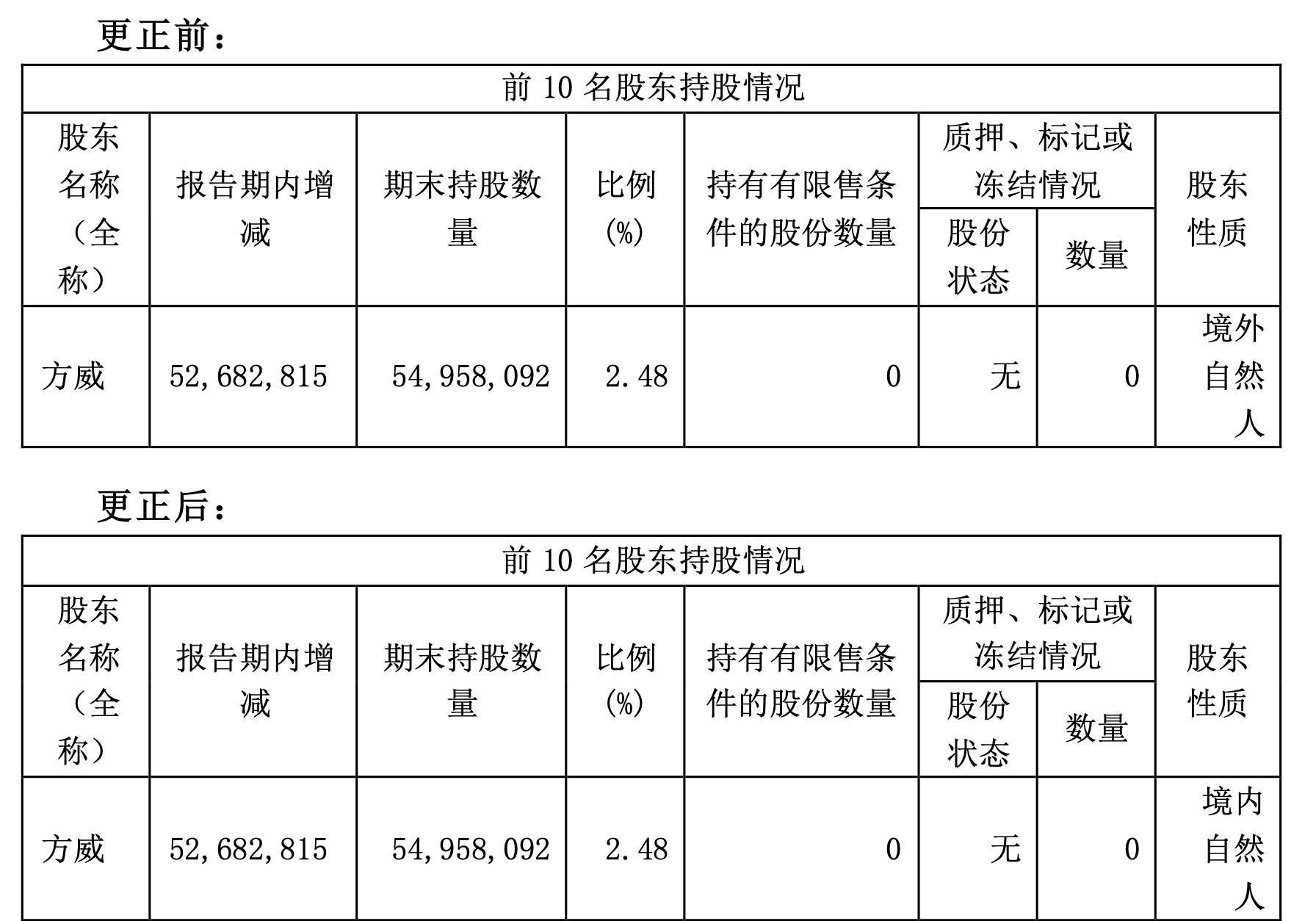

吉祥与东航交叉持股,春秋8.5亿入股南航。今天上午,海航航空集团与吉祥航空(603885.SH)相继发出的澄清公告,将海航的实际控制人方威投资入股吉祥航空的事实搬上台面。吉祥航空在公告中表示,由于工作人员疏忽勾选错误选项,导致年报中披露的“前10名股东持股情况”部分内容有误,现对相关内容进行更正:将方威的“境外自然人”改为了“境内自然人”。锤子财富2024-04-11 10:04:020000大消费新年展望|酱酒热退烧后:凛冬之下余温尚存

酱酒消费热正在由虚向实。近日一场“梅西卖酒”的商业活动,引发了行业诸多争议,也让酱酒行业再次回归公众视野。2022年以来,随着酱酒泡沫被戳破,酱酒行业的热度也随之快速跌落。但近期记者市场走访了解到,在经历了2年的行业调整、强分化后,2024年,头部酱酒企业库存和动销情况已经在好转。凛冬之下余温尚存锤子财富2024-01-17 12:51:020000科创板回购继续,一晚上20家公司发增持回购公告

7月以来,科创板新发回购计划近百份,拟回购金额上限近百亿元;共发布增持计划29份,拟增持金额超10亿元。“实际控制人提议回购”、“回购金额上限2亿元”、“实际控制人增持计划”……科创板公司接连发布回购增持公告,10月30日晚间又有20家公司披露了新计划、新进展。7月以来,科创板新发回购计划近百份,拟回购金额上限近百亿元。科创50及科创100公司合计已回购金额占全板块近八成。0000金融机构合规管理迎重磅新规,监管鼓励设立首席合规官

鼓励设立首席合规官降低金融机构违规风险是此次征求意见稿的一大亮点。金融机构合规管理迎重磅新规。国家金融监督管理总局日前起草《金融机构合规管理办法(征求意见稿)》(下称《办法》),向社会公开征求意见。《办法》要求金融机构在总部设置首席合规官,在省级(计划单列市)分支机构或者一级分支机构设置合规官。综合市场分析来看,对金融机构合规管理进行全面明确规定十分必要,有利于行业长期健康发展。0000