M2、M1增速剪刀差仍处高位,三季度降息降准都有空间

6月,货币扩张节奏继续放缓。央行上周五(7月12日)披露的数据显示,6月信贷需求不及预期的同时,M2(广义货币)、M1(狭义货币)增速均续创有记录以来新低,上半年整体呈收缩趋势。

综合业内分析,M2、M1增速低位下行是受到多重因素综合影响,包括存款“搬家”、融资需求偏弱拖累存款派生,以及楼市持续低迷、经营投资活跃度不足带来的企业资金“活化”度偏低等。不过另一方面,在监管淡化总量指标、摒弃“规模情结”的导向下,也要客观看待货币供应增速,金融“挤水分”影响持续,年中考核时点存贷款冲量现象正在减弱。

面对M2、M1增速剪刀差持续处于高位,加大宏观政策调控力度的呼声依然较高。有观点认为,相比货币政策,财政支持提速的必要性进一步提升。

M2、M1增速剪刀差处高位

央行数据显示,6月末,我国M2余额为305.02万亿元,同比增长6.2%;M1余额为66.06万亿元,同比下降5%。相比5月,M2、M1增速均回落0.8个百分点,创有记录以来新低,二者剪刀差持续保持11.2%的高位。

在东方金诚首席宏观分析师王青看来,M2增速下滑背后主要有三方面原因:一是6月新增信贷规模偏低直接影响存款派生;二是近期银行存款向理财“搬家”规模较大;三是6月末财政存款环比季节性下降8193亿元,但同比少减2303亿元,也会拉低M2增速。王青认为,近两个月政府债券发行提速,但支出进度相对较缓,导致财政部门在央行账户的财政性存款暂时少减,相当于货币回笼。

“6月末是银行考核时点,但月末居民存款同比少增。背后是近期一些银行下调存款利率,而上半年伴随债市收益率下行,资管产品收益率上升,资管产品募集增速回升较快,6月末同比增速高达11.6%。这会在一定程度上分流银行表内存款,压低M2增速。”王青分析。

M2和社融是一体两面。纵观2023年2月以来,M2增速伴随各项贷款增速下行整体处于下行通道,王青认为,根本原因是受房地产行业持续调整的影响,经济面临一定下行压力的情况下,物价水平走高又在推高实际贷款利率,导致各项贷款余额增速从去年3月末的11.%持续降至今年6月末的8.8%,同期社融增速由10%降至8.1%。

当下,在淡化总量指标、摒弃“规模情结”的监管导向下,机构人士也提示,应客观看待货币供应量同比增速下滑。中信证券首席经济学家明明认为,目前货币供应量的可测性、可控性及与实体经济的相关性均有减弱;存款利率改革下,“高息揽储”持续受限,企业“脱实向虚”以及部分地区利用存贷款“冲时点”的现象明显减少。“当前我国M2余额已突破300万亿元,高存量背景下的高速增长并不现实。”明明说。

王青认为,对于M1增速进一步下行,也要客观看待其中原因。首先,受金融“挤水分”影响,近两个月企业贷款数据同比大幅少增,直接导致企业活期存款减少;其次,当前楼市低迷以及市场主体经营和投资活跃度不足,影响企业存款“活化”度;三是当前我国M1统计口径偏窄,主要由企业活期存款构成,不包括居民活期存款和支付机构中沉淀的客户备付金、以余额宝为代表的货币基金及现金理财产品等。

王青指出,考虑到近期居民存款向理财“搬家”现象明显,若将现金理财产品统计在内,6月M1同比降幅会有所收窄。平安证券报告显示,在调整统计口径纳入上述指标后,4月和5月的M1增速分别为2.9%和1.7%,分别较调整前增加了4.3和5.9个百分点,预计调整统计口径后6月M1增速或能回正,趋势不变。

存款继续“搬家”

今年上半年尤其4月存款“手工补息”被叫停以来,“金融脱媒”在一定程度上削弱了金融数据的经济意义,“存款搬家”话题热度不减,与流动性梗阻一起被认为是助推此轮债牛的重要因素。

浙商证券固收分析师覃汉认为,从总量来看,基数效应、信贷走弱对上半年的货币读数有一定影响,但更多是手工补息等阶段性效应。不过他也强调,M2、M1剪刀差高位也代表了存款定期化,以及银行体系资金向非银迁徙的事实。

从存款数据来看,6月新增人民币存款2.46万亿元,同比少增1.25万亿元。其中,居民和企业存款同比分别少增5336亿元、1.06万亿元,非银金融机构存款、财政存款则分别同比少减1520亿元、2303亿元。整个上半年,人民币存款增加11.46万亿元。其中,住户存款增加9.27万亿元,非金融企业存款减少1.45万亿元,财政性存款减少2434亿元,非银金融机构存款增加2.21万亿元。

覃汉认为,虽然财政存款、居民存款、企业存款都相比去年上半年减少,但财政存款减少的幅度明显高于政府债融资减少的幅度,说明财政支出对上半年资金面仍有一定的支撑。同期,居民和企业存贷款双收缩,且存款收缩幅度远高于贷款收缩的幅度,而非银存款高增。

这也在一定程度上反映了“钱去哪了”。覃汉认为,首先,存款利率调整的基础下,居民部门除了定期化存款应对,部分或由于广义基金的“赚钱效应”迁徙至非银;其次,“手工补息”被禁止导致金融空转效应减少,企业存款的压降幅度大于企业贷款压降的幅度,并直接引致银行的“类缩表”;再次,非银金融存款上升的幅度显然低于前两者下降的幅度,多余的资金或直接进入资本市场,而在股票融资疲软背景下,核心或是进入债市,形成本轮债市“负债牛”和“资产荒”的共振。

兴业研究报告也指出,6月非银存款增速上行速度放缓,或反映非银机构将资金配置往债券、股票等其他资产。

人民币存款搬家的另一个去处也可能是外币存款,有机构认为,外汇存款的增长同样值得重视。数据显示,6月末外币存款余额回升到8365亿美元,同比增速回升至-0.1%,其中6月单月新增42亿美元,上半年累计增加387亿美元。方正证券指出,人民币存款利率走低、人民币汇率承压背景下,非金融企业和居民也会选择持有更多的外币资产。

政策预期仍在升温

对于M2增速回落,市场担忧会否增加银行负债端压力。平安证券固收首席分析师刘璐认为,银行已基本实现了通过多发存单、减少资产投放以及消耗超储平衡报表,5月以来银行在二级市场上买债节奏已经恢复至常规水平,说明金融脱媒对银行负债带来的冲击已经有所缓释,若后续信贷和政府债发行没有明显提速,银行负债压力可控。

另从趋势来看,不少机构认为,随着禁止手工补息的影响高峰过去,M1增速已经触及底部。银行证券从量和价角度分析了这一判断:首先在数量维度,企业、非银金融机构单月新增存款规模与过去3年均值的差值正在逐月收窄,银行同业存单发行量与经融资环比回落说明负债端维稳压力缓解,而国有商业银行质押式回购数量在6月有所回升;其次在价格维度,R007、DR007日均利差已有明显回升且倒挂现象减少。

但数据修复的根本仍是基本面改善。面对M2、M1增速剪刀差长期处于高位,房地产市场持续低迷、企业经营投资活跃度偏弱、消费意愿不足导致资金回流企业不畅等现实情况依然值得关注,市场期待更多宏观政策支持。

王青认为,当前急需通过有效刺激内需、提振实体经济活跃度,特别是推动房地产行业尽快实现软着陆等方式,激发经济内生增长动能。综合考虑当前的经济运行态势以及物价水平,三季度降息降准都有空间,其中降息的迫切性高于降准。同时,未来伴随稳增长政策进一步加力,金融“挤水分”冲击逐步减弱,三季度末前后金融总量指标下行势头有望逐步企稳,其中年底前M2增速有一定回升空间。

提升财政支持力度和速度也是不少机构建议的方向。中金公司报告指出,综合当前情况,要想实现资金活化、降低风险溢价,需要重新平衡货币供需、改变货币投放的方式,即从信贷投放货币转化为财政投放货币,也就需要财政扮演更加重要的角色,而不仅仅依靠货币政策。

上述报告认为:“财政投放的货币直接进入实体,一方面能增加实体需求,缩小实体供需缺口,另一方面能提升交易货币的需求,有利于货币供需再平衡。财政投放货币还能增加私人部门净资产,改善风险偏好,私人部门对储值货币的需求也将下降,也使得私人部门对交易货币的需求上升。”

不过刘璐表示,当前财政支出推动实体需求改善的传导链条受阻,致使财政收入下降,财政支出增速进一步下降,M2回补变慢,这也是本轮M2与社融表现出明显增速分化的主要原因。

风口上的钙钛矿:领军人直陈痛点,产业化到底走到了哪一步

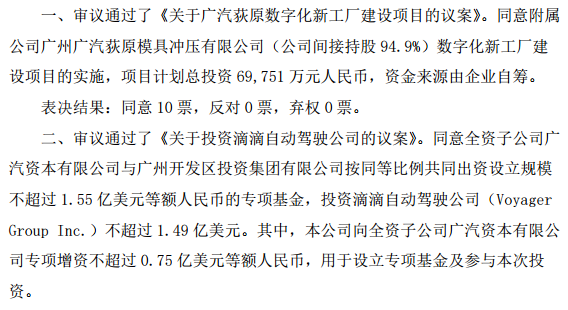

股价坐上过山车,被称为光伏0-1的颠覆性技术的钙钛矿在产业端有何痛点,产业化究竟走到哪一步了值得探讨。过去一年,被称为光伏0-1颠覆性技术的钙钛矿,几次三番站上资本市场的风口浪尖,尝尽“冷”与“热”。0000广汽集团:子公司拟设立专项基金投资滴滴自动驾驶公司

公司向全资子公司广汽资本有限公司专项增资不超过0.75亿美元等额人民币,用于设立专项基金及参与此次投资。锤子财富2023-10-12 18:05:420000A股9月收官,“红十月”是否可期?四季度行情将如何演绎?机构这么看

招商证券指出,在经历了二季度至三季度的调整后,A股迎来基本面、流动性、政策面的上行拐点。28日,A股市场迎来9月份最后一个交易日。今日A股三大股指基本收平,沪指涨0.10%,深证成指涨0.05%,创业板指跌0.12%。整个9月,沪指累跌0.3%,深成指累跌2.96%,创业板指累跌4.69%。A股“红十月”是否可期?如何布局四季度行情?多家券商发布最新研判:0000ST康美首次申请“摘帽”落空,前中药巨头何时走向正轨?

康美药业目前仍面临众多现实难题,首先是诉讼缠身,其次是盈利能力尚待进一步恢复,再次是内部业务整合仍待厘清。尽管在前不久召开的股东大会上,ST康美(600518.SH,下称:康美药业)的现任管理层宣布公司内控整改已达到向监管申请“摘帽”的条件,投资者本以为“摘帽”指日可待,但却没想到,筹划一个月后的6月13日晚间,ST康美又主动撤回了申请。锤子财富2023-06-14 21:08:2300008月地方债发行破万亿创年内新高,稳投资稳经济

今年前8个月地方债发行约6.3万亿元,创历史新高,支持地方扩大投资稳经济,以及偿还到期债务缓解地方债风险。为更好地发挥投资稳增长效应,中央要求地方加快发债,8月地方政府债券发行迎来年内高峰。0000