ETF火热、头部机构“贴身肉搏”,个人投资者加速配置

ETF基金发行与上市节奏近来明显加快,各头部机构“贴身肉搏”拼资源、拼投入,争相布局新品,填补行业空白。与此同时,在今年主动权益类基金遇冷的背景下,ETF基金仍保持高速增长,截至9月17日,三季度以来的区间净流入额已超过2600亿元。

在业内人士看来,ETF基金过去是以机构投资者为主,但个人投资者正在加速配置ETF产品。从近两年的趋势来看,ETF产品在大规模资金流入背后,主要是股票投资者和主动基金投资者逐步变成了ETF的投资者。

ETF上新“拼手速”

9月15日,首批4只科创100ETF正式上市。至此,博时基金、银华基金、鹏华基金、国泰基金等4家公司旗下首批4只科创100ETF自8月10日申报到获批、发行再到上市仅月余时间。

同样的事情也发生在作为小微盘股代表的中证2000指数上。14日晚间,证监会官网显示,招商基金、长城基金、万家基金等14家基金公司扎堆上报中证2000指数增强型基金,人保资管、大成基金上报中证2000指数增强型发起式基金,华夏基金和华泰柏瑞基金则上报了中证2000ETF发起式联接基金。

在此之前,8月25日,易方达基金、嘉实基金、广发基金、南方基金等10家基金公司旗下的首批中证2000ETF获得“准生证”。而它们跟踪的中证2000指数于8月11日才正式发布。

从上述情况可以窥见ETF角逐之激烈。“一旦有新的风口出现,相关ETF产品就会立马上报,多家基金公司也快速跟进,所以很多产品是同一天上报或获批。”某华南公募市场人士对记者表示,ETF已经成为了公募基金行业最“卷”的业务领域。目前来看,头部机构的厮杀还在进行中。

观察今年以来的ETF“上新”情况也可以看到,指数产品从申报、获批到发行所花费的速度相对较快。以基金成立日计算,截至9月15日,今年以来已有100只ETF产品成立,合计发行份额达727.76亿元。

从3月以来,每月至少有10只ETF“上新”。而9月至今已有18只产品成立,前述4只科创100ETF的发行份额居前,均超过13亿元,最高的博时上证科创板100ETF发行规模达到26.61亿元,合计近70亿元。

此外,记者注意到,除了基金公司的“内卷”,监管也在持续“加码”。根据沪深交易所发布的《指数基金开发指引》规则,将开发非宽基股票指数基金产品对指数发布时间满6个月的要求缩短至3个月。

8月18日,证监会有关负责人就活跃资本市场、 提振投资者信心答记者问时也指出,“放宽指数基金注册条件,提升指数基金开发效率,鼓励基金管理人加大产品创新力度”。这也在一定程度上刺激基金公司加速产品创新和布局。

个人投资者加速配置ETF

除了新发市场,在今年主动权益类基金遇冷的背景下,ETF存量产品也保持高速增长。Choice数据显示,截至9月17日,三季度以来ETF的区间净流入额已超过2600亿元,年内净流入额达4546.8亿元。

其中,股票型ETF产品在三季度以来已有超过2000亿元的资金净流入。在业内人士看来,越来越多机构投资者和个人投资者借道ETF进行长期配置或波段操作,资金的动向越发理性。

“这波ETF的大规模流入,一个是股票投资者逐步变成了ETF投资者,一个是主动基金投资者变成了ETF投资者,这是在过去一两年比较大的趋势。”华夏基金数量投资部执行总经理徐猛在2023年雪球指数基金领袖峰会上表示。

就投资者结构而言,Wind数据显示,截至2023年上半年末,个人持有ETF规模为5739亿元,而机构持有规模为5860.26亿元,几乎与机构持仓持平。上半年,个人投资者持仓规模增长率达19.14%,而机构这一数据为22.42%。

徐猛表示:“以前ETF是以机构投资者为主,但是经过过去几年的快速发展,个人投资者加速配置ETF,从个人投资者和机构投资者的数据来看,基本上目前是一半对一半,个人投资者在行业主题快速发展的背景下,持有的规模也明显增加。”

华南一位基金投研人士与记者交流时也表示,虽然大家习惯性将ETF资金变化视为机构的“聪明资金”,但事实上个人投资者的比重已经越来越高。尤其是近两年来极端化行情下,主动权益类产品的表现不如部分ETF产品,“部分散户甚至是以炒股的心态进行高抛低吸”。

据第一财经统计,截至2023年上半年,全市场ETF产品的基金份额持有户数为1612.96万户,而2022年底这一数字为1540.64万户。其中,约有218只ETF产品是以个人投资者为主,持有比例超过70%。

“ETF解决了可投资性或投资容量的问题。”徐猛表示,机构投资者相对来讲配置宽基的比例大一点,个人投资者配置高弹性的品种,像行业主题、跨境的品种相对多一些。

他举例称,普通投资者在配置科创板、境外资产的时候,其实都有门槛的要求或是需要港股通、QDII的额度,不能直接配置股票,所以通过ETF产品就解决了这个可投资性的问题。

“这也是我们发现今年以来为什么科创50的规模涨得这么多,去年跨境的ETF规模则相较去年、前年涨得比较多。”徐猛表示,对于一些大的机构来说,有投资容量的问题,ETF一般规模比较大、流动性比较好,现在大机构特别像保险机构也方便做配置或是大进大出,这点也是ETF的优势。

成长领域获资金青睐

三季度以来,在市场持续调整期间,部分投资者将目光转向了科创、芯片等成长领域,不少ETF产品份额持续走高。

通过梳理资金流向数据可以发现,在股票型ETF产品中,一方面,跟踪大盘表现的沪深300相关ETF备受青睐,7月初至今净流入805亿元。例如,华泰柏瑞沪深300ETF是三季度以来规模增长最多的产品,区间净流入额为484.43亿元,截至9月17日基金规模达1160.25亿元。

另一方面,跟踪科创50、芯片、医药、科创等ETF产品也有大量资金流入。其中,华夏上证科创板50成份ETF三季度以来净流入额344.97亿元,截至9月17日的规模为921.7亿元,已逼近千亿元整数关口。

此外,易方达上证科创板50ETF、工银瑞信上证科创板50成份ETF也分别有81.02亿元、24.46亿元的资金净流入,在三季度中,前者的基金份额增加84.36亿份至314.63亿份,后者则增加25.32亿份至86.87亿份。

工银瑞信基金指数及量化投资部副总经理赵栩表示,从投资本身的价值来看,大家依旧非常认可中国的科技能够走出自己的路,这是核心逻辑。站在现在的时点,对于科创50指数的投资,可以从“双核心”去理解,一是科技和成长大家关注的逻辑,二是大板块里的核心资产。

“目前来讲,资本市场还处于内部博弈的状态,更多增量资金很难拉动非常高权重的板块,可能就会把更多收益转向一些偏中小盘的企业。”国泰基金量化部基金经理王玉认为,科创板100算是科创板“成长中的成长”,因为它属于中小盘成长风格,目前从整个市场演绎的风格来看,也是中小盘成长演绎的风格。

银华基金量化投资部基金经理王帅也有类似看法。他表示,从未来十年的角度来看,科技可能是持之以恒的投资主线之一。近年来中国一直处于经济结构转型中,科技创新是一个重要方向,其中科创100具有非常鲜明的特色,用三个标签来总结,就是“科创、小盘、成长”,是科创属性非常强的指数产品。

他同时建议,在配置方法上可以采用“核心 卫星”策略,把两个极端风格的产品搭配起来,例如将低估值、高分红的基金产品做底仓,科创100ETF这类科技成长类基金做“卫星”的构成标的,以达到分散风险又有机会捕捉超额收益的目的。

中国太保捐赠1000万元 驰援地震灾区

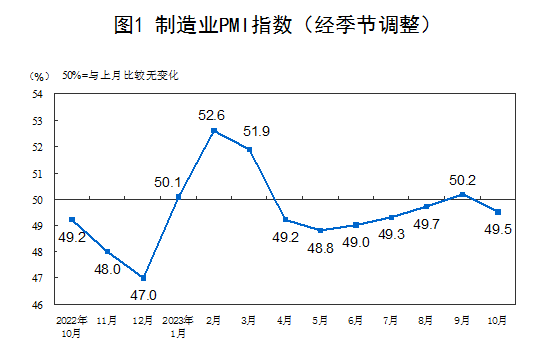

锤子财富2023-12-20 19:20:26000010月制造业景气水平有所回落,机构如何解读?

机构称,当前一系列稳增长政策有助于保持经济转强势头,11月PMI有望由降转升。10月31日,国家统计局发布了10月中国采购经理指数运行情况。制造业PMI景气水平有所回落数据显示,10月份,制造业采购经理指数、非制造业商务活动指数和综合PMI产出指数分别为49.5%、50.6%和50.7%,比上月下降0.7、1.1和1.3个百分点,我国经济景气水平有所回落,持续恢复基础仍需进一步巩固。锤子财富2023-10-31 16:19:350000记录2023,推动2024:第一财经十大年度热词揭晓

用“热度”下的思考与解读,来寻找前行的方向。第一财经深度聚焦产业升级与上市公司创新发展,以创新力调研项目为代表,至今已有十年。而选择以热词的方式,来标记和绘制时代发展的轨迹,是这场调研的独特记录方式。第一财经在去年首次推出“年度十大热词”。在一年来的舆情热搜词、报道关键词、采访高频词中整理思路,用“热度”下的思考与解读,来寻找前行的方向。锤子财富2023-12-14 15:42:290000