地产股怎么选?

原标题:地产股怎么选?

今年市场比较关注顺周期、低估值的股票。房地产是个周期性比较强的行业,目前的估值也比较低。地产股值不值得配置?选股的逻辑是什么?

决定地产股配置价值的,说一千道一万,关键是两点:一是地产这个赛道和地产公司本身的质地好不好;二是公司的估值是不是便宜,留有一定的安全边际。

一

地产股的基本面

首先来看地产这个赛道。

一个行业的发展可分为四个阶段:渗透期、成长期、成熟期和衰退期。在渗透期,行业渗透率快速提高,业绩增长快,市场情绪高。在成熟期,市场格局基本稳定,行业收入和利润向龙头集中,业绩增长虽平但质量较高,市场的关注度也比较高。在这两个发展阶段,盈利和估值同时提升的概率较大。因此,从投资角度看,渗透期和成熟期是介入比较好的时点。

具体到房地产行业,这个行业体量大,现金流好,经过二十多年的发展,开始步入成熟期,行业龙头开始浮现,但行业的集中度仍有很大的提升空间。因此,从投资的赛道这个角度看,地产行业是个不错的赛道。

从公司角度看,我们主要关注地产公司两点:商业模式和公司治理。

政策对房地产行业的商业模式有很深刻的影响,2009年开始施行的国税91号文对土地增值部分采用四级累进税制,改变了房地产行业的商业模式。在此之前,拿地能力决定了一家房地产企业的盈利能力,因为土地增值贡献了绝大部分的收益,房地产公司的开发能力、运营能力相对就显得不那么重要了。国税91号文颁行之后,土地增值对公司利润的贡献被税收削平了,快速周转能力成为决胜的关键。要想做到快周转,管理的规范化、流程的标准化是基础,这方面的典范是万科。

在解决管理方面的问题之后,谁的激励机制好,就能更进一步。这方面的典范是碧桂园。碧桂园在业内率先推出同心共享的激励机制,使得公司转型为一个平台型的地产公司。每个项目公司管理团队跟投,成为实质上的、创业型的小型房地产公司,但基础的资源、流程和管理规范,母公司给你提供,让这些项目公司能够轻装上阵,参与市场竞争,项目公司的利润由母公司和项目公司根据一定的比例分成,大家共赢。

最近两年,监管推出了一系列规范房地产行业发展的重要政策,例如房地产企业融资的三条红线政策和22个试点城市土地集中供应政策。我们认为,土地集中供应制度一旦大规模铺开,将对房地产行业的竞争格局产生重大影响,集中体现为考验房地产企业的融资和土储能力,资金跟着土地走,拿地的定位(区域和城市)、节奏和策略(哪些地联合拿,哪些地自己拿;是住宅和商业配套起来拿还是纯住宅等)至关重要。

二

地产股的估值

基本面分析是解决买得好不好的问题,估值分析是解决买得贵不贵的问题。用什么样的方法对地产股进行估值,核心是要考虑地产行业的特点。总结起来看,房企的特点是销售领先于报表,货值领先于销售,模式和能力领先于货值。

所谓销售领先于报表,是指房企的三张表是错配的,成本端反映的是即期的成本,收入端反映的是之前1-2年的销售。

货值领先于销售,是指房企将来销售收入好不好,很大程度上取决于货值也就是土地储备的质量,土储质量好,那么变现就快、利润就厚。

模式和能力领先于货值,是指我们在通过财报数据评估一家企业的同时,千万不要忘了我们还要慎重评估这个公司的管理团队、商业模式和治理机制,当然这往往是基本面分析部分要解决的问题。

上述特点就决定了很难用一种方法来对地产公司进行估值,要综合运用多种估值方法。

我们常见的房企估值方法有PE、PB以及NAV估值法等。PE=股价/每股盈利,这是很多股票常用的估值方法,但在具体应用到房企的估值时,要注意进行调整。我们前文说过,房企的销售是领先于报表的,对于高速发展的房地产企业,因为处于扩张期,即期成本较高,营业收入(计算是前1-2年)相对当期较低,导致利润低估;业务萎缩的房地产企业,即期成本变低,营业收入(计算是前1-2年)相对当期较高,导致利润高估。因此,在使用PE估值法对房地产企业进行估值时,要对相关的财务指标进行一定的修正和重估后再进行估值。

PB=股价/每股净资产。我们知道PB估值法常常用来对周期股进行估值,在使用PB估值法对房企进行估值时要特别注意总资产中的货值。A股的地产股在生成资产负债表中的货值时是按照成本法来进行计算的,也就是按照当时拿地的成本来计算土地的价值,在土地升值的当下,可能造成资产的低估,需要按照当期公允价值进行调整。

NAV(净资产价值法)是目前应用较广的房地产企业估值方法。该方法关注企业当前有形资产的价值,不考虑品牌、管理能力和经营模式的差异,以当下时点为基础,把目前手上的资产全清了,再扣掉负债,看看剩余价值有多大,以此评估房企的价值。NAV看的是当下,忽略了未来土储能否顺利变现,也未关注企业的商业模式、管理能力等因素。

综上,在对房企进行估值时需要综合运用多种估值方法,在运用具体方法时要结合房企的特性对相关的数值进行修正。

目前,政策端对房地产行业有诸多的限制,很多投资者不太看好,但房地产行业赛道不错,行业格局日益清晰,加上估值处于历史的低位,我们在这个行业里面仍有很多淘宝的机会。

【风险提示】市场有风险,投资需谨慎。投资者不应将本文作为作出投资决策的唯一参考因素,亦不应认为本文可以代替自己的判断。在决定投资前,如有需要,请务必向专业人士咨询并谨慎决策。

“一致预期”落空,机构集体看走眼了?

原标题:“一致预期”落空,机构集体看走眼了?3月1日,节后至今,创业板指数已累计下跌14.64%,沪深300指数跌去8.11%、上证指数也下跌约4%,一批“核心资产”、几个热门板块的回撤幅度尤为明显。牛年开市前夕卖方机构扎堆看多的“一致预期”似已宣告落空。0000市场押错了? 知名经济学家:美联储或于下月按下“加息暂停键”

全球最大规模的投资管理机构之一太平洋投资管理公司(PIMCO)的前首席经济学家保罗·麦卡利(PaulMcCulley)当地时间周二接受采访时表示,华尔街以及市场投资者们对美联储利率走势的看法是错误的,他认为,除非接下来的通胀数据意外飙升,否则不断增加的经济压力将说服美联储在下个月暂停加息进程。0000大曝光!盈利664亿,收益率超9%!你的养老金在拼命赚钱

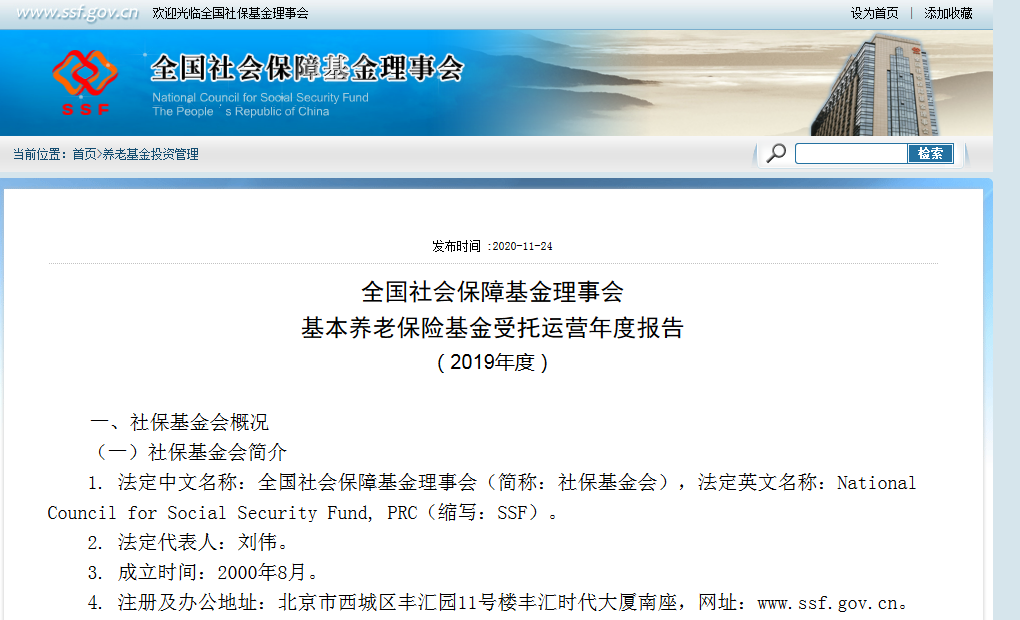

来源:证券时报原标题:大曝光!盈利664亿,收益率超9%!你的养老金在拼命赚钱证券时报下中国基金报记者张燕北基本养老保险基金投资成绩单新鲜出炉。11月24日,全国社会保障基金理事会发布的《基本养老保险基金受托运营年度报告(2019年度)》(以下简称“《报告》”),披露了去年我国基本养老保险基金的财务状况、投资业绩等主要财务数据。锤子财富2020-11-24 21:58:120000陆金所IPO首日破发收跌近5% 市值313亿美元

来自:新浪财经中国金融科技公司陆金所周五成功登陆纽约证券交易所。受美股大跌影响,陆金所赴美IPO交易首日股价低开,开盘价11.75美元,不过盘中一度转涨,最高触及每股13.64美元,最终收报12.85美元,跌4.81%,市值313亿美元。0000暴风集团A股败退 百亿市值跌至不足亿元

来自:北京商报11月9日,是暴风集团(300431)退市整理期的最后一个交易日。伴随着收盘,暴风集团A股之旅落幕。当日晚间,暴风集团发布公告称,公司股票将在11月10日被摘牌。上市仅五年的时间,暴风集团就走到了退市的地步,这样的结局不禁让人唏嘘。暴风集团昔日400亿元的市值巅峰,如今成了一地鸡毛。截至11月9日,暴风集团的市值不足亿元。0000