一年暴涨近6倍,最新收盘价207元,*ST左江成A股最贵ST股

业绩一再下滑,年报披露后还被实施退市风险警示,股价却接连走高,*ST左江(300799.SZ)就上演了如此神奇的一幕。

*ST左江2022年净利润亏损1.47亿元,今年一季度亏损3021.8万元。由于净利润亏损,从5月4日开盘起,其股票正式被ST。

就是这样一家公司,股价却维持在高位。截至5月4日收盘,其最新股价为207元,当天涨幅3.5%。而最近一年来,其股价累计涨幅超过5倍。成为目前A股仅有的股价超过200元的ST股。

稍早前,甚至有券商在研报中,将*ST左江从事的DPU芯片称为“AI时代的第三颗核心芯片”,并给予*ST左江“买入”评级。但第一财经梳理发现,承载了*ST左江“DPU希望”的控股子公司成都北中网芯科技有限公司(简称“北中网芯”),2022年营收为0且持续亏损。

另一方面,市场对*ST左江自研的DPU芯片存在一定预期,该公司此前曾多次表示相关产品计划于今年上半年量产。

热门概念加持股价“飞天”

从5月4日开始,*ST左江股票正式被实施“退市风险警示”,股票简称由“左江科技” 变更为“*ST左江”。

尽管如此,4日开盘后,*ST左江股价却不跌反涨,当天盘中最大涨幅接近8%。截至当天收盘,*ST左江超过200元的股价,不仅雄踞ST股第一,在整个A股市场也属于高价股。而自去年4月29日以来,累计涨幅达到500%以上。

2022年年报显示,*ST左江全年实现营业收入5896.12万元,同比下降50.18%;净利润亏损1.47亿元,同比下降2693.04%。2023年一季度,公司营收1443万元,亏损3021.8万元。

某券商分析师向第一财经分析,目前正处年报密集披露期,市场对业绩的重视程度,往往会体现在股价表现上。*ST左江业绩和股价严重背离,一方面可能与去年的亏损,部分与应收账款计提坏账有关,但由于客户的性质,预计未来实际出现坏账的概率不大,即市场存在未来回款后,将会带来部分回冲;另一方面,*ST左江本就不是主流投资机构偏爱的公司,披星戴帽后没有过多被动抛售,在一定程度上稳定了股价。

在很大程度上,2022年4月底以来,*ST左江股价的大幅上涨,正是DPU概念催生出来的结果。

2022年4月28日披露的2021年报中,ST左江称,北中网芯持续进行研发投入,完成了可编程网络数据处理芯片的主要研制工作,整体研制进展顺利,并与潜在客户进行了合作开发,为未来产品的销售奠定了基础。当年8月底,该公司又在半年报中称,根据第三方研究机构预测,到2025年国内DPU市场规模可达数百亿。

此外,*ST左江还不断在投资者互动平台放出利好消息。据第一财经记者不完全统计,自2022年10月以来,公司在深交所互动易平台中共完成关于“DPU概念”的二十余次问答。

热门概念加持下,券商也开始唱多*ST左江。2022年5月8日,华西证券发布的一份研报,称该公司“DPU后势可期”,并给予买入评级;今年4月24日,华安证券则将DPU定义为“AI时代的第三颗核心芯片”,继续给予*ST左江“买入”评级。

在这样的背景下,*ST左江股价蹭蹭上涨。从2022年4月29日开始,其股价一路上扬,从32.08元的低点,一路飙升到今年4月底的223元,期间累计涨幅接近6倍。按最新收盘价估算,目前累计涨幅也接近5.5倍。

被炒作的DPU芯片营收为0

尽管“未来可期”,并推动股价一路上扬,但*ST左江的DPU芯片目前不仅未带来收入,反而影响了业绩。

*ST左江在2022年年报中称,其已“成功研制了国内首款完全自主可控可编程网络数据处理芯片(DPU)”,并与潜在客户进行了合作开发。

然而,年报数据显示,2022年,北中网芯的营业收入为0,净利润亏损8459.69万元。换句话说,该公司的DPU芯片,2022年并未产生收入,并且出现了大额亏损。

年报还显示,去年*ST左江研发费用同比激增101.21%。该公司解释,主要原因是研发人员增加,北中网芯自研芯片处于关键研发期,研发费用投入较大。

东高科技投研学院副院长陈宇恒向第一财经记者分析,*ST左江的DPU项目只是一个在研项目,该公司自称已完成封装测试工作,功能均符合设计标准,虽然不排除产品未来上市后,可能会对业绩带来积极影响,但仍要注意其进展存在的未知因素。

更重要的是,应收款计提对业绩的实际影响,乃至账款本身的真实性,都存在疑问。

年报数据显示,截至去年底,*ST左江应收账款账面余额2.83亿元,坏账准备5120.93万元,账面价值2.32亿元,全年计提资产减值3595.21万元。

*ST左江在年报中称,应收账款主要来自特定客户货款,付款手续相对复杂、流程较长,付款层级多,应收账款回收周期长,导致应收账款金额处于较高水平,大额应收账款对公司现金流影响较大,给公司带来了一定的资金压力。尽管公司多次发函进行应收账款催收,但回款未达预期。随着应收账款账龄增加、应收账款坏账计提金额增加较多,对公司的经营业绩产生一定的不利影响。

对于上述应收款计提,年审机构大信会计师事务所出具了保留意见的审计报告,原因是部分应收账款未能实施现场访谈,亦未能取得函证回函,涉及应收账款账面余额为2.01亿元,占应收账款期末余额的71.08%。因受限于访谈、函证等重要审计程序未得到有效执行,未能获取充分、适当的审计证据,无法判断上述应收款项账面价值的可回收性。

大信所还在审计意见中称,该公司2022 年合并营业收入为 5896.12 万元,合并净亏损1.74亿元,经营活动现金净流出1.82亿元,近两年经营业绩持续下滑;这些情况表明存在可能导致对公司持续经营能力产生重大疑虑的重大不确定性。

广深官宣“认房不认贷”,房地产板块后市如何走?机构这样说

平安证券指出,本次广深落实“认房不认贷”,将切实利好本地置换与异地购房群体,显著降低置换改善人群购房成本,预计其它核心城市信贷政策有望跟进调整,短期销售有望提振。房地产板块迎来重磅利好,广州、深圳今日先后官宣,将执行认房不认贷政策。平安证券指出,本次广深落实“认房不认贷”,将切实利好本地置换与异地购房群体,显著降低置换改善人群购房成本,预计其它核心城市信贷政策有望跟进调整,短期销售有望提振。0000思美传媒午后涨停:抖音超市现阶段由本公司代运营

思美传媒在互动平台上表示,抖音超市现阶段由本公司代运营。11月27日,思美传媒午后上演准“地天板”,成交金额超7亿,截至发稿,股价报8.26元,该股早盘一度逼近跌停。消息面上,今日午间公司投资者互动平台上有投资者提问,抖音上线了抖音超市,公司作为抖音的长期合作伙伴,是否有相关业务与抖音超市合作?公司回答称,抖音超市现阶段由本公司代运营。锤子财富2023-11-27 13:42:040000新加坡赴华签证太热门甚至要黄牛抢号,正与中国讨论相互免签

中国目前还在跟一些国家进行协商,希望有更多的互免签证或签证便利化安排。新加坡外交部长维文日前表示,新加坡与中国的免签安排还在讨论之中。4月12日,中国驻新加坡大使孙海燕首先在社交媒体“脸书”上透露:“中方已向新方提出愿就互免签证等便利双方人员往来措施进行商谈,希望双方主管部门尽快谈出成果!”锤子财富2023-07-12 22:27:210000江苏:落实降低购买首套房首付比例、个人首套房“认房不认贷”等政策

落实降低购买首套房首付比例和首套房、二套房贷款利率,改善性住房换购税费优惠,个人首套房“认房不认贷”等政策,放宽住房公积金提取政策,指导商业银行依法有序调整存量个人住房贷款利率。8月31日,江苏省召开新闻发布会,正式发布《关于促进经济持续回升向好的若干政策措施》。发布会现场,各相关部门就有关热点问题进行解答。锤子财富2023-08-31 20:00:3400003月CPI同比季节性回落,后期走势如何?专家观点来了

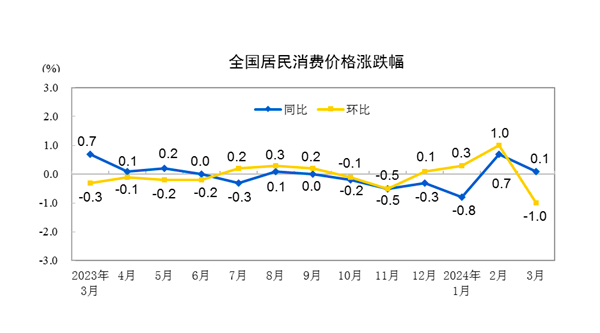

扣除食品和能源价格的核心CPI同比上涨0.6%,保持温和上涨。受节后消费需求季节性回落、市场供应总体充足等因素影响,3月CPI同比涨幅有所回落,而受煤炭、钢铁等国内定价的大宗商品价格下跌影响,PPI同比降幅略有扩大。国家统计局4月11日发布的数据显示,3月CPI同比上涨0.1%,涨幅比上月回落0.6个百分点,环比下降1.0%。扣除食品和能源价格的核心CPI同比上涨0.6%,保持温和上涨。锤子财富2024-04-11 12:17:190000