建行业绩会回应息差、资产风险等热点,行长张毅称要坚持过紧日子

9月2日,建设银行(601939.SH,00939.HK)召开2024年中期业绩沟通会,管理层回应热点问题。张毅作为该行新任行长首次亮相业绩会。

近年来,净息差持续下行对银行盈利水平的拖累持续显现。叠加资产规模扩张放缓,今年上半年,六大行中有5家出现营收和净利润双降。

在工农中建四大行中,建设银行是目前唯一一家净息差保持在1.5%以上的银行,报告期内为1.54%,同比下滑了25BP,不过相比一季度13BP的降幅,二季度环比下降3BP,降幅收窄。

今年上半年,建设银行实现营收、归母净利润3859.65亿元、1643.26亿元,同比分别下降3.57%、1.8%。其中,受LPR(贷款市场报价利率)和市场利率整体下行等因素影响,利息净收入较上年同期减少161.26亿元,降幅5.17%;受保险、基金、托管等降费政策影响,手续费及佣金净收入较上年同期减少79.05亿元,降幅11.20%。

对于当前的盈利环境和经营策略,张毅提到,建行上半年持续做好深化挖潜增收、降本增效,面对复杂环境,要向市场潜力、成本管理、风险管理要效益,提升可持续发展动能。

“坚持过紧日子、勤俭办行,完善全覆盖、全流程、端到端的费用管理体系,加强重点项目的成本管控,着力提升投入产出和运行效率。”张毅提到,建设银行主要通过优化量价结构、提升资产配置效率、深化成本管理、强化资产质量管理等多方面举措维持核心经营指标的稳健。

具体到净息差压力情况和应对举措,张毅表示,从资产端来看,去年到今年上半年的3次LPR下降的重定价效应在今年持续释放,这在一定程度上拉低了今年的贷款收益率。

数据显示,今年上半年,建行贷款年化平均收益率同比下降41BP至3.46%,其中企业和个人业务收益率分别下降28BP、59BP,降至3.28%和4%。

另一方面,从存款端来看,去年3次存款利率下调带来的利息支出节约效应也在持续释放,带动存款付息率趋于下降。加上今年2月央行降低存款准备金率0.5个百分点,也有利于提升净息差水平。

数据显示,今年上半年,建行存款付息率为1.72%,同比下降5BP,其中对公和个人业务分别下降1BP和12BP,分别为1.71%、1.64%。对此,张毅表示,该行存款付息率已基本回到2022年的水平甚至更低,个人存款付息率已经是2019年以来的最低水平。

张毅认为,存款付息成本上行趋势预计已现拐点,这为全年息差指标的平稳运行奠定了非常好的基础。

今年上半年,建设银行主要通过三大举措来稳息差:一是持续调整资产负债结构,持续压降低收益同业资产运用,高收益贷款、债券等核心资产占比进一步提升至88%;二是加强贷款定价管理,通过差异化贷款的定价政策,积极培养市场化和精细化的定价能力;三是合理控制负债成本,通过计划考核等措施,优化负债的期限结构,控制长期限定期存款的增长,鼓励吸收低成本的高价值存款,低成本结算性资金的占比显著提升。

对于接下来的净息差趋势,张毅表示,今年7月1年期和5年期LPR分别下降10BP,同时各主要银行进一步下调了存款利率,测算显示,后者能够有效对冲今年LPR下降产生的负面影响,对全年的净息差影响微乎其微。

不过,从趋势来看,存款定期化还在持续,但定期存款长期化趋势有了明显缓解。建设银行副行长李运在业绩会上表示,上半年建行定期存款占比略有上升,但新吸收的3年期及以上定期存款的日均存款占比较去年全年下降了约4个百分点。

李运表示,下一步,建行会继续聚焦负债质量,强化稳存增存,通过资金稳固行动,进一步促进负债业务的高质量发展,一是深化客户经营,二是深化资金全链条服务能力,三是深化存款结构优化,让存款付息成本处于更合理的水平。

资产质量方面,今年上半年,建设银行不良率整体较上年末下降0.02个百分点,降至1.35%。6月末,该行拨备覆盖率保持在238.75%,较去年末略降1.1个百分点。

建设银行副行长李建江表示,该行总体资产质量稳定,管控基础扎实,预计下半年资产质量仍将整体平稳运行,重点领域风险保持可控。

在风险方面,房地产、地方债等重点领域一直是市场关注焦点。李建江表示,房地产供需两端的政策效应正逐渐释放,房地产市场出现了积极变化。上半年,该行房地产业贷款不良率较上年末下降0.44个百分点,不良暴露也在同步减少。

地方政府债务方面,一揽子化债相关政策正在逐步见效,债务风险得到了整体缓解。李建江称,当前深化财税体制改革、建立防范化解地方债务风险的长效管理机制等政策措施,有利于促进财政可持续发展,有助于整体降低债务风险。建行稳妥有序地做好地方债务风险的防范化解,目前相关业务不良率较低。

数据要素板块利好消息不断,两大方向值得关注

由浙江省财政厅归口,浙江省标准化研究院牵头制定的《数据资产确认工作指南》省地方标准正式发布,将于2023年12月5日起正式实施。12月4日,数据要素概念股早盘走高,截至发稿,银之杰涨近20%,深桑达A涨停,安硕信息、太极股份、易华录、卓创资讯等纷纷冲高。近日,数据要素板块利好消息不断。锤子财富2023-12-04 11:06:550000宜宾实践丨汇三江之水,中国新质生产力迈向全球

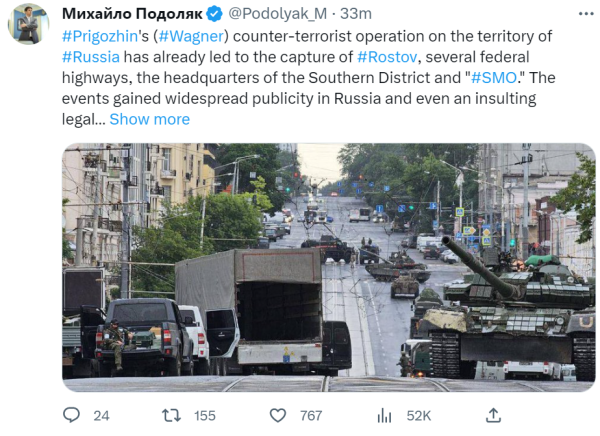

近年来,宜宾政府新颖地提出了“444”工业发展道路。这一战略旨在通过构建四大主导产业、四大传统产业、四大未来产业为核心的现代化产业体系,打造支撑高质量发展的强力引擎。八月长江万里晴,千帆一道带风轻。自古以来,宜宾被称为“三江交汇”之城,金沙江与岷江在此交汇形成长江,向东奔流,日夜不息。锤子财富2024-09-15 18:14:270000持续更新丨瓦格纳首领被刑事立案,普京发表电视讲话

①“瓦格纳”声称控制俄沃罗涅日地区多个军事设施;②莫斯科市和莫斯科州等地区进入反恐行动状态;③俄罗斯多地宣布取消人员聚集性活动。据央视军事报道,俄国防部23日发布声明称,所有以瓦格纳雇佣兵集团创始人普里戈任名义传播的相关消息和视频都与事实不符,是一种信息挑衅。据俄媒报道,普里戈任23日在社交媒体上称,俄国防部军队袭击了瓦格纳雇佣军的营地。瓦格纳军人遭到“巨大损失”。普里戈任回应普京讲话锤子财富2023-06-24 17:51:160000华为将全面接管问界销售体系?华为辟谣

华为称“全面接管问界销售体系“为不实新闻10月25日晚间,华为对于市场问界传闻作出辟谣。华为表示,问界汽车自上市以来一直得到消费者们的热爱和认可,为了给消费者提供更好的销售及服务体验,华为将进一步加大直营门店的建设。媒体报道的“华为将全面接管问界销售体系“为不实新闻。0000“迷你裙之母”去世,60年代最前卫的设计师和企业家

作为上世纪六七十年代极具代表性的设计师,超短裙经她之手走向流行,她曾被专栏作家伯纳德·莱文称作“六十年代的时尚大祭司”。当地时间4月13日,被誉为“迷你裙之母”的英国设计师玛莉·官(MaryQuant)在位于萨里郡(Surrey)的家中去世,享年93岁。锤子财富2023-04-20 11:20:480000