信用债回调引负反馈担忧,是新一轮理财赎回潮吗?

最近一段时间,利率债市场在监管频频喊话后热度有所回落,信用债市场也“启动”了一轮回调,关于资管产品赎回的负反馈机制再次引起市场担忧和讨论。

8月尤其8月中旬以来,多个品种的信用债利差出现普遍上行。从最近两周来看,信用债调整呈现长端调整幅度略高于中短端、低等级调整幅度逐渐加大等特点。

综合机构和受访人士观点,当前超长信用债调整压力仍在,但长期视角资产荒局面没有缓解。相比2022年四季度的情形,当前抛售压力主要来自机构投资者,形成负反馈的概率比较小,后续央行货币政策操作和流动性变化是影响市场的重要因素。

缘何调整?

在此轮调整之前,信用债一二级市场上拉久期氛围浓厚,10年期以上信用债发行规模明显放大,20年期、30年期品种的发行主体也从大型央国企向地方国企延伸,信用利差明显压缩。

不过,进入8月,利率债和信用债先后陷入回调。自8月中旬以来,5年期、10年期的AA级中短期票据收益率上行超过15BP。

在此之前,在10年期国债收益率2.15%左右的情况下,部分10年期信用债收益率已经低至2.5%,10年期银行二永债收益率则只有2.35%左右。

对于此轮信用债调整的原因,综合机构观点,其中既包括监管对利率债引导带来的联动影响,也有信用债市场投资性价比降低的市场因素。

有机构人士对记者表示,8月以来央行多维度提示和防范长端利率风险,面对资产荒,部分资金从押注国债转向涌入长端信用债,进一步过度压缩了信用债与国债利差。

在天风证券固收分析师孙彬彬看来,近期信用债的明显回调主要是三大原因:第一,8月初,由于央行监管加码,国债利率出现了明显上行,尽管随后利率又快速回落,但信用债流动性偏弱,利率债的调整过程对信用债仍有一定影响。第二,在调整前,信用债市场情绪处于历史相对高位,信用债投资的性价比明显降低。第三,非银负债端面临一定回调压力,且银行理财面临季末赎回压力,市场有提前做流动性储备的可能。

今年以来,银行存款利率继续下行,居民财富从银行存款向理财等“搬家”迹象明显。不过天风证券数据显示,最近两个月速度有明显减缓,银行理财增速有所降低,货币基金规模则在7月出现环比下行。

债基也被认为是本轮信用债回调过程中的主要抛售机构。浙商证券数据显示,8月以来,基金全面抛售信用类资产。与今年3月中旬不同的是,本次承接信用类资产的对手方发生变化,保险和理财净买入规模大幅减少。同时,国有行信用类资产净买入由负转正,股份行、城商行净卖出大幅减少。

中信证券首席经济学家明明也表示,部分机构出于防御风险和储备流动性的考虑提前赎回债基,进而引发当前信用债的调整压力。

不过,浙商证券固收分析师杜渐认为,本次信用债利差走阔的背后,基金抛售和理财、险资配置需求减弱是表观原因,底层逻辑还是在于多空交织背景下成交缩量带来的品种调整。

对于接下来的信用债走势,市场焦点之一仍是在货币政策和流动性走向上。明明认为,资金面收敛,信用市场套息加杠杆性价比降低,一定程度上加剧了信用市场的调整幅度,8月资金利率走势与信用债收益率走势相关性明显增强。

国联证券报告也指出,除了相对利率债的“补跌”,资金面也是此轮信用债利差走阔的重要原因。“资金面边际收紧,国债成交量明显下滑,市场对流动性的担忧情绪迅速蔓延,进而对流动性更弱的信用债产生更大的冲击,导致信用债的调整幅度和持续时长都大于利率债。”

明明进一步表示,若接下来信用债赎回并未有效缓解,或有必要通过降准来稳定当前债券市场的调整压力。

会否引发负反馈?

本周信用债市场开始出现一定止跌迹象。但不少机构在研报中分析,信用债估值长期处于历史偏高位置,一旦进入调整或需要一段时间消化。

孙彬彬指出,当前,各类信用债收益率与7月降息之前比,长端信用债仍处偏低水平,未来超长信用债仍有一定下行压力。

杜渐认为,一方面,目前信用市场存在利差过低、风险偏高、市场情绪减弱,银行SPV业务或面临调整等不利影响;另一方面,资产荒格局没有改变,基本面预期不强、信用风险扰动有限等利好因素仍然存续。“本次信用债大概率为阶段性反弹,而非长周期反转。”杜渐认为,接下来信用债较大概率会进入窄幅震荡调整格局。

随着债市陷入长时间调整,市场最担心的仍是资管产品赎回潮带来的负反馈机制。

孙彬彬认为,无论是短债还是长债基金,近期的回撤多与2023年8月的季末回撤相当,与2022年四季度负反馈的回撤仍有相当远的距离,形成负反馈的可能性较低。另外,信用债当前一级市场参与热情仍较高,市场“资产荒”格局仍未发生变化,未来信用债进一步下跌的空间预计相对有限。

“本轮信用市场调整更多受机构行为影响,居民端暂未出现明显的赎回行为,短期内赎回压力相对可控。”明明在报告中表示,接下来还要进一步关注理财净值变动和居民端的理财赎回行为变化,以应对可能引发的负反馈风险。

事实上,在今年二季度货币政策执行报告中,央行就曾设置专栏提示债市火热背后潜在的资管产品投资风险,提示投资者要综合权衡此类产品的风险和收益。

今年以来,债牛带动债基和理财等固收资管产品大幅增长。开放式公募基金方面,今年二季度,在股票型基金和混合类基金份额、净值明显下降的背景下,债券类基金和货币类基金逆势增长,7月债券类基金净值已突破7万亿元,货币类基金净值仍在13万亿元以上,较5月高点略回落。

不过,相比之下,债基的持有人以机构投资者为主,理财市场则以个人投资者为主,占比超过98%。

截至今年6月末,理财产品持有信用债的规模为12.57万亿元,占总投资资产比例为41.13%,占比较去年同期减少2.73个百分点;持有利率债0.82万亿元,占总投资资产的2.68%。

有债市研究人士认为,今年以来银行理财整体表现不错,也是进一步吸引存款“搬家”的一个原因,这一方面积累了充足的收益“安全垫”,另一方面也进一步赢得了个人投资者的信任,经过此前几次赎回潮后,投资者较净值化之初也已更加理性,业内当前要比2022年四季度乐观得多。

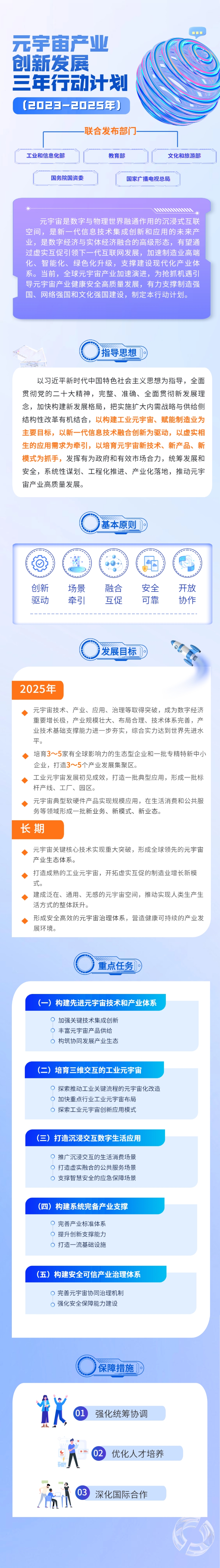

元宇宙迎重磅政策利好,将成为数字经济重要增长极

工信部表示,发展元宇宙产业将极大开辟数字经济的新场景、新应用、新生态,培育经济新动能。当前全球元宇宙产业加速演进。为抢抓机遇引导元宇宙产业高质量发展,工业和信息化部等五部门近日印发《元宇宙产业创新发展三年行动计划(2023-2025年)》(下称《行动计划》)。锤子财富2023-09-09 18:11:430000单票流动性较九年前腰斩,部分基金经理认为未来A股市场将“减量博弈”

“减量博弈”下的乐观情绪基金发行遇冷、增量资金迟迟不入场,与前几年的人声鼎沸相比,2023上半年,A股市场呈现出存量博弈、甚至“减量博弈”的局面。在此大背景下,买方内部“多空博弈”趋势加剧。一些基金经理认为,“如果没有特别大的宏观拐点,未来市场将会持续呈现出存量甚至减量博弈的交易特征”。还有一些基金经理表示,自己所关注领域的长期投资逻辑还在,且“局部复苏已在展开”。0000欲重回市场主赛道,上汽荣威未来三年将推8款新能源车

在新能源汽车已经杀成一片红海的背景下,荣威还有多大机会重回主赛道?就在自主品牌借道新能源赛道猛攻时,上汽集团旗下荣威品牌却开始掉队,年销量从2018年的46万辆跌至2022年的26万辆。“事实上,荣威是中国最早做新能源的品牌之一,新能源标签在五年前非常响亮,在上海曾经打败过现在如日中天的新能源品牌。”近日,上汽乘用车公司总经理吴冰在接受第一财经在内的媒体采访时表示。锤子财富2023-11-11 16:17:100000商务部:将推动长三角等区域市场一体化,以点带面促进建设全国统一大市场

三省一市将建立商务联动合作机制,加强信息交流,建立数据共享机制,统筹推进区域市场一体化工作。9月5日,在商务部指导下,上海、江苏、浙江、安徽商务主管部门,在北京共同签署了《深化长三角区域市场一体化商务发展合作协议》(下称“合作协议”)。锤子财富2023-09-05 16:04:330000俄央行将基准利率维持在16%不变

俄央行表示,当前俄通货膨胀压力正逐步缓解,但仍处于较高水平。俄罗斯央行7日宣布,将基准利率维持在当前16%的水平不变。俄央行表示,当前俄通货膨胀压力正逐步缓解,但仍处于较高水平。通胀向4%目标回落的速度将比俄央行4月预测的要慢,这意味着维持相对紧缩货币政策的时间将比预期更长,但不排除在近期提高基准利率的可能。0000