萨姆法则这次未必适用

短期因素推升7月失业率

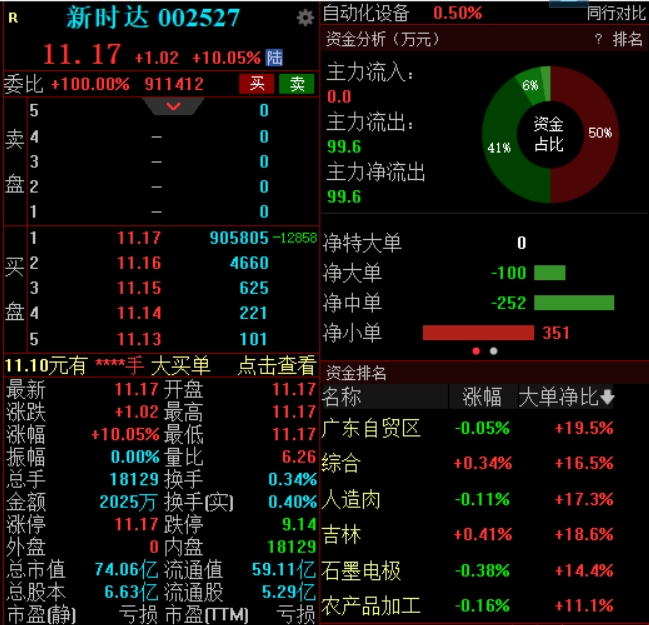

美国7月失业率从上月的4.1%意外上升至4.3%,但深入研究发现,失业率上升主要因为暂时性失业大幅增加,这种短期失业可能一定程度上是由飓风造成的。

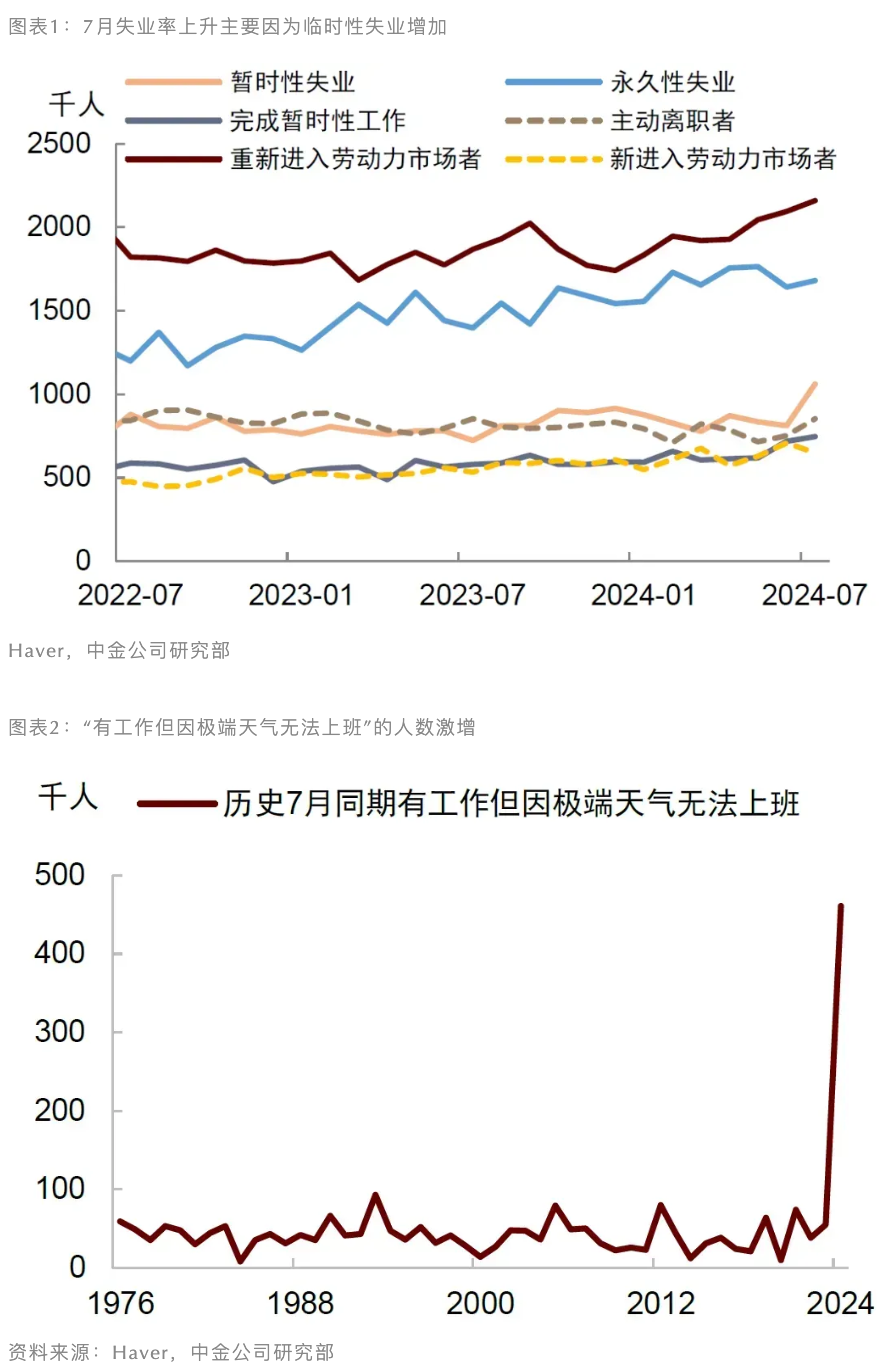

劳工部的数据显示,7月暂时性失业人数较上月大幅增加24.9万人至106.2万人,估算显示这大约贡献了失业率上升0.2个百分点中的0.15个百分点。暂时性失业是指暂时离开工作岗位、但被告知了明确的回归日期或预计6个月内重返原岗位的人群。这种短期失业现象可能是受到了7月得克萨斯州飓风“贝里尔”影响,一个证据是7月“有工作但因极端天气无法上班”的人数激增,达到了历史同期的最高水平。

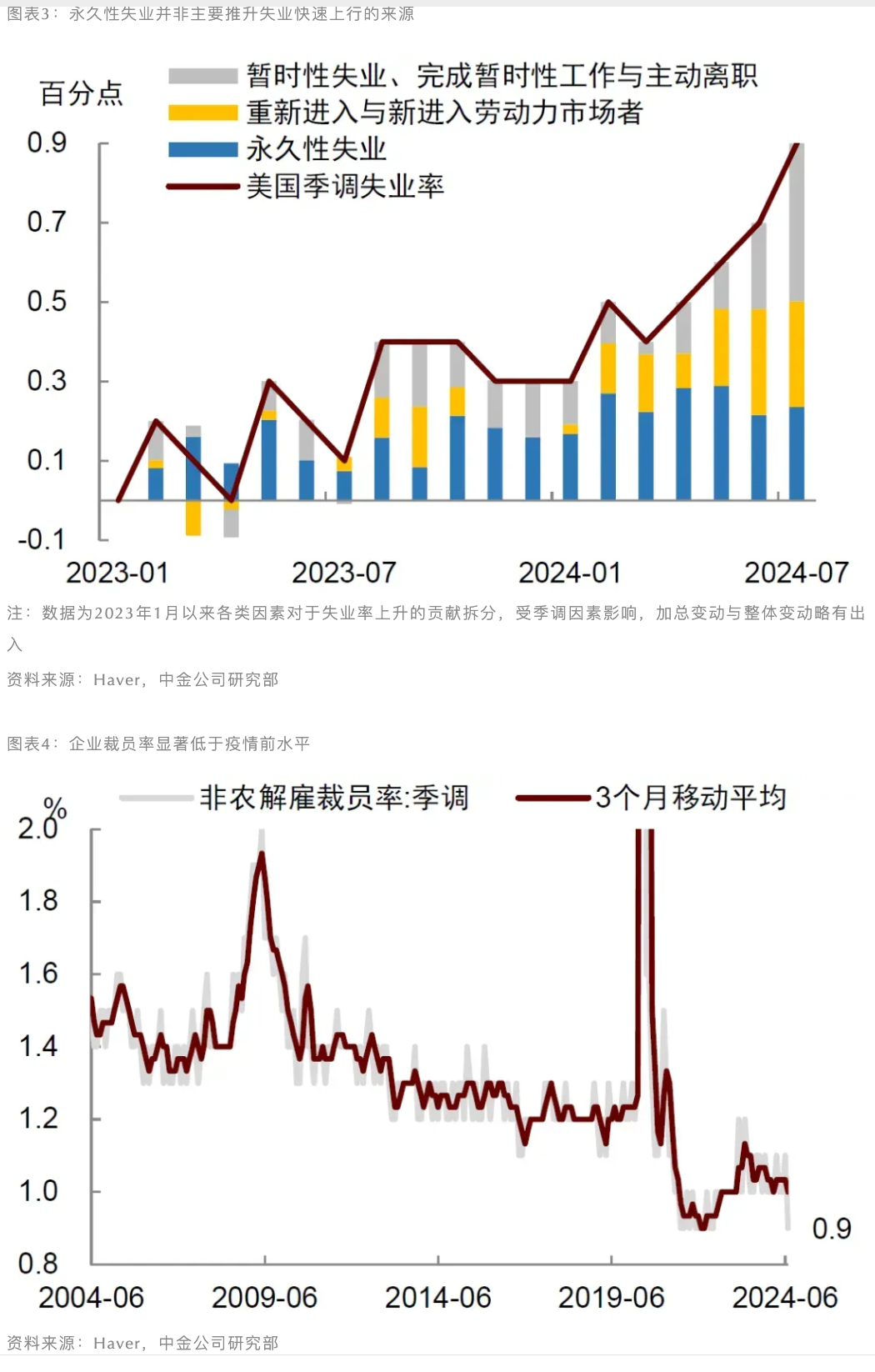

真正与裁员相关的永久性失业并未明显上升。7月永久性失业人数较上月只增加了不到4万人,对失业率上升贡献很小。

自2023年失业率从低点上升以来,永久性失业人数的增长并不明显,真正在增长的是重新进入劳动力市场者和新进入劳动力市场者,即劳动力供给增加带来的失业。劳工部的职位空缺和劳动者流动调查数据也显示,美国企业裁员率仍显著低于疫情前水平,说明企业没有大规模裁员。

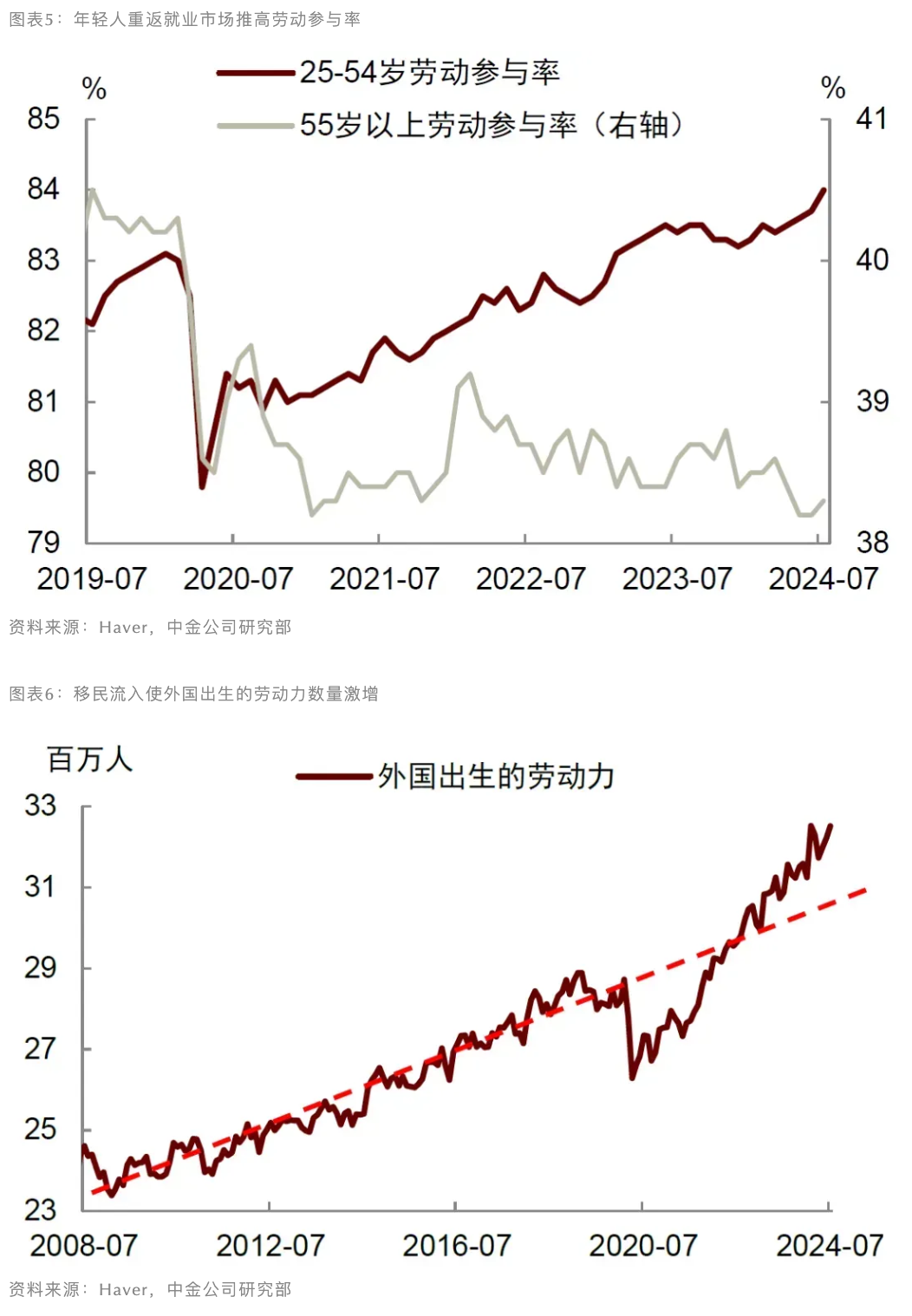

失业率上升也与劳动力供给增加有关,反映的是年轻人重返劳动力市场和移民流入。7月劳动参与率从上月的62.6%上升至62.7%,其中,25~54岁的年轻劳动力参与率从83.7%上升至84.0%。这表明此前的“大辞职浪潮”已基本消退,越来越多的年轻人,尤其是Z世代和千禧一代正在重新投入工作。

同时,7月外国出生的劳动力人数从上月的3222万人上升至3251万人,新增29万人。这也符合我们在报告《非典型失业率上升》中的观点,即疫情以来拜登政府的移民政策松懈导致大量移民流入美国,并转化为了劳动力。

移民流入对劳动力供给的冲击有多大?根据美国国会预算办公室2024年1月发布的最新人口预测,2022年净移民人数或为260万人,2023年330万人,2024年预计330万人,均远高于2010~2019年平均每年90万人的水平。美国人口普查局的移民预测相对保守,2022年190万人,2023年250万人。

我们取这两种估算的平均值,得出2022~2023年每年流入的移民人数平均为256万人,减去疫情前趋势的90万人,得到每年额外增加的移民人数为166万人,这相当于美国劳动力总人口的1%。旧金山联储估计,要想完全吸纳这部分移民流入带来的劳动力供给增加,让失业率保持稳定,每月新增非农就业人数至少需要达到23万人,高于5~7月新增就业的平均值17万人。

理论上讲,正向的劳动力供给冲击(如移民流入)会推高自然失业率,即均衡状态下的失业率水平也会变得更高。这意味着本次失业率的上升可能是从旧均衡点向新均衡点过渡的过程,与供给端的因素变化有很大关系,而非完全是需求不足所致。

萨姆法则这次未必适用

萨姆法则认为,当三个月平均失业率比前12个月的低点高出0.5个百分点或者更多时,说明经济已经处于衰退的最初几个月。在7月失业率上升至4.3%后,萨姆法则被触发。然而,我们认为这次失业率上升伴随着很多非常规因素,特殊情况也需要特殊分析。

首先,疫情后劳动力供不应求带来了超低的失业率环境。失业率低点一度在2023年4月下探到了3.4%的历史最低位,当失业率从这种极低水平反弹超过0.5个百分点,代表劳动力市场正在从极端环境中恢复,这是一个正常化的过程,失业率上升属于正常现象。

其次,劳动力供给增加带来的失业可能不会导致需求萎缩。“萨姆法则”之所以奏效,一个重要原因是失业率上升主要是由企业裁员所致。裁员会导致劳动者收入下降,消费减少,这会进一步导致总需求下滑,引发更多裁员和失业。换句话说,裁员会产生“乘数效应”,带来恶性循环,从而导致失业率出现“非线性上升”。

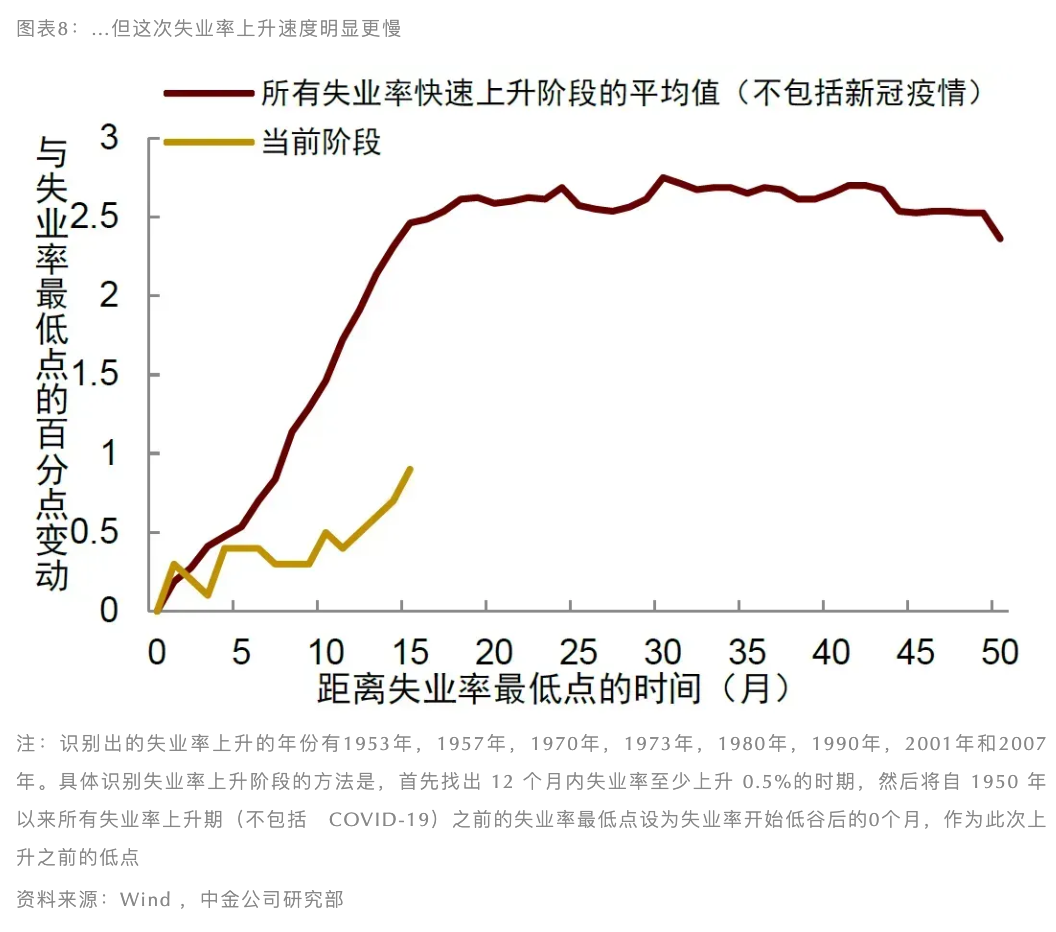

但如上面所述,这次的失业率上升与劳动力供给增加有很大关系,与裁员不同,这种失业模式或不会导致消费大幅减少和需求萎缩。相反,劳动力供给增加还可能创造新的需求,长期来看将推高经济的潜在增长率。我们将这次失业率上升的轨迹与历史上失业率快速上升阶段进行比较,发现这次失业率上升的速度明显更慢。这表明失业率上升并未伴随经济总需求萎缩,因此未呈现“非线性上升”特征。

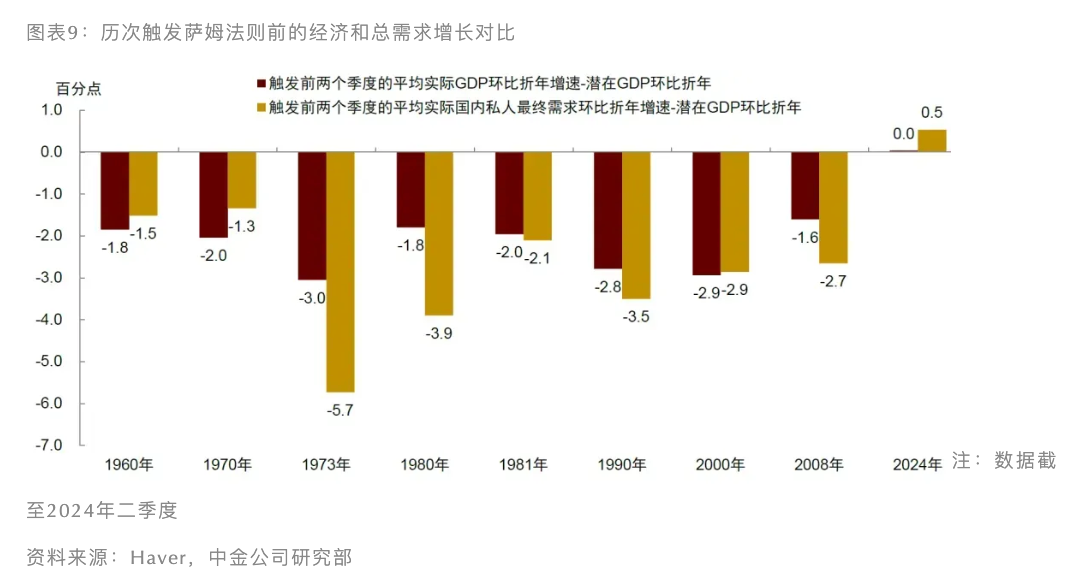

再次,本次触发萨姆法则前的经济和总需求增长明显好于历史上的衰退前夕。2024年上半年(即触发萨姆法则前的两个季度)实际GDP环比折年率平均为2.0%,衡量总需求的指标——对国内私人部门最终销售——环比折年率平均为2.5%,均不低于2.0%的经济潜在增速。

而历史上触发萨姆法则前的两个季度,实际GDP和对国内私人部门最终销售增速都显著低于当时的潜在增速水平。也就是说,历史上触发萨姆法则前美国经济就已经出现了明显的下滑迹象,但这次没有出现类似现象。此外,今年以来美国经济并没有明显的负面冲击,且劳动者实际工资收入增长稳健,银行部门信贷标准未进一步收紧。这种情况下,我们认为即使触发萨姆法则也未必预示衰退即将到来。

降息将至,但不紧急

随着劳动力市场正常化取得进展,在通胀降温的前提下,我们预计美联储将于9月和12月各降息25个基点。美联储在7月31日会议的货币政策声明中指出,将“关注其双重任务中两方面的风险”,这表明除了通胀数据以外,美联储也在密切关注劳动力市场的变化。

8月5日,旧金山联储主席戴利反驳了7月就业数据弱于预期意味着经济陷入衰退的观点,但她也警告称,美联储需要降息以避免出现这种结果。鉴于劳动力市场正常化已取得进展,且美联储已开始关注就业风险,我们认为9月份降息的概率较大,幅度可能是25个基点,如果经济或通胀数据超预期放缓,也可能降息50个基点。

目前美联储尚不需要在常规会议之外紧急降息,因为经济状况尚未恶化到历史上采取此类行动的程度。我们梳理了1980年以来美联储五次紧急降息时的背景,发现紧急降息要么是因为金融风险大幅上升,如1987年美股“黑色星期一”、1998年长期资本管理公司(LTCM)倒闭、2007年全球金融危机前夕、2020年新冠疫情发生后;要么是因为经济前景显著恶化,如2001年互联网泡沫破灭。在这些特殊时期,美联储作为中央银行出手“兜底”,行使其稳定经济与金融市场的职责。

目前我们既没有看到金融风险大幅上升,也没有看到经济明显恶化的迹象,因此判断美联储暂时不会考虑紧急降息。过于主动降息反而会加剧市场波动,这是因为央行与市场信息不对称,市场不清楚央行为何突然降息,从而可能造成市场恐慌。由此,美联储应在降息过程中为市场提供清晰的指引,避免发出错误信号,以降低政策不确定性。

(作者系中金公司分析员)

第一财经获授权转载自微信公众号“中国金融四十人论坛”。

人民币创2007年来新低,8月社融数据或刺激短期反弹

人民币对社融的敏感性近两年大幅上升,超过9%的社融同比增长将使人民币对美元升值2.7%过去一周截至收盘,美元/人民币报7.345,美元/离岸人民币报7.365。在岸人民币汇率创下阶段性新低,跌破了2022年10月的低点,创下2007年底以来新低。0000世卫组织:加沙南部医院燃油仅够维持3天

加沙地带南部医院的燃油储备仅够维持三天,这意味医疗服务或将很快被迫停止。当地时间8日,世界卫生组织总干事谭德塞发表声明警告称,加沙地带南部医院的燃油储备仅够维持三天,这意味医疗服务或将很快被迫停止。拉法市三家主要医院之一的纳贾尔医院由于以军的军事行动已经停止运转。0000第一财经“文化搭台 活力润疆”项目举办首场企业座谈会

第一财经组织开展的“文化搭台活力润疆”项目是16个项目中唯一的文创产业项目。15日,“文化搭台活力润疆”项目筹备工作暨2023上海-喀什投促大会”首场企业座谈会在上海举办。上海市委宣传部发改办介绍了接下来的文化润疆行动计划,来自上海闵行、宝山、静安、浦东等各区的企业代表则就如何各展其长、切实助力推进文化润疆与第一财经、上咨集团等项目执行单位进行了深入交流。0000更好统筹高质量发展和高水平安全!陈吉宁在上海市委政法工作会议上提出要求

为加快建成具有世界影响力的社会主义现代化国际大都市作出新贡献。2024年上海市委政法工作会议今天上午举行。市委书记陈吉宁在会上指出,要深入学习贯彻习近平总书记对政法工作的重要指示和考察上海重要讲话精神,按照中央政法工作会议部署要求,更好统筹高质量发展和高水平安全,忠诚履职、担当作为,以政法工作现代化支撑和服务上海社会主义现代化建设,为加快建成具有世界影响力的社会主义现代化国际大都市作出新贡献。0000