商贸零售进入存量竞争,消费类REITs供给大增

消费类基础设施REITs(不动产投资信托基金)的发行数量在2024年迎来了显著增长。

截至目前,已有6单消费基础设施REITs成功发行,发行总规模总计超145亿元,其中4单已经上市交易。目前已发行消费类REITs底层资产主要包括百货商场、购物中心。

行业人士分析称,从全球成熟REITs市场来看,消费REITs资产规模大,市场化程度高。从当前国内零售百货发展趋势来看,行业竞争加剧,老百货经营承压严重迎来闭店潮,但也有不少百货求变创新持续刷新销售额。存量竞争背景下,消费基础设施REITs产品供给增加,也体现出市场对此类资产的青睐和预期。

发行提速

今年以来公募REITs发行市场显著回暖。第一财经据Wind统计,截至8月9日,年内已有13只公募REITs成功发行,其中6只是消费类REITs,占比超过四成。

从全球成熟REITs市场来看,消费REITs资产规模庞大,市场化程度高,扮演着不可或缺的角色。

标普全球评级分析报告观点称,中国商业地产REITs(包括购物中心、百货商场和农贸市场等)起步较晚,目前仅有4只上市交易。但该评级机构看好中国商业地产REITs,预计该类项目底层资产价值或超5万亿美元。”

新发市场上,华夏首创奥莱消费REIT和华安百联消费REIT均在公众投资者发售部分提前结束募集,分别实现网下发售份额的6.3倍、1.48倍超额认购。

此外,今年8月1日,基础设施领域不动产投资信托基金(REITs)项目正式由试点转入常态化发行。行业普遍认为,这一规定为消费基础设施REITs的资产组合提供了更大的灵活性。

具体看来,新政策允许消费基础设施中与消费基础设施物理上不可分割、产权上归属于同一发起人的酒店和商业办公用房纳入项目底层资产,其建筑面积占底层资产总建筑面积比例原则上不得超过30%,特殊情况下最高不得超过50%。

二季度业绩稳定

业绩方面,二季度消费基础设施领域的REITs表现相对稳定。

具体看来,业绩排名靠前的华夏华润商业REIT报告期内收入为1.74亿元,净利润为0.11亿元。累计可供分配金额8666万元。按募集规模计算(对应发行价格6.902元/份),相应年化分派率达到5.05%。

中金印力消费REIT收入约为7247.9万元,净利润约464.96万元,报告期内可供分配金额约3680.99万元。

中金公司研究报告分析称,二季度上市消费基础项目整体经营维持相对稳定,主要得益于项目主动运营管理能力,如招商管理调整业态组合,活动策划吸引客流等多重措施。不过行业整体环境来看,上半年以来,我国消费呈现修复趋势,但修复动能趋弱,社零总额累计环比自2月份5.5%下滑至6月份3.7%,消费信心仍有待提振。

华夏基金分析称,消费REITs与产业园、保租房及物流REITs同为产权类REITs,其分红主要来自于底层项目的租金收入。消费类REITs的商业项目租户多为品牌商,其租金收入与商场的销售额及客流密切相关。收益模式往往涉及联营及抽成的业务模式,营业收入的驱动因子更为多元。此外,商业的经营业绩与居民消费能力及消费意愿紧密相关,这使得消费REITs成为反映消费市场动态的重要指标。

中国农村发展报告发布,新质生产力成关键词

以新质生产力推进乡村全面振兴认识存在误区、产业载体薄弱、要素支撑不足、生产关系与生产力矛盾突出、创新驱动基础不牢的障碍与挑战。在乡村振兴战略深入实施的大背景下,新质生产力正逐渐成为推动经济增长和社会进步的关键力量。锤子财富2024-08-02 17:52:060000外交部:有关国家在南海开发资源不得拉拢域外国家介入

汪文斌表示,南海问题是中国和部分东盟国家之间的问题,中方坚持同直接当事国通过谈判协商妥处,包括资源开发在内的涉海争议,有关国家在南海开发资源不得损害中方的领土主权和海洋权益,更不得拉拢域外国家插手介入。3月11日,外交部发言人汪文斌主持例行记者会。0000沪指跌超1%;今年上半年我国GDP同比增长5.5%丨早市热点

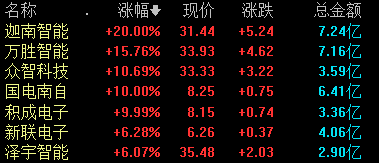

截至午间收盘,沪指跌1.19%,深成指跌0.88%,创业板指跌0.90%。7月17日,A股三大指数低开低走,截至午间收盘,沪指跌1.19%,深成指跌0.88%,创业板指跌0.90%。盘面上,虚拟电厂概念股走高,3D打印、转基因板块表现活跃;医疗服务、一体化压铸、稀土永磁等板块跌幅居前。两市超3400只个股下跌。一起回顾上午的市场热点。【虚拟电厂概念股走高】锤子财富2023-07-17 12:12:430000刘强东数字人“分身”开启直播首秀;上海城市超市全面关店;金山WPS被曝“套娃式”收费和大数据“杀熟”,客服回应丨大公司动态

第一财经每日精选最热门大公司动态,点击「听新闻」,一键收听。【科技圈】华为Pura70何时开售,余承东回应“再过两天会有好消息”4月15日,华为官方微博发布了关于华为P系列的多个视频,并表示华为P系列正式升级为“华为Pura”。16日早间,华为常务董事、终端BGCEO余承东对第一财经记者表示,“Pura70可以视为P70,过两天将有好消息。”【互联网】0001