对比中美股市表现和估值结构:驱动因素不同

近两年来,以美国为首的海外股市录得较大涨幅,然而美股“科技七巨头”二季度财报不及预期,加上“科技七巨头”占标普500指数权重的30%以上,各界越发关注美股的集中度风险。

同期,中国A股则呈现震荡下行趋势。中美股市走势分化背后的驱动因素不尽相同,剖析具体的驱动因素有助于更好地理解这两大资本市场。

中美股市市值结构存在较大差异

2023年,中美股市主要指数表现差异较大。美国道指、标普500指数、纳斯达克100指数分别上涨13.7%、24.2%、53.8%,同期上证指数、沪深300、创业板指分别下跌3.7%、11.4%、19.4%。数据显示,中美股市走势分化更多表现为结构性差异,美股的上涨原因来自个别科技股的上涨,上涨的因素较为单一。

首先,中美股市的市值结构存在较大差异——美股上市公司市值结构呈金字塔形,龙头公司市值集中度上升,股指上涨的原因绝大部分来自于龙头市值,较为单一;A股上市公司市值结构呈纺锤形,龙头公司市值集中度下降。美股市场少数头部公司市值占比较高,尾部公司较多。

根据Wind数据,截至2023年底,总市值500亿美元以上的大型上市公司数量占比3.9%,合计总市值占比从2019年的60.9%升至2023年的68.4%。其中,以苹果、微软、谷歌、亚马逊、Meta、英伟达和特斯拉为代表的“美股科技七巨头”总市值大幅增长,合计总市值12.03万亿美元,合计占比从8.6%升至19.6%,市值集中度进一步提高。总市值低于20亿美元的美股小微型上市公司数量占比67.4%,合计总市值占比仅2.5%。

A股市场头部和尾部公司较少,以中小市值公司为主。截至2023年底,总市值500亿元以上的A股大型上市公司数量占比4.6%,合计总市值占比连降3年至52.1%。其中,贵州茅台、招商银行、中国平安和恒瑞医药等行业龙头公司总市值大幅缩水,占A股总市值比重显著下降。总市值20亿元到200亿元之间的A股中小型上市公司数量占比79.8%,合计总市值占比31.4%。

中美股市成交结构区别较大

其次,中美股市的成交结构也区别较大——美股超大市值公司股票贡献大部分交易,下跌股票对其整体影响有限;A股中大市值公司成交占比较低,对股指影响弱于美股,相比之下A股股指构成更为均衡。

具体而言,美股市场交易量往往集中于头部优质大盘股,尾部公司成交额极低,大市值公司决定美股市场走势。目前,美股市场5000多只股票中,市值500亿美元以上的股票,其合计成交额和总市值占比分别为86%和91%。2023年,标普500成份股的成交额占比约60%,罗素1000成份股的成交额占比约80%,其中,“美股科技七巨头”股票占美股总成交额的36.2%;剩余4000多只个股流动性极小,市值排名后3000位的股票成交额不足全市场总成交额的1%。

2023年,在A股市场,市值500亿元以上的股票的合计成交额和总市值占比分别为25%和53%,显著低于美股市场,A股中大市值公司影响弱于美股。A股市值排名前5%的头部公司,股票成交额占比不足30%,市值排名后3000位的尾部公司,股票成交额占比接近20%。

美股龙头涨幅大、深跌个股数多

再从价格表现看,美股龙头公司涨幅较大,深跌个股数量较多;尽管A股龙头公司表现不及美股公司,但深跌个股数量较少。

根据Wind数据,截至2023年底,美股市场万亿美元市值公司共计5家,分别是苹果、微软、谷歌、亚马逊和英伟达,总市值合计10.33万亿美元,占美股上市公司总市值的16.9%,算术平均涨幅97.1%,贡献美股大型公司近5年来总市值增幅的九成,市场结构更趋极端。作为美股市场的主体,数千家小微公司跌幅较大,但由于美股日趋极端化的市值结构,几乎没有在美股主要指数表现中得以体现。在美股5343只股票中,跌幅超过90%的个股153只,跌幅超过70%的个股451只,跌幅超过50%的个股818只,占全部美股数量的15.3%。

相比之下,A股市场千亿级市值公司近5年累计涨幅仅为美股对应公司的一半左右,一定程度上导致A股市场主要指数表现不及美股指数。截至2023年底,A股万亿元市值公司共计7家,分别是贵州茅台、中国移动、工商银行、建设银行、中国石油、农业银行和中国银行,总市值合计11.37万亿元,占A股上市公司总市值的13%,算术平均涨幅为30.5%。但A股市场深跌个股较少,在A股5335只股票中,没有跌幅超过90%的个股,跌幅超过70%的个股仅6只,跌幅超过50%的个股仅89只,占全部A股数量的1.7%。

中美股市龙头板块差异大

再从个股行业和估值层面看,美股龙头公司主要来自信息技术行业,估值较高;A股龙头公司主要来自金融行业,估值较低,如果后续价值得以持续修复、盈利复苏,更可能带来潜在投资回报。

具体而言,美股始终保持信息技术“一家独大”的行业格局,美股龙头以科技公司为主,A股龙头以金融和能源类公司为主,美股龙头公司整体估值显著高于A股龙头公司。由于行业结构不同,美股和A股主要指数估值差异较大。

Wind数据显示,“美股科技七巨头”的市盈率为40.5倍,市值前十大公司的整体市盈率为37.2倍,前百大公司的整体市盈率为29.8倍;A股市值前七大公司的整体市盈率为7.3倍,前十大公司的整体市盈率为7.7倍,百大公司的整体市盈率为9.7倍。

在权重股指数方面,A股沪深300指数以金融(21.6%)、信息技术(16.9%)和工业(15.1%)等行业上市公司为主,美股标普500指数以信息技术(40.6%)、可选消费(12.7%)和医疗保健(11.4%)等行业的上市公司为主,相较而言,标普500指数估值始终高于沪深300指数。

王毅同美国战略界人士座谈

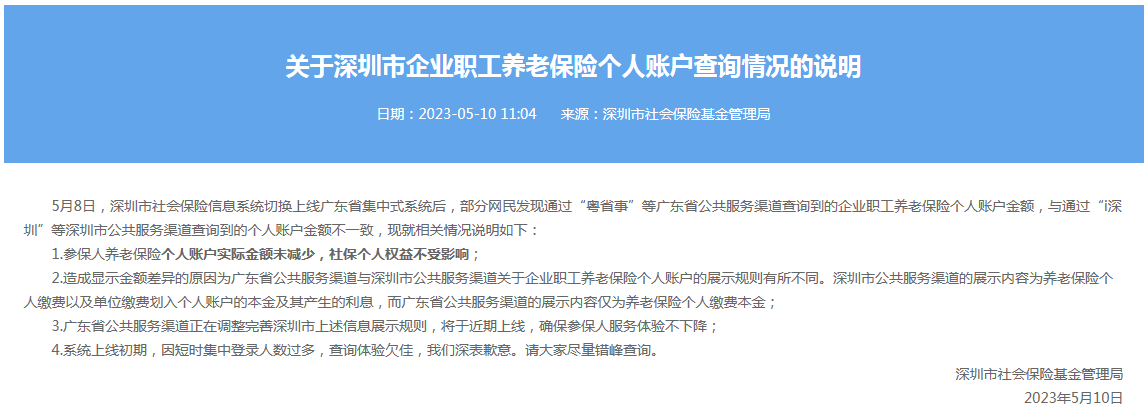

王毅表示,此次访美期间,中美双方本着平等和相互尊重的态度,就共同关心的诸多问题进行了深入、建设性、实质性战略沟通,共同发出了稳定和改善中美关系的积极信号。当地时间10月28日,中共中央政治局委员、外交部长王毅在华盛顿同美国战略界人士举行座谈。0000社保系统切换,个人账户大幅减少?深圳官方发布情况说明

参保人养老保险个人账户实际金额未减少,社保个人权益不受影响。5月10日消息,对深圳市社会保险信息系统切换上线广东省集中式系统后,部分网民发现通过“粤省事”等广东省公共服务渠道查询到的企业职工养老保险个人账户金额,与通过“i深圳”等深圳市公共服务渠道查询到的个人账户金额不一致的情况,深圳市社会保险基金管理局发布说明称,参保人养老保险个人账户实际金额未减少,社保个人权益不受影响。锤子财富2023-05-10 13:07:520000央行重启PSL!规模可能不止3500亿,投向哪?

PSL可能用于支持“三大工程”建设,即规划建设保障性住房、城中村改造和“平急两用”公共基础设施建设。PSl重启,引起市场关注。2024年1月2日,央行网站消息,2023年12月,国家开发银行、中国进出口银行、中国农业发展银行净新增抵押补充贷款(PSL)3500亿元。期末抵押补充贷款余额为32522亿元。上一次净新增抵押补充贷款为2023年2月,当月新增17亿元。000010年期国债收益率攀升触及2.67%,机构伺机加仓

某大型券商自营债券交易员对记者表示,不排除10年期国债收益率可能触及2.7%以上,但这仍是买入的机会。宽松政策近期接连落地且有望持续加码,债市也连日下挫。10年期国债活跃券23004收益率在2.55%触底后持续攀升,9月12日触及2.6725%,升幅超出预期。0000