完善房地产税收制度的三个维度

二十届三中全会提出,要“完善房地产税收制度”,与2013年十八届三中全会“加快房地产税立法并适时推进改革”的表述有一定不同,说明当前完善与房地产有关的税收制度目标主要是对现有涉及房产和土地等财产的税收制度进行改革和完善,通过立法开征新的房地产税似乎已经不是未来一段时间的主要目标。这一变化在一定程度上也体现了当前房地产税收制度改革的难点。

总的来看,我国的房地产税收制度共分三个环节共10个税种,具体包括房产和土地取得环节,涉及印花税、契税、耕地占用税;持有环节,涉及房产税、城镇土地使用税;交易环节,涉及增值税、城市维护建设税、印花税、土地增值税、企业所得税、个人所得税等。可以说,此次三中全会提出的“完善房地产税收制度”应当包括以上所有环节涉及的税收制度。

三个维度

从宏观层面看,任何一项税收制度的调整必须要考虑其对宏观经济的影响,房地产税收制度则更是如此。当前我国经济处于新冠疫情后的恢复调整期,加之人口规模变化及传统城镇化模式的改变,房地产行业已经持续处于较长时间的调整期,目前总体的宏观政策是引导房地产市场回暖,增加市场活跃度和交易量。这种情况下,任何增加交易成本的政策,包括税收政策,都会对房地产市场产生负面影响。可以说,前些年一直在研究或尝试的房地产税改革试点或立法工作,以及今后涉及房地产的税收制度调整与完善都绕不开宏观经济和房地产行业发展这个关键因素,这也就是业界经常提到的税制改革时机或“窗口期”。

从中观层面看,房地产行业的特殊性也为房地产税制的改革完善带来一定难度。房地产类税收的课税对象是土地和房屋,而在我国这两类不动产均具有相当的复杂性。就土地而言,我国的土地属于全民所有,城市土地所有权归国家所有,农村土地所有权归集体所有。由于农村土地除占用耕地外,其余情况不涉及课税。而城镇土地则涉及土地出让收入、城镇土地使用税、土地增值税等各类税收或非税收入,在土地国家所有的权利归属下,社会公众较难分清政府获得收入的角色是产权所有者还是社会管理者身份,因此容易对土地课税产生误解,甚至反对。就房产而言,除了农村宅基地上的房屋不征税之外,原则上城镇住房均应当纳入课税范围,但课税的前提应当是完全产权、交易不受限的作为估值基准,但我国城镇住房由于历史遗留原因,大量的住房产权不完整、交易受限,例如房改房、福利房、央产房、军产房、小产权房、经济适用房、集资房、两限房等不同类型的房屋,产权性质差别大,税基不统一,这大大增加了房地产税收制度改革的难度。

从微观层面看,存在涉及房地产税收制度的各类要素均有必要进一步明确的问题。例如就房屋的计税依据而言,其可获得性、确定性、透明性,直接关系到税负公平和征收管理的可操作性,而且也涉及税收征管成本。现行税制中,取得环节和交易转让环节均以交易价格为计税依据来课税,但在持有环节的房产税则是以房屋原值(余值)或租金作为依据,且个人非经营性房产并未征收房产税。从房地产税收制度改革趋势及财产税制的属性而言,未来完善的目标是强化增加持有环节的税收,那就需要对现有房产税进行改革完善,这首先就需要面对计税依据的重新确定。如果延续现有房产原值(余值)作为计税依据显然会带来同一区域内、不同性质住房或者新老住房之间税负较大差异带来的不公平问题。如果按房产评估价值来课税,则操作上存在较多困难,也不宜征收管理;如果按照市场交易价格来课税,则不同房产的价格会因为历史年代、建筑风格、地理位置、商业价值等因素存在较大的差异性,况且还有部分房产无法上市交易或交易受限。诸如上述税制设计的技术性问题,都对房地产税制的改革完善带来相当难度。

解决房地产税制改革难点,应重点考虑几个方面

解决上述房地产税制改革的难点,除了要坚决贯彻落实中央财税体制改革的总体部署和要求,拿出改革的决心和勇气之外,还需要从以下几个方面重点考虑。

首先,加强社会公众对房地产税制改革的认知和理解。纵观国际房地产税制设计,对此类税收制度的目标定位,要更好地发挥作用,首先必须明确其收入属性,也就是宽税基、低税率、简税制的总体设计;其次才考虑其调节经济或行业的属性。房地产领域的税收本身具有受益税特点,作为地方主要税源,强调其财政收入功能,发挥其为地方政府筹集公共资金的作用,符合公共财政内在要求,在税收征收理念上也合乎逻辑。因此,非常有必要在社会公众认知层面加强改革理念的引导和宣传,要在整个社会层面和公众观念上接受房地产税的概念,并认同房地产税这一制度设计本身,以此减小改革过程中遭遇的阻力。

其次,强化房地产类税收收入与城市生活民生类支出的连接机制。房地产税制改革的重要方向是从交易流通环节税收为主转变为保有持有环节的税收为主,使其真正发挥财产税的本质属性,也有利于构建公平税负的社会环境。从税收负担的感受而言,所得税及财产税为代表的直接税给纳税人带来的心理感受是更直接的,这也是此类税收改革的难度和阻力所在,房地产税制也就很容易成为社会矛盾根源。因此,必须在房地产税收领域首先构建收入和支出直接关联的决策机制,让纳税人清清楚楚、明明白白知晓房地产类税收的资金流向。用纳税人“看得见”“感受得到”的公共产品或服务,让其直接体会到缴纳房地产税收的收益与纳税的对应性,并享受到此类财政支出带来的房产价值的“溢价”。可以参照某些税收“专款专用”的方式,将城市房地产类的税收纳入专项经费使用和管理,并接受社会公众的监督和问询,这将大大提高社会公众对房地产税制改革的接受度,有效降低房地产税制改革的社会风险。

再次,要通过房地产税制改革引导地方政府转变政府管理和服务理念。在这个过程中首先要通过改革倒逼地方政府转变现有土地管理和利用方式。不可否认,土地出让收入支撑了几十年的城市建设以及若干民生类市政公用基础设施的提升,城市功能不断强化,城市韧性不断增强。在存量房时代,房地产市场的重心从新增住房的开发与建设转向现有住房的维护、改造、交易和管理。靠大量土地出让获得财政收入已经不适应当前城镇化发展的时代需求。因此,要通过完善房地产税制突破现有地方政府财政收支理财模式和传统思维。

最后,面对房地产税制改革的诸多技术难题,应当采取先易后难、先试点后推广的方式循序渐进、分步改革、稳步推进。例如,可以借助现有房地产持有环节的既定税种,即房产税和城镇土地使用税,按照前期房地产税改革的思路进行试点,这样可以减少行政和立法成本,同时也可以通过试点做进一步完善。与此同时,也可以考虑在房产和土地取得即交易环节适当减少税负,采取税收负担的结构性调整,激发市场活力。此次二十届三中全会最有利的因素在于今后五年对房地产税制可以通盘考虑,综合施策,而无需再纠结于新的房地产税立法。

(作者系天津财经大学财税与公共管理学院教授)

国家能源局:截至10月底全国累计发电装机容量同比增长14.5%

太阳能发电装机容量约7.9亿千瓦,同比增长48.0%。11月22日,国家能源局发布1-10月份全国电力工业统计数据。截至10月底,全国累计发电装机容量约31.9亿千瓦,同比增长14.5%。其中,太阳能发电装机容量约7.9亿千瓦,同比增长48.0%;风电装机容量约4.9亿千瓦,同比增长20.3%。0000晓数点|美联储1月如期按兵不动 鲍威尔:3月不太可能降息!

美联储公布了2024年的首份利率决议,继续维持基准利率不变。美联储主席鲍威尔表示,本次会议未提出降息建议,并未积极考虑降息;三月份不太可能降息。锤子财富2024-02-01 08:42:230000上海市第十六次妇女代表大会开幕,陈吉宁到会祝贺并寄以这些期望

共同创造现代化的新图景、更好书写“半边天”的新荣光。上海市第十六次妇女代表大会今天上午开幕。市委书记陈吉宁出席开幕会并讲话指出,全市广大妇女要深入学习贯彻党的二十大和习近平总书记考察上海重要讲话精神,充分发挥自身优势和特长,积极投身上海现代化建设火热实践,争做伟大事业的建设者、文明风尚的倡导者、追逐梦想的奋斗者,共同创造现代化的新图景、更好书写“半边天”的新荣光。锤子财富2023-04-19 19:58:140000杭州:全面取消住房限购

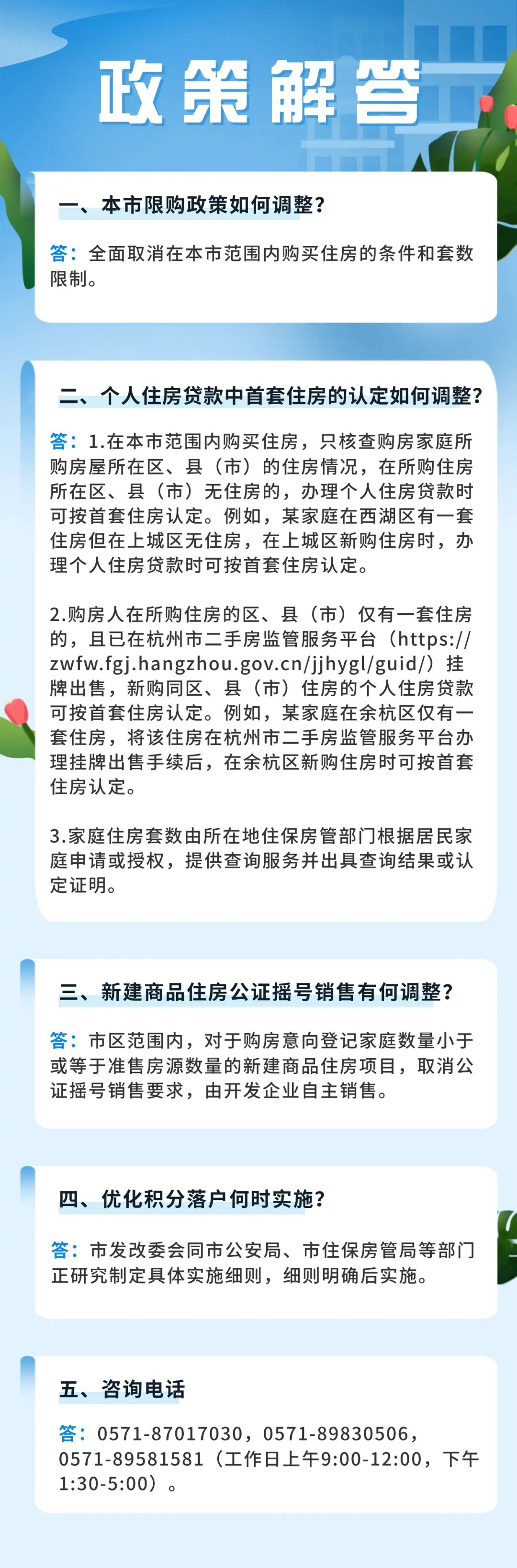

在杭州市取得合法产权住房的非杭州市户籍人员,可申请落户。5月9日,杭州市房地产市场平稳健康发展领导小组办公室发布《关于优化调整房地产市场调控政策的通知》,其中提到,全面取消住房限购,在杭州市范围内购买住房,不再审核购房资格。在杭州市取得合法产权住房的非杭州市户籍人员,可申请落户。关于优化调整房地产市场调控政策的通知各有关单位:锤子财富2024-05-11 11:34:480000牵手华为,江淮汽车开盘逼近涨停,机构预计2024年汽车行业需求稳健增长

汽车整车股集体高开,江淮汽车竞价接近涨停,安凯客车竞价涨停,金龙汽车涨超5%,北汽蓝谷、中通客车、亚星客车、江铃汽车等高开。今日A股汽车整车股集体高开,江淮汽车竞价接近涨停,安凯客车竞价涨停,金龙汽车涨超5%,北汽蓝谷、中通客车、亚星客车、江铃汽车等高开。港股方面走势不同,新能源汽车股集体走弱,理想汽车跌4%,小鹏汽车跌3%,蔚来跌超1%。0000