基金经理二季报纷纷“点关注”,红利板块为何能持续“吸睛”?

首批权益基金二季报出炉,红利板块是基金经理关注热点。

例如向来关注TMT板块的东吴基金旗下知名基金经理刘元海,在二季报中表示,“二季度红利资产和科技表现相对较好,下半年或存在结构性机会,将重点关注”。

以中证红利指数为例,虽然年内至今该指数录得正向收益,但自5月下旬以来回撤明显。业内人士认为,板块交易拥挤度上升而股息率快速下降、部分资金获利了结,均是红利板块近期股价表现不佳的原因。

受到众多资本青睐的红利板块,个股基本面表现如何?第一财经记者发现,以中证红利指数内的成份股来看,截至7月16日,该指数内100只个股中,共有16只个股发布了2024年中报业绩预告,其中1家预增、1家减亏,9家预减、3家首亏、1家增亏,还有1家小幅亏损。

基金经理纷纷“点关注”

二季报显示,刘元海旗下东吴移动互联混合二季度收益率为11.41%,较业绩比较基准高出12.69%(以A份额计,下同);东吴新能源汽车股票二季度收益率为5.09%,跑赢基准13.22%。

东吴移动互联混合曾以全年净值收益率44.94%的成绩夺得2023年权益类基金年度收益季军,今年上半年,其业绩继续领跑市场。据iFinD数据,其上半年业绩达到20.41%。

出色业绩也令其规模激增,截至二季度末,这只基金合并份额规模达到37.05亿元,环比增长72%。

相比之下,刘元海旗下另一只基金东吴新能源汽车股票的规模略有下滑,较上季度末缩水约13%,为2.85亿元。

在二季报中,向来高度关注TMT的刘元海也将目光转向红利资产。

刘元海在季报中表示:“从行业表现来看,二季度以银行、公用事业和煤炭为代表的红利资产以及以光模块为代表的AI算力和AI硬件表现相对强势,即红利资产和科技表现相对较好。我们对2024年下半年A股市场行情相对比较乐观,认为可能存在结构性投资机会,重点关注科技和红利资产的投资机会。”

不过,他对红利资产的投入尚未出现在“前十”持仓中。

中欧瑾泉灵活配置混合二季度配置策略更加明确是以稳定商业模式和优质现金流的高股息资产为主。

具体来看,该基金组合的主要策略为红利增长策略,选股除了股息率的要求之外,还会考虑分红和业绩增长,当红利资产盈利出现分化时,红利增长策略可能具备更高的弹性,或能获取更多超额收益,基于红利行业的估值性价比较,增加了出版等行业配置。

采取红利增长策略的中欧瑾泉灵活配置混合二季度净值增长率为2.4%,前十大重仓股较一季度发生较大调换,具体来看,在一季度的基础上加仓了大唐发电和XD华能国际,其余8只个股均为新进个股,分别是徐工机械、燕京啤酒、中原传媒、大豪科技、皖新传媒、赤峰黄金、健盛集团和南京银行。值得一提的是,截至今年二季度末,中欧瑾泉灵活配置混合规模达8.91亿元,创下自2017年二季度以来的新高。

景顺长城研究团队对第一财经记者表示,在当前弱复苏和低利率环境下,短期红利风格或将继续占优。当前市场交易逻辑总量层面缺乏共识,主线相对较为模糊。目前来看能保持高增长、高景气行业相对稀缺,以景气为锚获取超额收益的难度提升,盈利稳定且抵御市场波动能力较强的红利资产有望持续跑赢。

机构仍看好配置价值

受到众多资本青睐的红利板块业绩、股价表现究竟如何?

截至7月16日,红利类资产的代表指数中证红利指数年内累计上涨5.91%,但近期明显回撤。5月22日达到年内高点5806.63后,中证红利指数至今回撤幅度达8.57%。

摩根基金认为,首先,今年以来红利资产持续逆势上涨,吸引较多博弈资金入场,使得板块的交易拥挤度上升而股息率快速下降,从而加剧了短期板块行情的波动。经过近期的回调后,红利板块的成交额在持续回落,代表短期资金开始退潮,交易拥挤度下降。与此同时,红利板块的股息率重新开始企稳回升。

其次,红利板块具有“日历效应”。一般情况而言,上市公司分红为一年一次,在发布年报时披露分红预案,但是分红预案需要通过股东大会决议通过。因为每年年报需要在4月底之前披露完成,但不同公司披露的时点并不一样,比如有些公司在1月份披露,可能在3月份就可以分到股息,但是如果在4月底才披露年报,待股东大会审核通过后,有些可能要到6月份以后才能分到股息。

因此,A股上市公司分红具有明显的季节性,这期间大部分上市公司的现金分红会被实施,随后可能引发部分资金获利了结,从而给相关资产价格带来下行压力。比如,以过去15个自然年度中证红利指数的月度表现来看,4月-6月中证红利指数的正收益比例较低。

摩根基金表示,回调后,红利资产的配置价值依然显著。长期来看,资产价格长期围绕价值波动。截至7月12日,10年期国债到期收益率为2.26%,而同期中证红利指数股息率(近12月)为5.86%,对比之下红利指数股息率突出,配置价值较高。

此外,资金对红利资产的配置需求或不减。从中长期配置角度来看,在当前资产荒的环境下,像红利资产这样的股息相对稳定且持续的资产,受到长期配置型资金的关注,未来对红利资产的配置需求或仍然较大。

华泰柏瑞基金总经理助理、指数投资部总监柳军表示,当前市场普遍认同红利策略与新“国九条”之间具有高度的契合性,这一契合性源自于红利类资产的本质特性,即需要有稳定的盈利和现金流,并能持续地回馈给投资者,这与新“国九条”中强调的以投资者为本的核心理念不谋而合。因此新“国九条”可以被视为对红利策略的重要支持。

柳军认为,长远而言,更应该重视红利类资产在市场中的稀缺性及其背后的长期投资价值。

截至7月16日,中证红利指数共16只个股发布了2024年中报业绩预告,其中马钢股份(600808.SH)减亏、中国神华(601088.SH)略亏、万科A(000002.SZ)等三家上市公司首亏、天健集团(000090.SZ)等9家上市公司预减、鲁西化工(000830.SZ)预增、三钢闽光(002110.SZ)增亏。

国家能源局:全面加快建设全国统一电力市场体系 研究制定电力市场“1 N”基础规则制度

会议强调,下一步,国家能源局将全面加快建设全国统一电力市场体系,研究制定电力市场“1N”基础规则制度,深化辅助服务市场机制。为切实做好迎峰度夏电力供应保障,加快推进全国统一电力市场体系建设,进一步加强厂网信息沟通交流,7月13日,国家能源局在京召开央企总部层面的2023年电力调度交易与市场秩序厂网联席会议。国家能源局党组成员、副局长任京东出席会议并讲话。0000苹果WWDC前瞻:重点将在生成式人工智能

本次WWDC的重点将落在"生成式人工智能"上。苹果WWDC2024全球开发者大会预计将于北京时间6月11日凌晨在ApplePark举行。业界普遍猜测,本次WWDC的重点将落在"生成式人工智能"上。有消息人士称,AI功能将占到苹果WWDC主题演讲中大约一半的内容。0000财政部、应急管理部再次预拨4亿元中央自然灾害救灾资金 支持甘肃、青海抗震救灾工作

加上此次预拨的4亿元资金,共下达两省11亿元,其中甘肃8.45亿元、青海2.55亿元。今天(12月25日),财政部、应急管理部再次预拨4亿元中央自然灾害救灾资金,支持甘肃、青海抗震救灾,重点用于受灾群众应急救助、过渡期转移安置、遇难人员抚恤、倒损住房恢复重建等工作,确保受灾群众生活得到妥善安置,有地方住、有热饭吃、不挨冻,尽快恢复灾区生产生活秩序。0000美国小规模研究首次表明新型减肥药或可降低心脏病风险?专家意见不同

“实际上我们知道,只要体重降下来,无论通过什么手段,都会降低心血管死亡风险的。”葛均波院士对第一财经记者表示。美国一项最新的小规模研究发现,丹麦制药巨头诺和诺德用于治疗肥胖症的司美格鲁肽(semaglutide)可能有助于降低患心脏病的风险。锤子财富2023-05-20 16:19:590001国家统计局:一季度全国居民人均可支配收入10870元

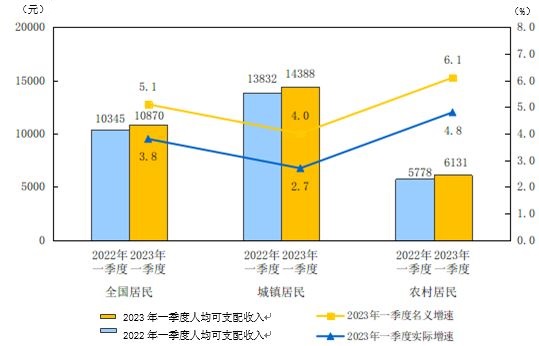

一季度,全国居民人均可支配收入10870元,比上年同期名义增长5.1%,扣除价格因素,实际增长3.8%。4月18日,国家统计局公布2023年一季度居民收入和消费支出情况。一、居民收入情况锤子财富2023-04-18 10:41:490000