沪市13只经营权类REITs:年内扩容百亿元,盘活存量效果凸显

近日,工银河北高速REIT和华夏特变电工新能源REIT接连在上交所上市,分别募集资金56.98亿元和11.64亿元,后者网下发售有效认购倍数达67.8倍,创下年内公募REITs网下询价倍数新高。至此,历经三年发展,我国已上市的基础设施公募REITs产品达39只,合计融资规模约1272亿元(含扩募)。

已上市的公募REITs产品根据资产类型可分为产权类和特许经营权类2个大类,特许经营权类REIT即以特许经营权或经营收益权为基础资产的金融产品,主要聚焦政府授权类基础资产,例如高速公路、生态环保和新能源等项目。值得注意的是,前述两只新发REITs均为经营权类项目,2只产品不约而同选择登陆上交所市场,也在一定程度上反映出上海证券交易所(以下简称“上交所”)市场已成为经营权类REITs的上市“首选地”。

近日,上交所与第一财经联合发起策划“价值与投资”系列专题节目走进沪市公募REITs。继首期节目成功聚焦产权类基础设施公募REITs,深入分析其价值与投资机遇之后,第二期节目将视角转向另一重大类别——经营权类公募REITs。在本期节目中,参会嘉宾共同探讨了经营权类REITs的风险与收益属性,并对经营权类公募REITs给原始权益人以及整个行业带来的影响进行了深入分享与讨论,节目还特别关注了此类公募REITs在激发市场活力方面的积极作用,同时探索了进一步推动该类别公募REITs发展的可行路径。

盘活存量效果凸显

年内,在全市场“资产荒”及“红利热”的带动下,REITs市场又受到投资者的关注。尤其是经营权类REITs在年内加速扩容,4只新上市的经营权类REITs均选择登陆上交所,募集规模合计达到100亿元。数据显示,截至目前,全市场共有17只经营权类REITs,其中13只在上交所交易上市,占经营权类REITs总数的76.47%。

在参会嘉宾看来,经营类REITs发行进入“快车道”主要是因为投融资两端双向奔赴。首创环保集团总会计师郝春梅认为,在融资端,经营类REITs为公司带来三大好处,一是公募REITs的推出为企业开辟了资产上市的途径,为固定资产投资提供退出路径;二是发行公募REITs重塑了公司报表结构,切实降低了公司资产负债率,分散了企业财务风险;三是首创环保集团作为首创水务REIT的运营管理机构,可以充分发挥公司的运营管理优势、体现运营管理价值。

在江苏交控总会计师于兰英看来,上述三大好处可以总结为经营类公募REITs能够有效盘活原始权益人的存量资产,扩大项目资本金来源。“创新盘活公路资产和服务区经营性用地资产可以有效增加显性资本,降低资产负债水平,对维持江苏交控信用评级并提升投融资能力具有重要意义。”她透露,截至评估基准日2022年6月30日,沪苏浙高速公路收费经营权及相关资产组的资产账面价值为21.26亿元,最终发行规模为30.54亿元,较账面值提升44%,公允地反映项目投资价值。

在投资端,郝春梅指出,投资人既能通过业绩获得较好的投资回报,也能通过活跃的二级市场进行买入卖出操作。她透露,截至目前,首创水务REIT已累计进行5次现金分红,累计分红金额为4.42亿元,累计每份分红金额0.8848元。同时,富国首创水务REIT在二级市场上保持稳定的价格状态,该REIT于2021年6月21日的发行价格为3.7元/份,截至2024年6月21日,首创水务REIT收盘价格为3.688元/份,在考虑累计分红金额后,交易价格仍略高于基金内在价值,这也体现出投资者对产品以及底层基础设施项目的认可。

国家电投江苏公司融投业务首席协调官陈俐认为,公募REITs以其高流动性和稳定收益,吸引了资本市场的广泛关注,尤其是能源板块这几单项目自上市以来的稳健表现,得到了投资者的充分认可,有效促进了资本的流入,树立了能源行业的标杆。同时,公募REITs的严格的信息披露规范,也显著提升了能源类公募REITs项目运营的透明度和管理的规范性,为能源行业的健康和可持续发展起到了良好的示范作用。

会计新规熨平收益波动

2023年公募REITs在二级市场上出现波动,中证REITs指数出现回调,下跌的行情使得投资者担忧未来公募REITs在二级市场上未来的走势。

在此背景下,今年初,证监会发布《监管规则适用指引——会计类第4号》文件,对于基础设施REITs的相关会计处理和判断进行了明确,将原始权益人合并财务报表层面对于基础设施REITs其他方持有的份额定义为“权益属性工具”。在业内人士看来,明确REITs的权益属性,可以在一定程度上降低二级市场价格波动对机构投资者利润表的影响,减少短期价格波动带来的被动减持。

郝春梅指出,在会计新规出台前,大部分机构在实操中将REITs计为以公允价值变动且其变动计入当期损益的金融资产,因此二级价格的波动会直接影响投资人的当期利润,进而对其内部考核形成压力。不过,新规出台后,投资者可以选择将REITs投资作为权益工具调整计入其他综合收益,使得二级市场价格波动将由影响投资人的利润表转变为影响资产负债表。“在这个过程中,我们和很多投资人交流,他们也非常认可REITs在那个时间点的投资价值。”郝春梅解释称,二级市场的价格会直接影响投资团队当年的考核业绩,这背后实质上反映出的是投资机构的短期考核和中长期配置的矛盾,投资人不敢在低价的时候加仓,最后的结果就是REITs市场情绪较差时会出现明显超跌,后期呈现反转趋势时反弹也非常强势。

于兰英也指出,从机构投资者角度,可以选择将损益计入OCI(其他综合收益)科目,消弭二级市场短期波动对利润表的影响,缓解市场因流动性和止损压力带来的被动减持行为。会计新规出台后,在很大程度上吸引机构投资者进行长期持有,较好地匹配公募REITs品种长期投资的业务实质。

陈俐认为,会计新规的出台,显著提升了原始权益人向基础设施REITs市场提供优质资产的积极性,可以更好发挥长期投资者对基础设施项目的估值定价功能,鼓励机构投资人长期持有REITs产品。在基础设施项目运营稳健,没有发生重大变化的情况下,二级市场涨幅的变化和换手率的降低也验证了机构投资人受益于4号指引,更偏向于长期持有REITs产品,有利于REITs市场长期稳健的发展。

记者注意到,今年REITs市场价格整体反弹,上半年中证REITs涨幅超过4%,超八成产品上涨,其中新能源、高速公路等REITs经营类公募REITs产品涨幅居前,今年3月上市的嘉实中国电建清洁能源REIT上半年涨幅超过24%。

REITs市场进一步发展壮大

随着REITs底层资产经营情况不断向好,REITs产品不仅在二级市场上普遍实现估值修复,在一级市场上也受到广泛关注。年内,华夏基金、嘉实基金、易方达基金、工银瑞信基金、银华基金等多家机构相继进军REITs市场。业内人士广泛认为,未来REITs市场将进一步发展壮大。

面对不断壮大的市场,多位嘉宾谈及未来要进一步提升产权类公募REITs平台的吸引力。陈俐认为,可以从四个方面着手,一是,提升公募REITs在资本市场的认可度,要增强投资者对企业的信任度,将有助于吸引更多的投资者参与企业融资,进一步拓宽企业融资渠道,改善融资环境,形成“REITs ”的协同效应。

二是,加大税收方面支持力度。例如发行REITs后,原始权益人、项目公司、运营管理机构、计划管理人等各涉税主体所在地的税务机构可以综合考虑税源的流向,针对项目公司所在地税务机构因为发行REITs导致的税源减少,单独设置对其考核方式。

最后,更多有利于公募REITs发展的配套支持政策。例如简化资产合规手续办理流程等,将大幅降低原始权益人发行REITs的成本和风险。

中信建投证券结构化融资部执行总经理、REITs业务部负责人余彦平提到,券商作为资本市场的重要参与者,针对5G基站、数据中心、充电桩等新基建项目,将通过REITs模式积极参与其中,推动科技与资本的结合,加速项目的落地与扩展,推动新时代的经济增长点发展、壮大。

“在公募REITs的大背景下,逐步构建一个包含Pre-REITs、私募REITs、公募REITs的多层次市场,满足不同风险偏好的投资者需求,促进资本的有效配置,为实体经济的发展贡献力量。我们期待与各界伙伴携手合作,共同推动中国REITs市场的发展。”余彦平指出。

记者注意到,去年5月份,上交所发布修订后的《上海证券交易所公开募集基础设施证券投资基金(REITs)规则适用指引第1号——审核关注事项(试行)(2023年修订)》,其中重点明确了收费公路项目审核和信息披露要点,突出重要性、提高针对性。上交所作为我国经营权类REITs主要的上市场所,正在马不停蹄地为经营权类REITs上市提供更多便利,积极落实资本市场服务实体经济重要举措,助力国家经济高质量发展。

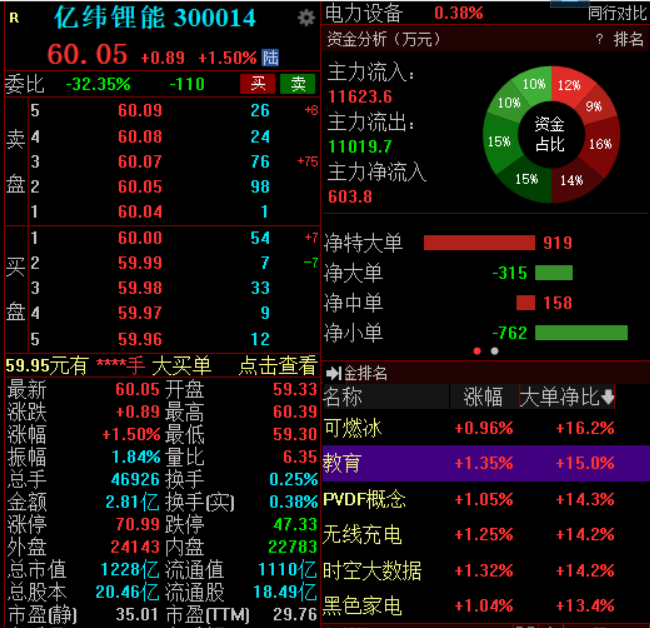

上半年净利同比预增50%-65%,亿纬锂能早盘高开高走涨超1%

截至发稿,该股涨1.5%,报60.05元,成交额2.81亿元。8月4日,亿纬锂能高开高走,截至发稿,该股涨1.5%,报60.05元,成交额2.81亿元。亿纬锂能8月3日晚间披露业绩预告,公司预计2023年上半年净利润为20.39亿元-22.42亿元,同比增长50%-65%。锤子财富2023-08-04 10:16:160000药明康德再发澄清公告,股价跌停后反弹,美生物安全立法尚待参议院审议通过

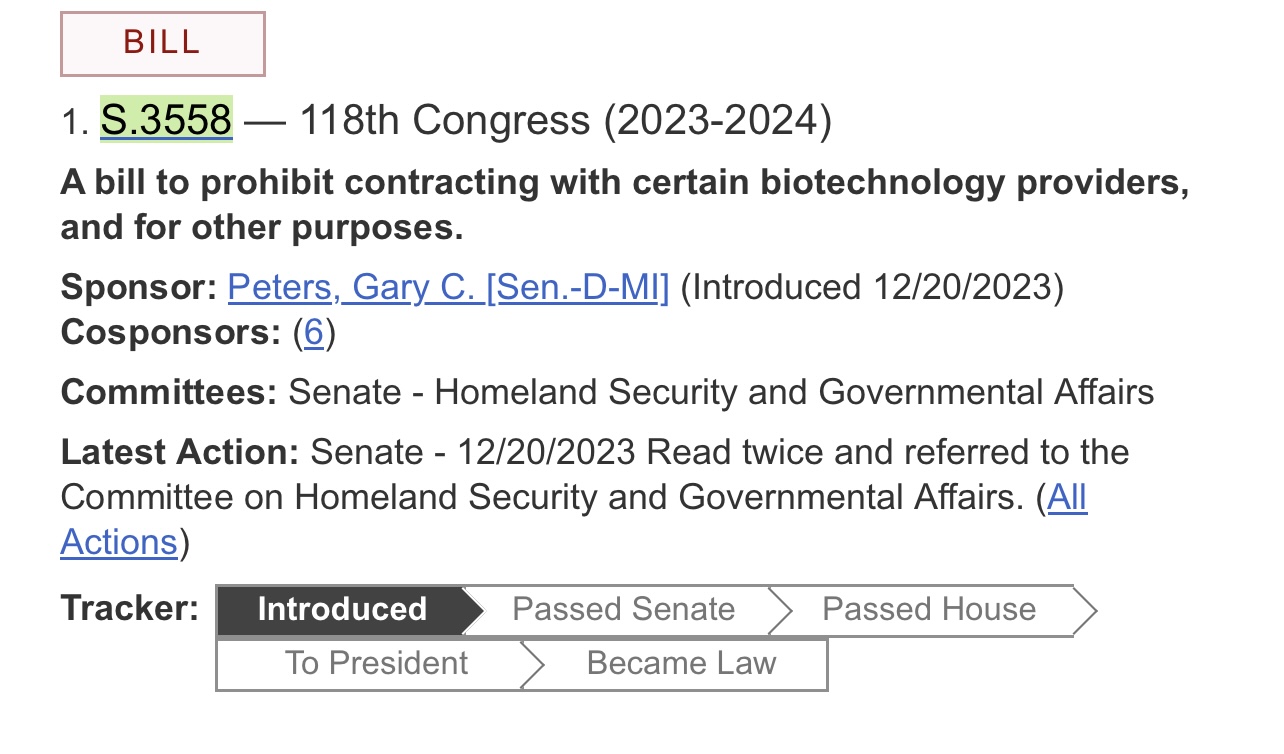

第一财经记者查询国会网站发现,这项立法提案目前仍然处于“introduced”状态,尚未获得参议院审议通过。2月4日,药明康德再度发布澄清公告称:“作为一家在亚洲、欧洲和北美均设有运营基地的全球公司,药明康德提供多种一体化研发和生产服务以赋能全球医药和医疗行业。公司既没有人类基因组学业务,公司现有各类业务也不会收集人类基因组数据。而且公司与任何政府或其军事组织均无任何关联关系。”锤子财富2024-02-05 10:52:010000鸿蒙智行发布首款纯电轿车;京东方拟630亿元布局8.6代OLED线丨明日主题前瞻

京东方A公告,拟与成都高新区指定的投资平台投资建设国内首条8.6代AMOLED生产线。项目建设周期约34个月,总投资630亿元,将有效满足日益增长的IT类OLED显示屏的市场需求,推动OLED显示产业快速迈进中尺寸发展阶段。①京东方A拟投建第8.6代AMOLED生产线项目,机构看好行业需求高增0000除了日本股市,这两个亚洲股市也均创多时新高,为何如此受到外资追捧?

分析师继续看好这两个股市的后续走势。不少全球市场投资者的目光近来已逐渐投向亚洲。日本两个主要股指近期都创33年新高。但表现强劲的不仅是“日本故事”,韩国和印度的股市近期表现也可圈可点。锤子财富2023-06-01 14:17:340000