央行卖出国债渐近,大规模借入国债影响几何?

央行卖出国债渐近。

7月5日,第一财经从人民银行求证获悉,央行已与几家主要金融机构签订了债券借入协议。已签协议的金融机构可供出借的中长期国债有数千亿元,将采用无固定期限、信用方式借入国债,且将视债券市场运行情况,持续借入并卖出国债。

央行将大规模借入国债这一政策信号释放后,5日早盘,30年期、10年期、5年期国债期货均小幅下跌。

国债借入流程正在持续推进向前。市场也在关注,央行到底能从一级交易商借到多少国债?对债券市场有何影响?央行此举能够劝退市场做多情绪?

能借多少国债?

国债借入操作即央行向部分公开市场业务一级交易商(主要是商业银行)借入国债,支付相应利息和费用,并约定到期后归还。

“这一过程中,央行可以快速获得国债持仓,进而在二级市场上出售,压低国债市场价格,推升相关国债收益率。简单说,可以类比于资本市场的融券交易。”粤开证券首席经济学家罗志恒表示。

央行到底能从一级交易商借多少国债?多家机构进行了测算。

5月31日,央行根据公开市场业务一级交易商考评调整机制,评估确定了2024年度公开市场业务一级交易商。共51家,包括国有大行、股份制银行、政策行、外资银行和券商等,其中有29家上市银行(6家国有行、9家股份行、11家城商行、3家农商行)。

根据中国债券信息网公布的数据,截至2024年5月,商业银行持有的国债为20万亿左右。

华泰证券固定收益首席分析师张继强粗略估计,扣掉质押等需求,一级交易商可供借出的国债大概在8万亿左右。但这些国债期限一般不会太长。

国盛证券则以其中的29家上市银行为样本进行测算。在国债持有者结构中,商业银行占比达到71%,因此样本也具有一定代表性。经测算,29家作为一级交易商的上市银行持有剩余期限在10年以上的国债规模在2万亿附近。已经用于质押的10年以上国债规模约6700亿元,非质押的10年以上国债规模约1.3万亿。

单日交易量也是市场关注重点。张继强认为,目前国债的单日二级成交量在4000-5000亿之间,因此如果央行想通过卖出方式对利率产生影响,操作规模不能太小,即便不到千亿,也需要几百亿。如果在100亿以内,那还是预期引导意义大于实质效果。

万联证券研究所认为,央行将买卖国债纳入日常工具箱,首次交易规模预期有限。从操作规模上来看,受活跃的10Y期国债存量限制,预期日内交易成交量有限,或难以突破1000亿元。

光大证券首席固定收益分析师张旭指出,需要提示的是,央行并未明确仅开展一次国债借入操作,也从未明确不会使用其他工具引导长期国债收益率上行。如果接下来债券收益率走势不及预期,再次借入并卖出国债或采取其他政策工具亦在情理之中。

存量、增量影响皆有限

随着央行采取实质行动,央行卖债也即将进入“实操”环节,对债券市场有何影响?

国联证券认为,央行借券短期有利于资金面平稳,而长期看将使流动性边际收紧,不过整体影响还取决于借券融券的总金额。从时间维度上看,若依现有规定,央行购回债券以释放流动性的时间范围可能在一年之久。

国盛证券根据测算发现,无论从存量角度还是增量角度考虑,影响程度皆有限。

从存量角度考虑,国盛证券表示,如果央行借券,而一级交易商没有再买入债券,后续央行再在二级市场卖出国债,这种情况下相当于存量规模不变,央行借券对存量市场几乎没有冲击。

另外,考虑到调控是个持续的过程,国盛证券称,上述1.3万亿规模中,如果其中1/3借给央行,那么可以借给央行的10年以上国债有4200亿元左右,将其平摊到未来6个月,每个月影响规模仅在700亿元左右,影响程度有限。

从增量角度考虑,国盛证券表示,如果考虑到未来一年的长期限国债增量,包括未来可能的1万亿的超长期特别国债和一般情况下3000多亿元的长期国债供给,这部分增量合计来看平摊在每个月的规模也就两三百亿元。因此从增量角度来看增加债券供给对央行借券影响程度也有限。

利率底暂时明确

央行借券并且可能在未来卖出国债,以避免长端利率过快下行,这意味着央行操作从引导预期到执行层面,对利率影响更为直接。

在资产荒带动下,今年以来长端利率快速下行,超出央行预期,利率曲线走向平坦化。

4月以来,央行多次提及长端利率过低风险,与经济发展情况不匹配,释放“纠偏”市场信号。但市场对央行喊话的反应钝化,前期利率调整幅度不大。

7月1日,人民银行发布公告表示,为维护债券市场稳健运行,在对当前市场形势审慎观察、评估基础上,人民银行决定于近期面向部分公开市场业务一级交易商开展国债借入操作。

当日10年期国债收益率和30年期国债收益率分别升至2.25%和2.48%,分别上行4.28和5.00个BP。2日,10年期国债收益率和30年期国债收益率保持稳定。

但央行这一“预告”并未劝退市场做多情绪,债市出现震荡格局。

7月2日和7月3日,国债期货市场再度火热走高,连续两个交易日实现全面飘红。两个交易日内,30年期国债期货主力合约上涨超过0.5%,10年期、5年期国债期货主力合约也均录得较大涨幅。

7月4日,国债期货收盘全线下跌,30年期主力合约跌0.19%,10年期主力合约跌0.07%,5年期主力合约跌0.03%,2年期主力合约跌0.02%。

7月5日,债市热度继续下降。在央行称已与几家主要金融机构签订了债券借入协议后,国债期货开盘全线下跌,截至记者发稿,30年期主力合约跌0.3%,10年期主力合约跌0.1%,5年期主力合约跌0.04%,2年期主力合约跌0.01%。

有市场分析认为,央行在借入国债后卖出,信号意义大于实际操作。央行并没有让利率快速上行的意图,而是防止利率过快地下行或者上行,也就是说,央行希望债券市场在一定相对低的波动区间,这样有利于金融稳定。

张继强认为,央行借入国债表明其调控长端利率的决心,阶段性调整不可避免,利率底暂时明确。后续随着国债卖出带来短期的抛压,市场短期调整不可避免,且30年国债2.4%已经成为央行的“政策底”,突破难度大增。

国联证券认为,在基本面弱复苏与宽货币背景下,利率下行逻辑并没有根本变化而央行此举主要是为了防范利率过快下行的风险,兼顾稳汇率和稳住净息差的目的,以时间换空间。

国盛证券表示,需要看到,在整体广谱利率下行,以及实体融资收缩形成资产荒的环境下,债券资产依然具有相应的性价比,整体市场依然处于需求大于供给的资产荒状态。因而这种情况没有改变的情况下,长端利率也可能难以明显回升。

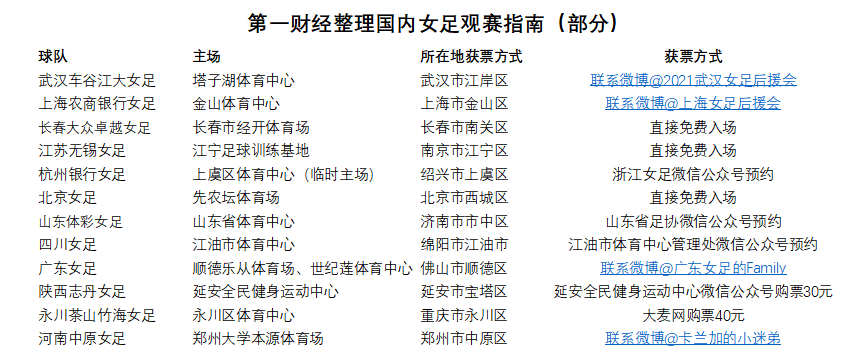

如何去现场看女足比赛?京沪观战各不同

中女超比赛属于可以免费或消费极低,但能体验热情真挚氛围,并能借机深度体验城市的活动,其潜力已被一些青年人群捕捉。8月初,中国女足在世界杯上铩羽而归,社交网络上却兴起一股“去现场看女足”的热潮。球迷自发整理发布观赛信息,球员利用社交媒体发出邀请,从而将一些人从网上拉回比赛现场。锤子财富2023-09-05 20:47:200000OpenAI决定不单独推出o3模型,DeepSeek“逼出”了GPT-5

距离GPT-4推出已过了近两年时间,GPT-5终于有了面世时间表。DeepSeek冲击波在大洋彼岸蔓延,OpenAICEO山姆·奥尔特曼(SamAltman)近几日一直要回答关于DeepSeek竞争的问题。山姆·奥尔特曼近日刚表示,DeepSeek打造了一个不错的模型,但他对OpenAI的研究路线图以及产品路线图仍充满信心。随后,OpenAI的产品路线图就迎来了调整。锤子财富2025-02-25 10:01:270000美专家:信用评级下调反映美国经济风险高涨

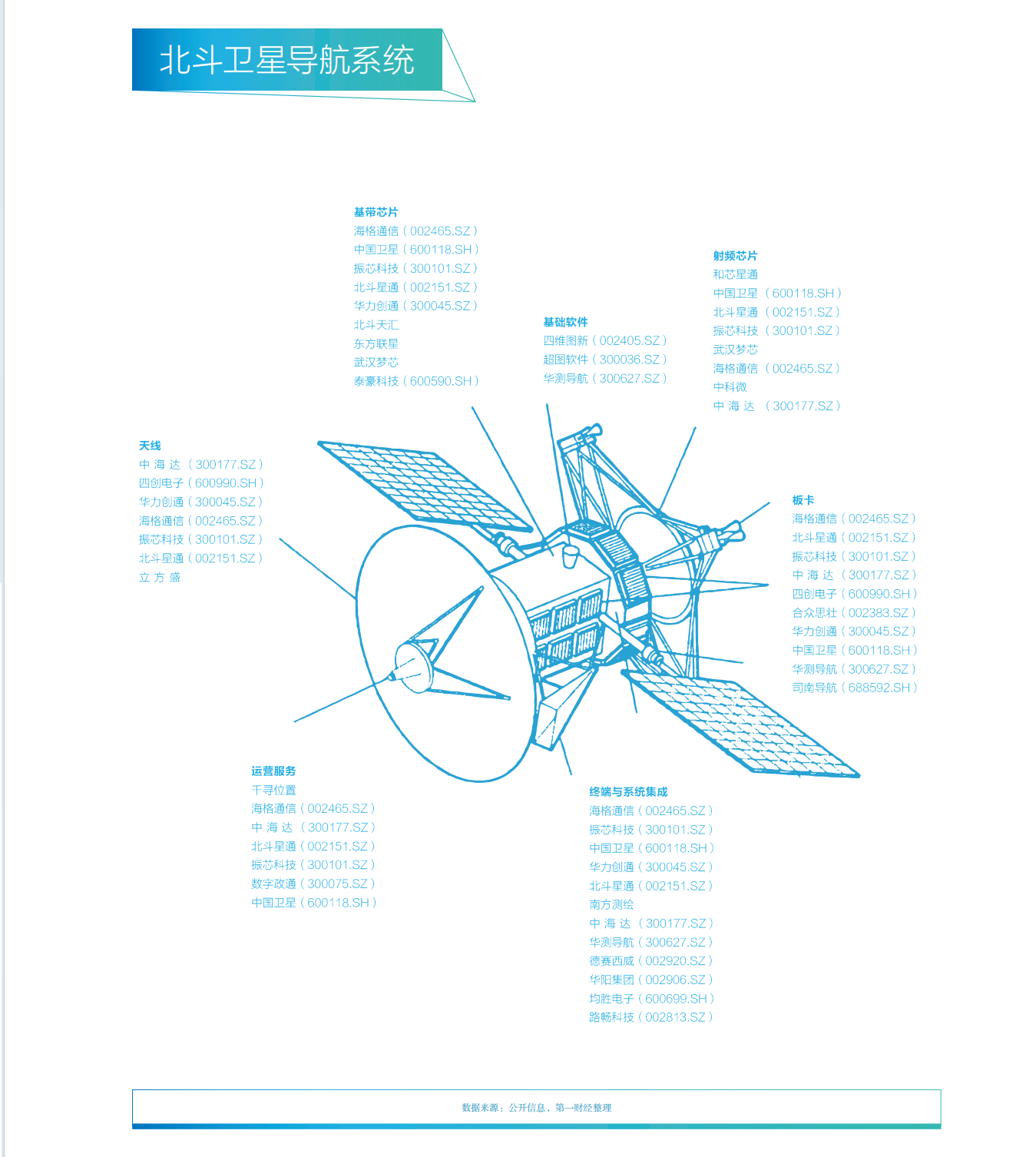

美国密苏里大学经济学家费利佩·席尔瓦表示,美国国会一再提高政府债务上限,美国发生债务违约的风险也在同时提高。这是美国政治极化的结果,债务问题成为两党互相攻击的把柄。0000北斗卫星导航系统拆解丨《科创产业图谱》节选

北斗卫星导航系统产业链拆解北斗卫星导航系统产业链涉及领域众多,随着相关零部件的国产化率和市场渗透率的快速提升,给国内企业带来了更大的想象空间。2023年12月13日正式对外发布的第一财经《2023年科创产业图谱》中,深度解构了我国北斗卫星导航系统产业链,从基带芯片、板卡、天线、射频芯片以及运营服务等多个产业细分环节中寻找并记录最有代表性企业,以最直观的形势呈现给广大读者。锤子财富2023-12-12 17:14:220000多家车企炮轰懂车帝,新能源车测评标准如何实现统一?

新能源汽车发展到今天,我国的标准体系需要自主创新,在极端环境下的新能源汽车性能测试,是国内目前标准体系里面缺失的一块。近日,懂车帝冬季新能源车测试结果引发争议。长城、吉利、威界、特斯拉等多家车企对冬季测试标准提出质疑。0000