债券、ABS业务申请被暂停一年,对正冲击IPO的华宝证券影响几何?

因未按照相关规定发行资产支持专项计划,华宝证券及5名有关责任人被上交所予以纪律处分。

11月24日晚间,上交所发布了一则纪律处分决定书,对华宝证券予以1年内不接受其提交的公司债券、资产支持证券申请文件的纪律处分。对5位相关责任人也予以了不同程度的纪律处分。

对此,华宝证券表示,公司将全面梳理各项内控制度的完备性、制度执行的有效性和流程控制的严密性,切实加强对包括资产证券化在内各项业务的内部控制,规范各业务操作环节,严格执行监管机构和交易所的各项规定和要求,确保日常经营管理合法、合规。

债券是华宝证券投资银行业务的发展重点。目前,华宝证券正冲击沪市主板IPO,3月29日至今处于已问询阶段。该公司被处罚,是否会影响IPO的推进?

债券、ABS业务申请被暂停一年

纪律处分决定书显示,经查,华宝证券在从事资产证券化发行承销业务过程中未勤勉尽责,未按照相关规定发行资产支持专项计划,未对业务人员行为进行有效管理,未对业务流程实施有效管控。有关责任人对公司上述行为负有责任,未能审慎勤勉执业。

对于此次纪律处分事项,华宝证券及有关责任人均提出异议。

华宝证券及时任副总裁张士松、时任首席风险官、合规总监、 总法律顾问惠飞飞均提出,本次违规属于程序履行不当,且专项计划为私募发行,涉及投资者数量较少,公司及相关人员已积 极采取补救措施,未对市场造成严重不良影响,具有从轻减轻违规责任的情形。曹哲郡、王斌对责任认定有异议,但未提出具体申辩理由。杨菁还提出,其负责的资本市场部不参与资产支持专项计划发行相关环节。

但是对华宝证券及有关责任人提出的申辩理由,上交所认为不能成立,不予采纳。

理由在于:华宝证券未按照相关规定发行资产支持专项计划,涉及金额巨大,情节严重。该行为反映出华宝证券在内部控制制度建设、执行方面存在严重缺陷。华宝证券及相关责任人提出不构成严重情形、未对市场造成严重影响等异议理由不能成立。此外,根据公司内部管理规定,资本市场部负有参与资产支持专项计划项目发行的职能,杨菁作为资本市场部负责人,其提出的异议理由不能成立。

对此,上交所除了对华宝证券进行纪律处分外,还对5位相关责任人予以了不同程度的纪律处分。即:对时任投资银行业务总部生态圈企业融资部项目负责人王斌予以3年内不接受其签字的公司债券、资产支持证券申请文件、信息披露文件的纪律处分;对张士松、惠飞飞、时任投资银行业务总部副总经理曹哲郡以及时任资本市场部负责人杨菁予以通报批评。

曾多次被处罚

这并非华宝证券年内首次被处罚。近年来也多次受到行政监管措施或自律监管措施。

今年7月,华宝证券被上海证监局采取出具警示函措施。

根据上海证监局公告,华宝证券在2023年5月22日的网络安全事件中,存在四个方面问题:变更重要信息系统前未充分评估技术风险、变更重要信息系统前未制定全面的测试方案、生产运营过程中未全面记录业务日志和系统日志以确保满足故障分析需要、事件调查过程中向证监局报送的部分数据不准确不完整。

近几年,华宝证券也曾多次被监管处罚。2019年9月,因股票质押业务部分项目融资用途管理不严格,上海证监局向华宝证券出具警示函,因上述同一事宜,上交所和深交所也分别对该公司予以暂停股票质押式回购交易(限于新增初始交易)相关权限3个月的纪律处分。

2020年6月,证监会发布对华宝证券采取出具警示函措施的决定。经查,证监会发现华宝证券开展债券交易业务存在以下问题:一是债券自营业务投资决策、交易执行岗位混合操作;二是系统功能不完善,资管业务部分交易采用纸质审批,未及时查明并处置系统内交易类型保存错误、交易要素不一致、数据重复等情况;三是合规部门未有效监控债券交易询价记录内敏感信息。

2022年2月,因华宝证券在廉洁从业管理方面存在问题,证券业协会对公司采取要求提交书面承诺自律管理措施的决定。

目前,华宝证券正冲击沪市主板IPO,该公司在招股说明书中称,“若本公司及下属分支机构、员工未来在业务开展过程中未能遵守法律、法规及监管部门的规定,可能面临被相关部门采取刑事处罚、行政处罚、行政监管措施、自律处分、自律管理措施等,进而对本公司的业务经营、监管评级和财务状况产生负面影响。”

债券是投行业务发展重点

华宝证券的IPO申请于今年3月4日获得上交所受理,3月29日至今处于已问询阶段,目前尚未披露问询与回复方面相关动态。

华宝证券是中国宝武旗下的证券公司,主营业务包括财富管理业务、证券自营业务、资产管理业务、投资银行业务等。

2019年~2021年和2022年上半年,该公司分别实现营业收入6.87亿元、7.75亿元、10.39亿元和4.75亿元,2020年、2021年同比增长率分别为12.88%、33.99%;同期净利润分别为0.96亿元、1.16亿元、1.6亿元和0.69亿元。

根据招股说明书,财富管理业务是华宝证券营收贡献主力,2020年度~2022年上半年,营收占比均在50%以上,其中2022年上半年营收占比达到68.45%;其次则为证券自营业务,同期占比在23%~31%之间;资产管理业务的营收占比则呈现下滑状态,2022年上半年营收占比不足1%;投资银行业务同期占比分别为0.60%、2.69%和1.63%。

华宝证券投资银行业务主要包括证券承销业务和财务顾问业务。其中,该公司证券承销业务以债券承销业务为主。华宝证券具有债券一级市场发行承销业务资格,主要业务品种为公司债、企业债、金融债及资产支持证券等债权融资品种。

2019年、2020年、2021年和2022年上半年,华宝证券担任主承销商完成的债券承销项目数量分别为1单、2单、1单和3单,主承销金额分别为3.25亿元、1.20亿元、8.75亿元和7.20亿元。此外,2022年上半年,该公司有13单债券项目完成立项。2019年、2020年、2021年和2022 年上半年,该公司未有担任副主承销商完成的债券承销项目。

投资银行业务所面临的主要风险包括资本市场波动风险、保荐及其他履责风险、承销风险、收益实现不确定性风险以及执业不当风险等。

“公司在证券承销过程中,可能由于证券发行定价不合理、条款设计不符合投资者需求、对市场的判断存在偏差、发行时机选择不当等原因,导致本公司承担发行失败或被动承担大比例包销责任的风险。”华宝证券在招股书中提示称。

以色列称加沙停火谈判并未取得进展

以色列称加沙停火谈判并未取得进展以色列总理办公室14日发表声明说,13日在埃及首都开罗举行的有关与巴勒斯坦伊斯兰抵抗运动(哈马斯)实现停火的谈判并未取得进展。声明说,以方在谈判中并未收到任何有关释放被扣押人员的新方案,以色列不会向哈马斯“异想天开”的要求妥协,只有哈马斯做出让步才能使谈判取得进展。0000长城汽车预计上半年净利润下跌超7成,赛力斯预亏超12亿|第一财经汽车日评

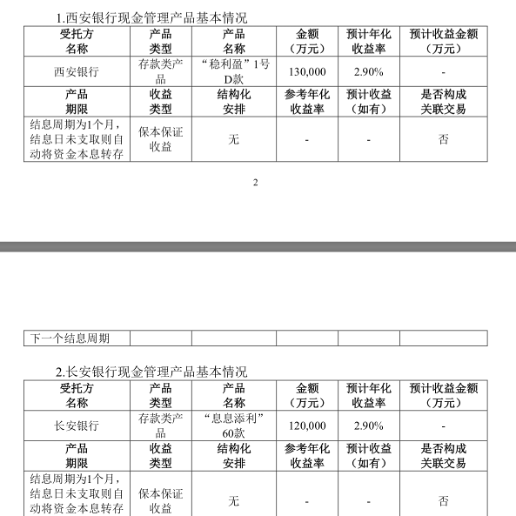

长城汽车发布公告,预计上半年净利润11.5亿元-15.5亿元,同比降低72.32%到79.47%。长城汽车预计上半年净利润下跌超七成长城汽车发布公告,预计上半年净利润11.5亿元-15.5亿元,同比降低72.32%到79.47%。归属于上市公司股东的扣除非经常性损益的净利润为6亿元到8.5亿元,与上年同期相比,预计减少12.1亿元到14.6亿元,同比降低58.71%到70.86%。0000存款利率进入“1时代”,上市公司调仓配置高息“平替”

对公存款利率下降幅度可能更大。新一轮银行存款利率下调开启,在国有大行降低存款利率后,股份行、城农商行近日纷纷跟降。存款利率已全面进入“1时代”。利率走低,叠加金融“挤水分”、禁止“手工补息”等因素影响,企业存款“搬家”现象持续上演,企业投向银行理财等产品的资金规模或将继续上升。锤子财富2024-08-06 17:18:280000