超200亿资金爆买两大主题ETF,医药、芯片赛道遭资金撤离

汇金公司10月底宣布买入并增持以来,多只ETF产品连续数日迎来资金加仓,尤其是规模指数ETF产品规模增长明显。

数据显示,沪深300、科创50两大主题ETF产品,近8个交易日合计“吸金”204.93亿元。不过,本周以来,已有部分资金从医药、芯片、半导体等行业撤离。

时间拉长至年内来看,随着今年A股持续调整,部分投资者转而配置指数类产品,加上基金公司的持续发力,ETF市场规模增长明显。截至三季度末,ETF市场的资产规模已经超过2万亿元,较去年底增长4000亿元,年内增加25%。

多只ETF迎来资金加仓

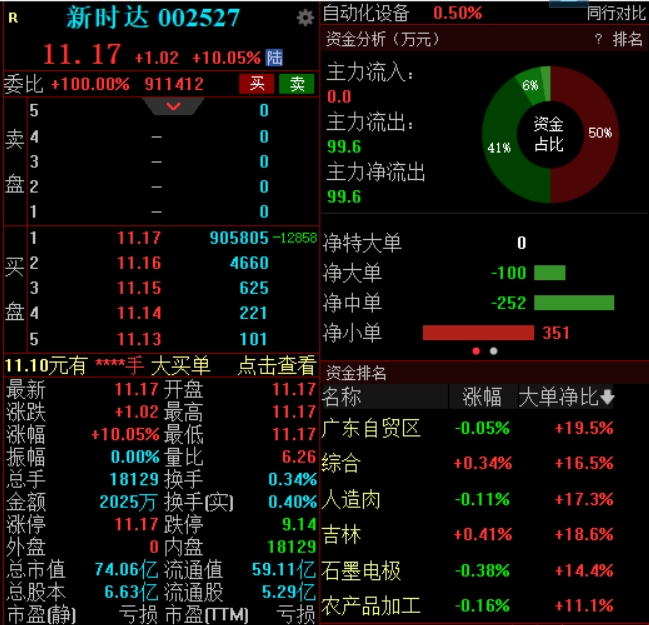

Wind数据显示,截至11月1日,股票型ETF市场自10月23日以来合计净流入12.5亿元。其中,23日至26日,股票型ETF市场的单日净流入资金分别为46.77亿元、42.85亿元、30.16亿元、31.07亿元,4日合计有超过150亿元入场。

而10月27日以来,这一迹象悄然转变。截至11月1日,股票型ETF市场已连续4日呈现净流出的状态,合计有138.36亿元的资金流出。具体来看,规模指数型ETF流出47.94亿元,行业主题ETF则有74.51亿元撤离。

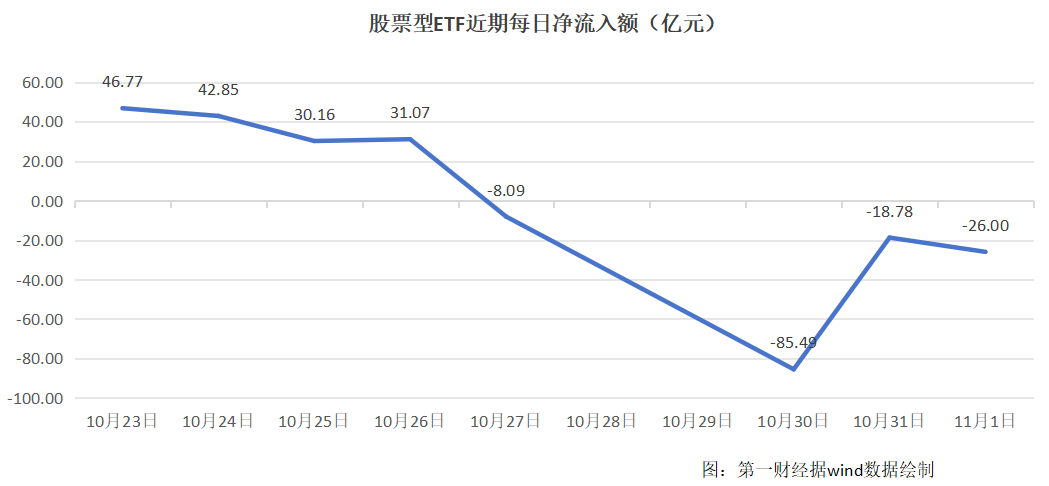

第一财经梳理数据发现,跟踪沪深300指数的ETF,是本轮最受资金欢迎的产品,最近8个交易日有170.64亿元流入。其中,来自易方达基金、华泰柏瑞基金、嘉实基金、华夏基金等四家公募旗下的产品合计“吸金”167.05亿元。

而跟踪科创50指数的ETF,是资金增持的第二大目标,区间净流入34.29亿元。同时,中证500、中证1000、上证50、创业板指等方向的ETF却出现不同程度的净流出,分别有67.82亿元、54.7亿元、20.29亿元、18.66亿元资金“出走”。

此外,部分行业主题指数近日也“失血”较多,尤其是10月30日出现大量资金净流出。例如,以“医”或“药”作为跟踪指数名称的关键词,涉及跟踪18条医药指数的ETF产品在10月27日前4日合计净流入29.86亿元,后4日则净流出23.82亿元。

芯片、半导体行业相关的ETF产品也有类似情况,10月27日以来分别有21.77亿元、18.32亿元的资金净流出,此前也均是资金买入的方向。Wind数据显示,10月24日至10月30日,中证医疗指数(399989)、国证芯片(CNI)指数(980017)、中证全指半导体指数(H30184)分别上涨7.16%、8.86%、8.81%。

“从产品来看,医药,半导体和创业板等涨幅较大的行业指数出现了一定程度止盈。”华南一位基金投研人士也对记者称,这主要是因为市场上涨,部分品种选择获利了结。但多个迹象表明,当前经济在见底后处于缓慢恢复中,资本市场在安全边际变得更高的情况下也大概率会更加活跃。

ETF发展加速频现机构身影

今年以来,在市场持续调整、赚钱效应减弱的背景下,已有越来越多机构投资者和个人投资者借道ETF产品进行长期配置或波段操作。Wind数据显示,截至三季度末,ETF市场的资产规模已经超过2万亿元,这一数据在去年底为1.61万亿元。

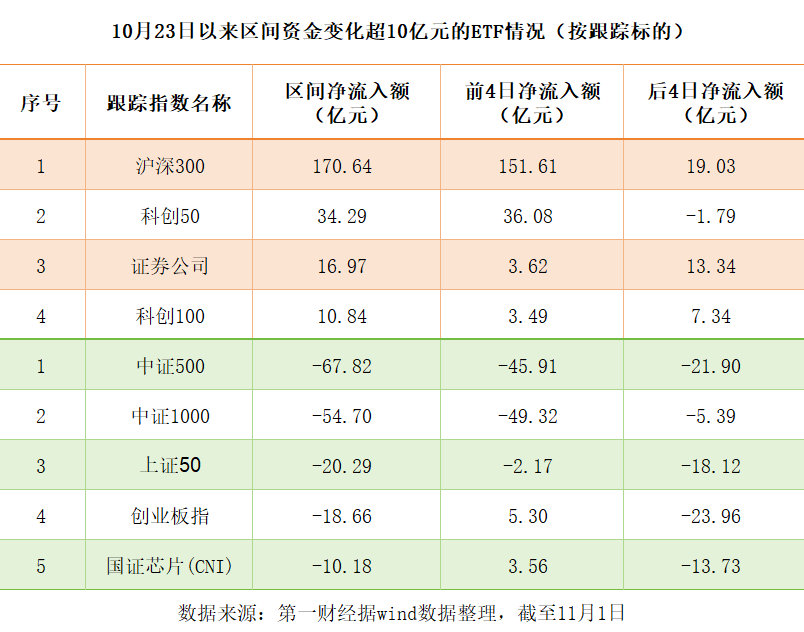

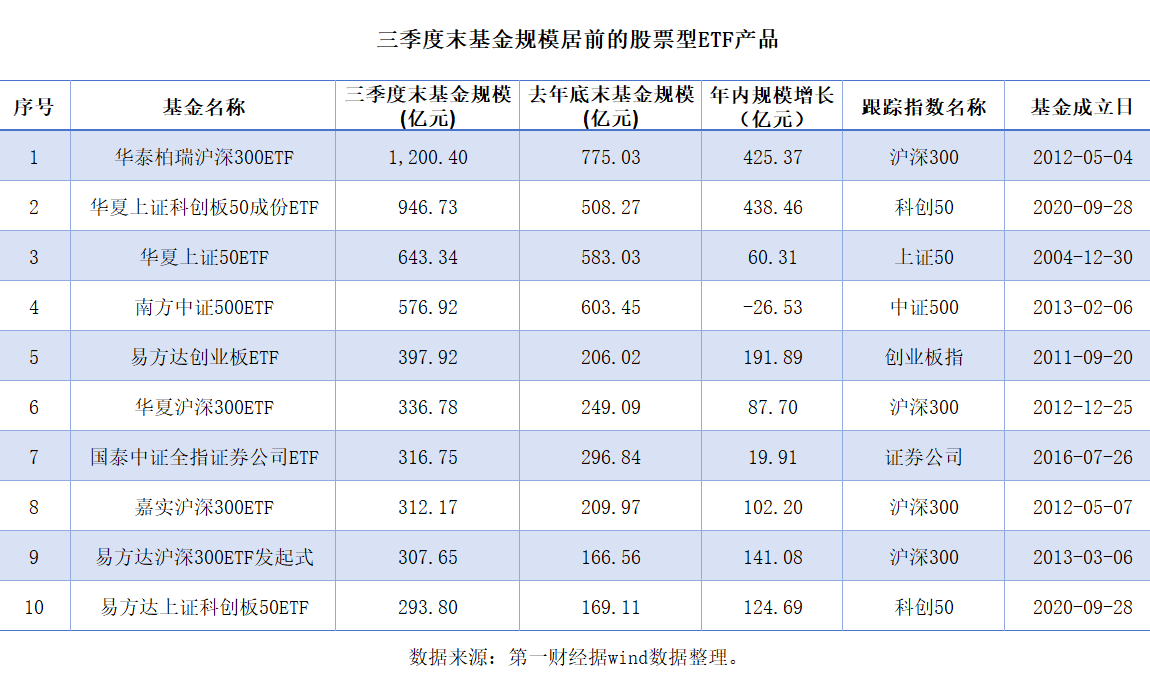

以股票型ETF为例,截至三季度末,全市场690只可统计的股票型ETF产品规模合计为1.42万亿元。在这之中,份额超过百亿元的股票型ETF数量共有24只,合计规模达7926.89亿元,占比超过一半。

具体而言,华泰柏瑞沪深300ETF的基金规模已经超过1200亿元,是目前市场上规模最大的非货币基金,而在去年年底,该产品的基金规模为775亿元。此外,华夏上证科创板50成份ETF的基金规模为946.73亿元,距离千亿关口仅一步之遥;华夏上证50ETF、南方中证500ETF等产品也属于“巨无霸”级别,基金规模已经超过500亿元。

部分投资者与记者交流时表示,“现在只买宽基指数ETF,不过如果真的看好什么行业也会选择买ETF产品。”他告诉记者,自己首选买ETF产品,一方面是持有的主动权益类产品仍在亏损,另一方面则是因为ETF跟踪特定指数的透明属性。

“所有的资产都是为了配置。ETF组合本身有三点好处,一是指数beta收益充分,二是交易效率高,三是流动性相对更好。”博时基金投资决策委员会专职委员于善辉认为,ETF作为高效的投资工具,是构成组合里面很重要的一类资产。

存量产品实现规模大涨的同时,ETF市场还在持续“上新”,发行节奏不断加快。Wind数据显示,截至11月1日,按基金成立日计算,今年以来已有116只ETF产品发行,其中有76只产品仅在10日内(含)完成募集。

此外,还有16只ETF产品正在发行,已审批待发行的产品还有42只,而等待审批的产品则超过120只,已涉及医疗器械、生物科技、芯片、机器人、云计算等多个赛道。部分头部基金管理人的布局呈现“你追我赶”态势,在不同产品申报背后均能看到其布局的身影。

据第一财经统计,截至三季度末,目前共有52家基金公司布局股票型ETF,非货币型ETF规模超过千亿元的有5家,分别是华夏基金(3809亿元)、易方达基金(2405亿元)、华泰柏瑞基金(1830亿元)、国泰基金(1194亿元)、南方基金(1130亿元),此外,广发基金的非货币型ETF规模达973亿元,也逼近整数关口。

记者注意到,或受益于ETF产品的“加持”,部分基金公司的非货币型规模也实现快速增长。Wind数据显示,截至三季度末,在非货管理规模前十的基金公司中,华夏基金、嘉实基金的非货规模年内增加超过500亿元,后者排名也从去年底的第9位上升至第6位。

科技赛道获青睐

在科技创新快速迭代的大时代下,科技赛道是目前市场中最受欢迎的大类主题之一。从资金流向来看,今年以来,科创50指数吸引资金流入增速不断加快,5月底科创50指数产品规模突破1000亿元后,40个交易日即突破1200亿元,又仅用21个交易日突破1400亿元。

数据显示,截至10月末,科创50境内外产品规模1470亿元,境内产品份额1630亿份,较2022年底翻倍,为年内份额增长最多、增速最快的指数标的,并成为境内第二大宽基指数产品。

随着科创板市场的不断发展以及科创50产品体系的逐渐丰富,越来越多基金公司开始布局科创100赛道。由于资金合力追捧,截至11月1日,今年9月成立的首批科创100ETF产品的合计规模为94.82亿元,超过募集规模(69.5亿元)36%。

其中,博时科创100ETF是目前规模最大的科创100ETF产品,最新基金资产净值为33.87亿份,创下历史新高。而银华上证科创板100ETF和鹏华上证科创板100ETF的最新规模为19.38亿元、24.77亿元,同样达到历史新高。

“科创板集中了面向世界科技前沿、服务国家发展,是高科技企业的集中地,堪称硬科技的‘主战场’。”博时基金指数与量化投资部基金经理尹浩对记者表示,科创100指数最突出的两个特征是小市值和成长创新,彰显出高成长性与科技创新性的企业特质,与科创50指数形成较好互补。

部分基金经理也表示仍看好科技赛道。“现阶段维持对高防御性的科技类行业的配置可能更加稳妥。”一位权益基金经理对记者表示,近期市场涌入了一定的增量资金,此前超跌的成长性板块获得了仓位回补,在市场维持量价齐升的结构背景下,修复行情或将延续。

近年来,ETF产品同样吸引多类机构投资者参与,尤其是权益类ETF产品。从部分ETF产品的前十大持有人名单来看,机构投资者已成为重要“买家”。近三年中报披露的前十大持有人数据显示,机构投资者持有ETF规模分别为3691亿元、2674亿元、2393亿元,呈现增长态势。

截至2023年6月底,除了联接基金外,ETF持有规模最大的机构投资者为保险机构,国资机构和券商也是重要机构投资者之一。以科创芯片ETF为例,今年中报数据显示,该基金的前十名持有人名单中有8家来自保险机构,以及某私募公司旗下的2只产品。

就当前而言,博时基金投研人士对记者称,经历了近几周的调整,大盘宽基指数整体估值处于历史低位区间,配置性价比凸显。随着利好政策落实到经济后,投资者信心有望修复,继续等待市场底部过去、反弹到来,必将有资金回笼,这也将给ETF市场带来更多的增量资金。

深圳拟放宽车牌申请条件

《征求意见稿》提出,在现行调控政策中常规增量指标额度和配置方式保留不变的基础上,拟新增专项增量指标。12月18日,深圳发布消息,深圳市交通运输局近日发布《深圳市小汽车增量调控管理实施细则(征求意见稿)》(以下简称《征求意见稿》),据其内容,深圳将适当放宽普通小汽车增量指标申请对象范围和条件,并新增专项增量指标,采用阶梯摇号方式配置。这意味着摇号中签率有望提高。拟新增专项增量指标0000国家水网顶层设计发布,一批重大水利工程加快推进

国家水网工程有很强的公益性,但同时也有一定的经营性,所以要充分发挥政府投资和市场融资、国有资本和民营资本等多方面作用。中共中央、国务院25日对外印发《国家水网建设规划纲要》(下称《规划纲要》),对国家水网的布局、结构、功能和系统集成做出了顶层设计。26日国务院新闻办召开政策例行吹风会,水利部、发改委有关负责人介绍《规划纲要》贯彻落实相关情况。锤子财富2023-05-26 19:37:490002日内瓦车展参展商锐减,中国车企成为主力军

被称为世界五大车展之一的日内瓦车展开幕,但今年仅有20余家车企参展,较为冷清,奥迪、奔驰、宝马和大众等欧洲车企巨头均未参展。瑞士时间2月26日,受疫情影响停办4年的日内瓦车展再度开幕。0000沉睡的“巨人”被惊醒,跨国车企加码中国求转身 | 湮灭与新生

依靠中国再加速。“今日中国之动向,将引领明天世界之方向,今天谁能吸引中国消费者,明天谁就能拿下世界。”上海车展前的宝马之夜上,宝马集团董事长齐普策发出了这样的呐喊。齐普策的宣言并不仅仅停留在口头上。在此之前,宝马已在中国建设了除德国以外最大的研发和创新网络,四大创新基地分布在北京、上海、沈阳和南京。过去3年,宝马在中国的研发团队人数增至3倍。0000机构今日买入这5股,抛售四川黄金4873万元丨龙虎榜

当天机构净买入前三的股票分别是拓维信息、国华网安、超越科技,净买入金额分别是5466万元、752万元、727万元。盘后数据显示,7月26日龙虎榜中,共20只个股出现了机构的身影,有5只股票呈现机构净买入,15只股票呈现机构净卖出。当天机构净买入前三的股票分别是拓维信息、国华网安、超越科技,净买入金额分别是5466万元、752万元、727万元。锤子财富2023-07-26 17:44:250000