万亿国债能否吸引外资回归A股?更多经济复苏证据是关键

10月25日,在万亿国债的利好刺激下,上证综指反弹,收盘涨0.4%报2974.11,但北向资金持续流出,当日净流出12.95亿元。

最新一轮的流出始于7月,并在8月7日后加速。截至10月12日,北向资金总累计净流出额已达191亿美元,这是自2014年以来沪港通历史上最大的一次。多家接受第一财经记者采访的海外资管机构投资经理表示,当前的关键在于房地产高频数据尚有待改善,如果未来能够看到持续的经济复苏迹象,包括楼市复苏、PMI持续维持在50以上、PPI的回升不断向CPI传导等,可能外资会有更多买入的信心。不过,当前中美利差的高企也是主要的掣肘,新兴市场资金流出压力较大。不过,年初至今北向资金仍净买入A股660亿元(截至10月23日),内资买气不足实则为市场欠佳的主因。

万亿国债对经济提振较为温和

就目前而言,国际投行和海外投资者对于万亿国债的解读中性偏乐观。

野村中国首席经济学家陆挺在发给第一财经记者的邮件中提及,这1万亿的国债CGBs会将预算内财政赤字占GDP的比例从之前的3.0%提高到约3.8%,而过去中国政府一直不愿意超过这个比例,因为担心债务可持续性。“积极的一面在于,这表明中国可能不会对最近的增长稳定迹象感到自满,可能更愿意增加债务,尤其是预算内政府债务,因为地方政府的预算外借款已经变得越来越不可持续(这与地方政府的卖地收入等财政收入下降、举债成本较高有关)。”

但他也提及,尤其是在短期内,不宜过度夸大新增发的万亿国债对经济的影响。首先,新发国债筹集的资金将主要用于今年夏天受洪水严重影响的地区的重建,在水利工程上的支出所带来的财政乘数效应可能有限;其次,这些国债的发行计划将于今年第四季度完成,其中一半的资金将用于今年,另一半将用于明年。然而,随着冬季的临近,尤其是中国北部,这个地区是今年夏天自然灾害的主要受灾地区,预计大部分资金将在明年,甚至在未来两三年内使用。

在陆挺看来,更有效的增加中央政府支出的方式包括:支持由开发商预售的新房竣工;加大在人口增长较快的城市的基础设施支出等。

渣打大中华区及北亚首席经济学家丁爽则对第一财经记者表示,万亿国债对2023年的增长影响将是温和的。“我们的估算表明,其他条件不变的情况下,今年多支出的5000亿元将通过财政乘数0.5倍,提振经济活动2500亿元,大约占名义GDP的0.2%,在四到五个月内。根据2020年使用抗疫特别国债的经验,发行特别债券可能需要一个半月的时间。我们预计首批5000亿元的支出将在今年12月某个时候进行,或仅将第四季度的增长提高0.1个百分点,达到5.7%的同比增长(之前为5.6%)。我们维持对2023年增长的预测为5.4%。”

国际机构期待看到更多经济复苏证据

9月以来,中国的一系列经济数据显示出好转迹象。10月18日,中国三季度GDP同比增长4.9%,好于预期。据国家统计局的数据,中国只需在四季度实现4.4%的增长,就能达到全年增长5%的目标。

不过,北向资金似乎仍持续流出,且国际对冲基金和海外公募基金对中国股市的持仓仍处于低位。目前经济逆风尚存,房地产销售在1~9月份进一步下降至-3.2%(此前为-1.5%),拖累了固定资产投资从之前的3.2%降至3.1%。

中国地产销售仍是关键。但数据显示,“金九银十”地产销售整体不及预期,且呈现小幅冲高回落态势。9月新房价格止跌企稳,重点100城成交面积环比增长14%,但销售规模仍处历史低位。国庆假期整体销售平淡,35城假期日均成交面积同比下降两成,仅上海、广州和武汉等个别城市热度相对较高。

陆挺此前对记者表示,现在宣布经济触底还为时过早,政策仍需加码。“因为在国庆假期后,旅游和聚会的需求可能会减弱,房地产行业尚未真正复苏,发达市场的高利率最终可能会对全球经济产生影响,而市场对中国经济的信心仍待提振。”

部分外资资管机构投资经理也表示,需要观望年底经济复苏的可持续性,地产数据的改善等是关键。

中欧国际工商学院教授、中国人民银行调查统计司原司长盛松成此前对记者表示,经济已企稳回暖,后续货币政策和财政政策的力度不会减弱,虽然本轮复苏会是一个相对缓慢的过程,但预期明年仍有可能实现5%左右的增速。

“三季度的反弹不会昙花一现。”他称,明年5%左右的经济增速是需要的,只要保持对宏观经济的支持,以及对防范风险、结构改革等的力度不减,也是有可能实现的。他同时指出,不同于历史上前几轮经济调整后的恢复,这一轮复苏会较为缓慢,除了疫情留下的影响,国际环境也和以前不同了;国内目前还面临房地产和地方政府债务这两个突出的问题,而这两个问题的解决需要一个较长的时期。

以中国住宅销售面积这一数据为例,2021年曾售出15.7亿平方米住宅,但去年降至11.5亿平方米,“今年全年能卖掉9亿平方米就不错了。”他称,未来房地产会呈“L”形发展,而考虑到地方政府无法再像过去那样通过卖地来支持城镇化发展,地方面临收入减少而支出不少的局面,债务问题会是主要风险之一。对于货币政策,盛松成称今年四季度和明年仍有降准、降息空间,不过降准优于降息,明年降息的概率会更小,因中国利率水平已经很低。

北向资金年内仍累计净流入约600亿

尽管外资卖气不佳,但年初至今北向资金仍净买入A股660亿元。相比之下,境内偏股型公募基金发行处于历史低点。最近三个月(7、8、9月),股票型基金、混合型基金和FOF基金合计发行215亿、190亿和253亿元,处于2020年来的低点,新增资金欠缺。此外,CPI处于低位也导致企业盈利不佳,股市估值中枢下移。

孟磊对第一财经记者提及,当前整体A股市场的股权风险溢价高于历史均值上方的一倍标准差,显示整体投资者情绪较为低迷。事实上,偏股基金指数年初至今的跌幅(-11.4%)要显著大于万得全A指数(-3.7%)。8月以来北向资金呈净流出态势,减持部分工业、消费和科技行业的龙头,引发市场热议。虽然北向资金在A股的持仓(北向和全部海外投资者持股分别占A股全部自由流通市值的6%和9%)和交易额(年初至今占A股总成交额的12%)占比并不高,但其高频的披露频次会对境内投资者的预期会产生较大影响。

据记者了解,A股在MSCI中国/新兴市场指数的权重仅分别为16%和5%,因此海外投资者选择超配或低配A股对其整体中国股票组合表现的影响并不大。考虑到A股市场是全球新兴市场的一部分,外资普遍设置了可投资的股票池范围以降低尾部风险。入选股票池需满足例如盈利正增长、市盈率不能过高等风控指标。因此,外资偏好公司治理良好的优质行业龙头,且青睐品牌价值与技术领袖。由于外资采取全球比较视角,其会相对偏好食品饮料、家电、高端制造等中国具有全球比较优势的领域,而对A股科技板块的兴趣度相对较低。

短期来看,全球投资者看到哪些积极因素后有望回归A股?从最近和海外投资者的交流来看,瑞银表示,外资普遍积极看待降低印花税和交易费用、一线城市“认房不认贷”等举措。他们也期待看到更强有力的财政政策,包括直接作用于居民消费,以及对地方债务风险的化解。宏观经济数据的企稳和可持续的反弹自然可以提振投资者信心,促进股票市场上行以及外资的回归。

发改委等部门:支持民营企业参与重大科技攻关,牵头承担工业软件等领域的攻关任务

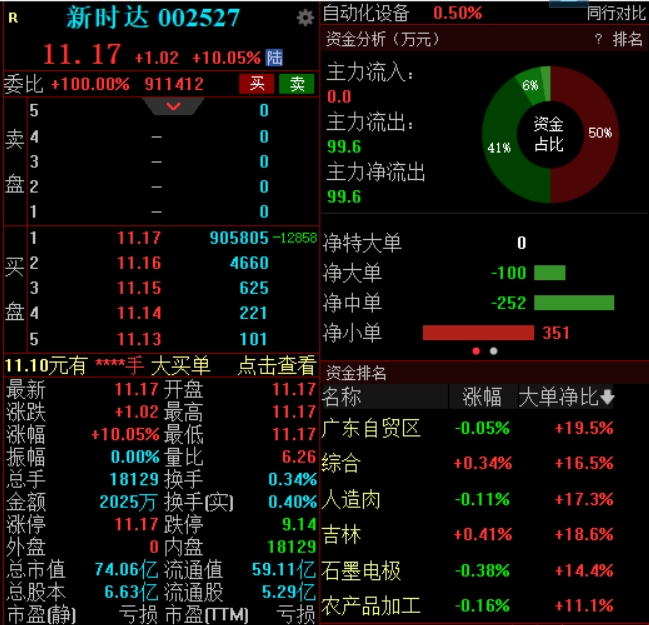

支持民营企业参与重大科技攻关,牵头承担工业软件、云计算、人工智能、工业互联网、基因和细胞医疗、新型储能等领域的攻关任务。0000新开普深夜公告董事长被刑拘,独家回应:系5年前内幕交易事件

信息化龙头公司开盘即一字跌停4月25日深夜,新开普(300248.SZ)发布公告称,公司于4月24日,收到公司实际控制人、董事长兼总经理杨维国家属的通知,杨维国因涉嫌泄露内幕信息罪被刑事拘留。0000工信部:加快工业互联网高质量发展 为新型工业化提供坚实支撑

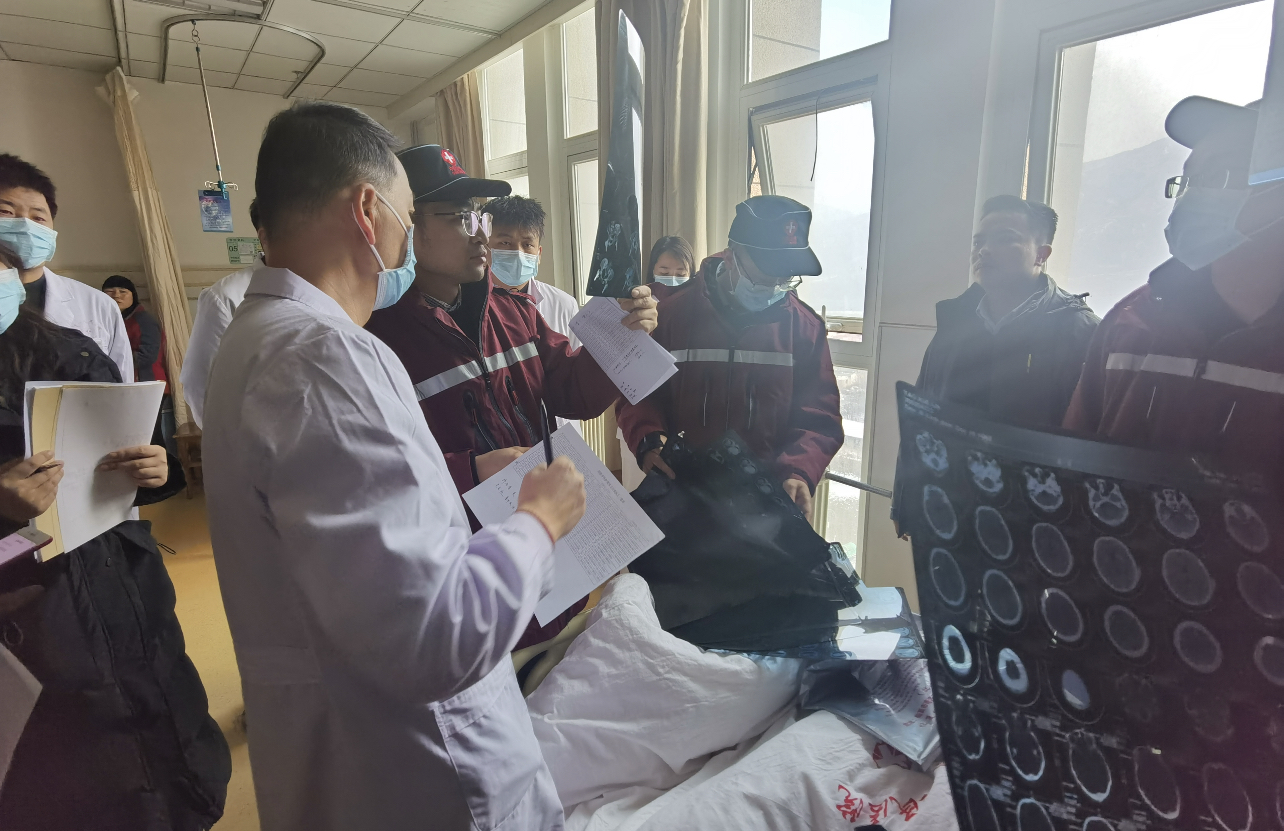

加快工业互联网规模化应用,推动我国工业互联网发展再上新台阶,促进工业化与信息化在更广范围、更深程度、更高水平上实现融合发展,为大力推进新型工业化提供坚实支撑。2月26日,工业和信息化部党组书记、部长金壮龙到中国工业互联网研究院调研,了解国家工业互联网大数据中心、新型工业网络、工业互联网安全检测等平台及实验室建设情况,观看工业互联网应用场景展示。0000多支医疗队抵达灾区!现场救治情况怎么样了?

灾难发生后,如果紧急赶赴灾难现场的一线医疗救护人员具备灾难医学的专业培训,了解灾难医学救援的特点,那么就能大幅提升送医后的救治效率。12月18日午夜,甘肃临夏州积石山县发生6.2级地震,截至发稿,地震已致上百人死亡,数百人受伤。据新华社报道,甘肃各级医疗机构已派出救援队伍19支近400人抵达临夏回族自治州、积石山县开展医疗救治工作。锤子财富2023-12-19 19:56:220000日本福岛市发生生鱼片集体食物中毒事件

福岛市政府方面称,4日接到该酒店通报称,部分酒店客人出现呕吐及腹泻等症状。当地时间11日,日本福岛县福岛市政府及当地卫生保健部门通报称,当地一家酒店近日发生集体食物中毒。本月2日至3日在该酒店住宿并用餐的客人中,有101人出现呕吐及腹泻等症状。目前已认定食物中毒是由酒店提供的生鱼片引起的。福岛市政府已责令该酒店在11日停业一天。0000