利息、非息收入同步下降,招商银行上半年营收净利双降

有效需求不足、息差持续下降,招商银行(600036.SH,03968.HK)的营业收入、净利润,出现了2009年同期以来的首次下降。

8月29日晚间,招商银行披露半年报,上半年,该行营业收入、净利润同比分别下降3.09%、1.33%。而营收、利润下降并非意料之外。今年一季度,该行的营业收入、净利润已经出现“双降”,同比降幅分别为4.65%、1.96%。

营收、净利润下降的主要原因与息差持续收窄有关。上半年,该行净利差、净利息收益率同比均下降20个基点以上,而且二季度环比还在继续下行。另外,财富管理手续费和佣金等非息收入的下降也对营收、利润产生了较大影响。

尽管如此,大幅增长的投资收益、资产减值损失的减少,一定程度上弥补了净利息收入、非息收入下降的缺口。招商银行认为,银行业基本面的修复、存款利率稳中趋降,为下半年的存款成本管控提供了有利的环境。

营收、净利润负增长

半年报显示,上半年,招商银行实现营业收入1729.4亿元,同比下降3.09% ;净利润747.43亿元,同比下降1.33% ;年化平均总资产收益率(ROAA)、净资产收益率(ROAE)分别为1.32%、15.44%,同比分别下降0.13个、2.11个百分点。

在信贷有效需求不足、息差持续收窄的情况下,商业银行营收下降早已成为普遍现象。2023年,招商银行的营收就已同比下滑1.64%。不过,相较于今年一季度,该行上半年的营收、净利润降幅已有所收窄。

上半年,该行营收下降最主要的原因是息差持续走低。

半年报显示,今年上半年,该行净利差为1.88%,同比下降24个基点;净利息收益率2%,同比下降23个基点。二季度,净利息收益率1.99%,净利差1.88%,环比分别下降3个、2个基点。

这也导致该行利息净收入下降。上半年,招行利息收入为1879.9亿元,同比仍增长0.35%。但1044.4亿元的利息净收入,同比下降了4.17%。其中,贷款利息收入1322.1亿元,同比下降1.77%,即便投资、存放同业的利息收入同比分别增长6.09%、5.46%,仍未能扭转利息净收入下降的局面。

招商银行解释称,在资产端,受上年存量房贷利率下调、 LPR(贷款市场报价利率)下降、有效信贷需求不足影响,新放贷款定价持续下行,贷款平均收益率继续走低;市场利率中枢持续下行,债券投资和票据贴现等资产收益率下降。在负债端,企业和居民资金活化不足,低成本活期存款增长承压,存款定期化趋势持续,存款成本率维持相对刚性。

招商银行认为,展望下半年,净利息收益率仍将承压,影响资产收益率的存量政策性因素仍需时间消化,有效资产需求仍显不足,预计下半年资产收益率将延续下降趋势,而且存款定期化趋势不减,负债成本管控压力仍存。

该行同时认为,有利因素同样存在,随着国内经济回升向好态势巩固,有利于改善市场主体的信心和预期,带动银行业基本面修复,且存款利率稳中趋降,为存款成本管控提供了有利的外部环境。

投资收益弥补非息收入下降

除了利息收入,商业银行的非息收入,特别是财富管理业务,同样面临不小的压力,招商银行也不例外。

根据半年报,截至今年6月底,招商银行零售客户数达到2.02亿户,比去年底增长2.54%,管理零售客户总资产(AUM)余额14.2万亿元,较上年末增长6.62%;零售财富产品持仓客户数达5472.8万户,比上年底增长6.52%,资管业务总规模达到4.46万亿元。

同上年底相比,该行的零售客户数、AUM等指标虽有增长,但资管业务规模却出现小幅下降。去年底,该行资管业务规模为4.48万亿元。据此计算,今年上半年,该行资管业务规模小幅下降了200亿元。

在此情况下,该行上半年的非息收入也出现小幅下滑,非息收入为684.96亿元,同比下降1.39%。其中,手续费及佣金净收入383.2亿元,同比下降18.61%,财富管理手续费及佣金收入则同比下降32.51%。除了代销理财、代理证券交易收入分别同比增长40.39%、31.82%,保险、基金、信托的代理收入同比分别下降57.34%、25.35%、37.52%。

不过,投资、公允价值、租赁业务等收入的增长,弥补了大部分非息收入的缺口。上半年,该行其他净收入301.68亿元,同比增长34.84%,其中,投资、公允价值损益、租赁业务收入,同比分别增长了57.21%、26.02%、13.35%。

同期,资产减值损失、贷款损失准备金新增规模下降,释放了一定的利润空间。

上半年,招商银行信用减值损失269.2亿元,同比下降13.3%,贷款、投资信用减值损失分别为254.33亿元、-10.5亿元,同比分别减少18.58亿元、24.71亿元,贷款损失准备余额则比上年底增加60亿元。

而在上年同期,该行信用减值损失为310.5亿元,贷款、投资信用减值损失分别为272.9亿元、14.1亿元,贷款损失准备增加额为99.7亿元。

资产减值损失收窄的背后是资产质量保持稳定。截至6月底,该行不良贷款余额634.2亿元,比上年底增加18.4亿元;不良贷款率0.94%,比上年底下降0.01个百分点;新生成不良贷款319.72亿元,同比增加14.63亿元;不良贷款生成率(年化)1.02%,同比下降0.02个百分点。

去年下半年以来,招商银行对公司、零售业务架构着手进行了一些调整,扶持重点区域分行。在2023年业绩发布会上,该行行长王良表示,希望稳步提升这些重点区域分行对全行的业务、利润贡献率。

半年报显示,截至6月底,16家重点区域分行核心存、贷款余额分别为1.88万亿元、1.92万亿元,占境内分行的比重分别为28.99%、39.35%,余额较上年末分别增加869.2亿元、1088.60亿元,占境内分行总体增量的33.17%、38.89%。

订单暴增3倍!中泰互免签证今日正式生效

国内各大城市3月份直飞泰国机票均价较春节期间降幅明显,3月1日查询显示,3月份,上海、昆明、广州等城市飞泰国曼谷,机票价格多为500元—800元。3月1日,中国与泰国互免持普通护照人员签证协定正式生效。该协定于1月28日在泰国首都曼谷签署。根据协定,中方持公务普通护照、普通护照人员和泰方持普通护照人员,可免签入境对方国家,单次停留不超过30日,每180日累计停留不超过90日。0000一天卖了4000万杯奶茶背后:茶饮“人气王”拉动商圈消费流

较低的试错成本以及越来越短的回报周期,让迈入饮品行业的门槛大幅降低,也让这一赛道的创业创新在经济波动期显得尤为火热。在上海徐家汇商圈的美罗城一楼,一家家奶茶饮品店或间隔或正对着密集出现,色彩鲜亮的店铺背景上,大大的中文字样显眼地打出卖点。就是这样的高密度,每家茶饮店外仍然不乏排队等待取餐的年轻人。这般热闹,与一街之隔在近期正式谢幕的太平洋百货徐汇店形成鲜明对比。锤子财富2023-09-07 23:06:410000机构称抖音电商快消品季度销售额首超拼多多,增长势头能否保持?

中国消费市场正在逐步回暖,在提振消费的大背景下,未来将不断释放经济增长的内需潜力。中国快速消费品市场继续展现出强劲韧性,消费者、品牌商和零售商也在积极调整以适应多变的市场环境。6月20日,贝恩公司与凯度消费者指数联合发布《2023年中国购物者报告》(下称:“报告”)显示,中国快速消费品市场在经历去年增速放缓之后,今年一季度出现温和复苏迹象。锤子财富2023-06-20 17:37:590000聚焦“一带一路”|促进绿色发展,光伏企业出海寻新增长极

10月18日,第三届“一带一路”国际合作高峰论坛在北京举行。记者注意到,正泰集团(601877.SH)、TCL中环(002129.SZ)、晶科能源(688223.SH)等中国新能源光伏企业正积极践行“一带一路”倡议。锤子财富2023-10-18 22:57:370000从北到南呼吸道疾病防治迎考验,肺炎支原体已下降流感正上升

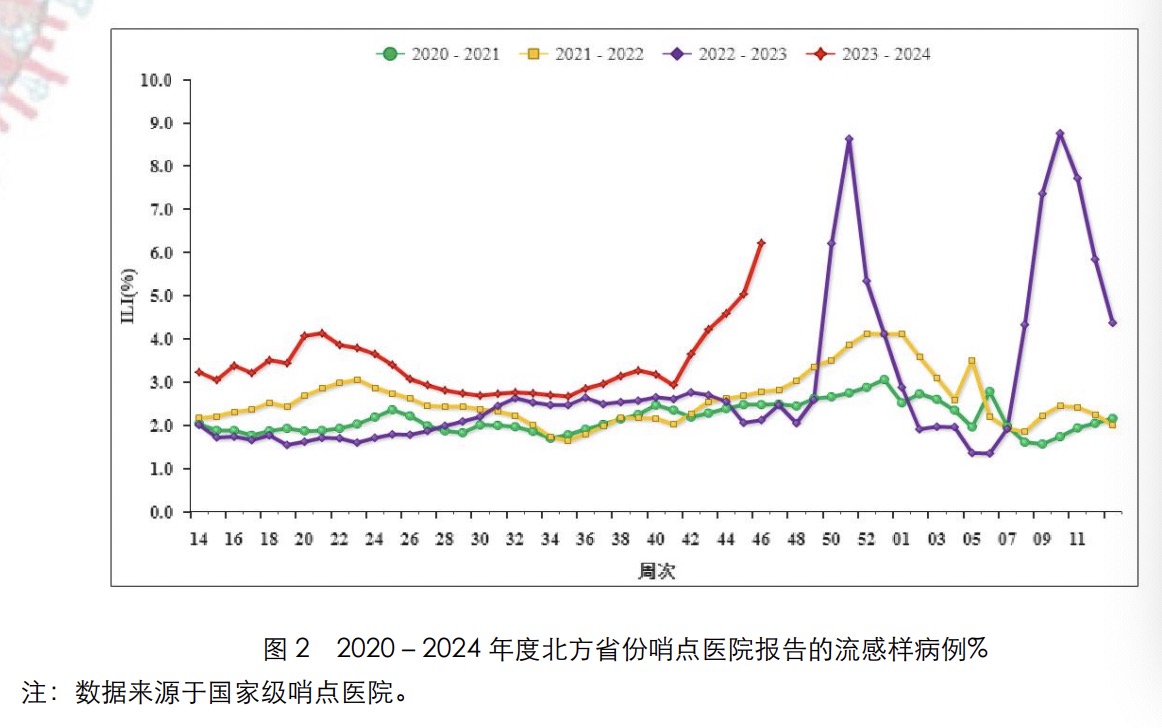

上海市肺科医院呼吸科副主任医师胡洋说,南、北方城市病毒的流行有1至2周的时间差,原因是北方气温更低一些,病毒流行的高峰期会来得更早一些。日前,一则“友谊医院儿科急诊等候时间24小时以上”的网络消息引发关注,消息称,北京多家儿童医院门急诊人数剧增且多为呼吸道疾病。锤子财富2023-11-23 17:20:560000