浦发银行荣获2023第一财经金融价值榜“最具竞争力资配服务零售银行”奖项,专业、个性、智慧服务优势凸显

进入资管大时代,财富管理行业面临前所未有的机遇和挑战。一方面,家庭财富不断积累,个人可投资产规模持续增长,财富管理市场发展空间巨大;另一方面,居民投资需求日益多元化和个性化,数字化技术变革推动行业重塑竞争格局。

在行业加速变革的关键期,传统财富管理服务模式的转型升级势在必行。作为财富管理业务的核心,“资产配置”是一家银行投资研究能力、投资服务能力、选品能力、大数据挖掘分析能力和平台应用及生态建设能力的集成体现。

以“客户”为中心提供进阶服务,是浦发银行最鲜明的特色和优势。面对客户日益增长的财富投资和风险经营需求,该行通过专业化投研生态圈赋能、数字化财富规划、智能投研系统建设、多元化产品优选、风控系统集群建设、有温度的投资陪伴,构建普惠化、智能化、专业化三位一体的资产配置核心竞争力,在满足客户个性化财富管理需求的同时,达成售前、售中、售后的全周期客户旅程服务。

业精于专,打造贯穿客户全周期旅程的服务模式

2022年以来,股债市场波动频繁,投资者避险情绪浓厚。在此背景下,如何控风险、稳收益,成为“资管新规”之后财富管理机构普遍面临的考验。近年来,浦发银行一直坚持“以客户为中心”和“以价值为导向”,结合市场环境、客户风险偏好和财务目标,打造客户服务标准工作流,全面提升财富管理服务的广度与深度。同时,浦发银行以资产配置为核心,为客户找到合适的“投资三性”定位,深入推进财富管理业务的个性化、精细化和专业化管理。

浦发银行坚持售前服务“投研先行,投教并进”,选品策略注重种类多元、底层资产涵盖广泛和风险收益性价比优良的产品,再从资产配置角度构建产品组合,为客户寻找风险收益最优平衡点。售中服务通过智能洞察、财富规划、风险控制和盈利监测等智能化工具,做细客户KYC,智能化提供专属的资产配置服务综合化金融方案。售后服务以有温度的投资陪伴,动态调优配置服务方案,持续提升客户的投资体验。

具体而言,一是组建专业的投研专家智囊团,全方位、多角度博取众长,提升投研服务水平。浦发银行通过内部选拔成立资产配置专家团队伍,并定期就市场观点和客户财富管理服务需求进行充分沟通,为解决客户痛点、难点和堵点问题提供了专业“智囊”保障;浦发银行更是利用自身强大的“朋友圈”优势,加强外部投研合作,与券商研究所、保险公司等投研机构搭建高效的沟通平台,同时,依托自研的数字化投研系统,形成独立判断,有效提升了对客投研服务的质量,并在售前开展投资者教育帮助投资者更好得认知市场和了解自身投资需求。二是打造全市场优秀产品“金融超市”,通过搭建丰富产品货架,以严格的产品准入和管理机制,满足客户活钱管理、稳健投资、保险保障和进取投资等多元化投资需求。

智能先行,“AI 人”聚力服务客户场景化需求

浦发银行零售业务负责人表示,面对传统财富管理业务的新挑战,浦发银行意在财富管理资产配置实践的基础上,根据客户全景画像,运用智能化、数字化服务手段满足客户全周期金融服务需求,致力于让投研更专业,让体验更智能,让服务更普惠,全面打造资配服务核心竞争力。让大众客户享受到更加专业、个性、智慧的财富管理服务和数字化体验,助力大众迈向共同富裕。

以财富规划系统为例,打造了养老规划、子女教育规划、保险保障规划、投资规划、购房规划、综合财富规划和财富诊断等7大功能模块。系统基于1.3万项零售基础数据标签衍生的客户及金融产品标签,并辅以AI技术加成的个性化推荐算法为客户一键式推出满足其投资需求的产品配置建议,探查1.3万项零售基础数据标签、1100项客户基础衍生特征,覆盖了7000 金融产品的客户偏好分析和5000万名消费客户的场景探查,并保留高阶理财经理的调优空间,为客户提供“人工 智能”的资产配置方案。

该行的智能择基系统推出以来,同样取得了超预期的成果。依托算法、大数据结合投资模型,该系统可向投研人员提供6大类共计40项产品量化指标,摆脱以往对基金历史业绩考量的单一选品维度,从风险收益、持有体验、风格特征、行业穿透、基金经理能力圈等多种分析视角,帮助投研人员客观、全面、高效地完成基金评价与优选工作。浦发银行还在一如既往地拥抱科技变革。据了解,该行正联合中国顶尖高校和头部公司,研究生成式AI在投研信息整理、提炼等方面的研究和应用,探索更高效的全市场信息归集和整理能力,为客户提供一线、快速、准确的市场热点观察和异动分析的投资顾问服务。

风控为本,投教相伴持续提升客户盈利体验

落实产品存续期风险监测管理,有效提升个人客户在财富投资过程中的盈利体验,是银行践行社会责任的重要体现。浦发银行持续筑牢风险管理的“护城河”,切实增强投资者的“安全感”和“获得感”,通过“产品 组合”进行双侧风控。在产品端,通过对产品管理机构投资能力、产品底层资产风险、产品要素变化、产品净值的异常变动、产品销售适当性与合规性等角度进行风险把控。在“组合”端,则通过大类资产配置方案,为不同客群寻找到“流动性”、“收益性”和“风险性”的最优平衡点,并化解产品本身的个体风险,从而提高风险管理水平和风险经营效率。

立足国民财富需求,浦发银行以数字化、智能化落实普惠金融社会职责,并持续完善客户投资体验。一是建立资讯文章、短视频、直播等投教内容的数字化体系,通过模型实时感知,匹配适合客户的产品与内容,进行精准化客群经营,引导基金新客小额交易初体验,通过持续持仓客户陪伴服务,促进用户对财富业务的感知、深知与认同。二是搭建对客全生命周期的财富陪伴流程,推出互动型财富课、陪伴型直播、漫画型资讯等系列投教内容,践行普惠金融,关怀客户“投前-投中-投后”财富全旅程陪伴需求。截至10月末,今年累计发布10706条资讯文章,362条短视频,343场财富类投教直播活动。深度融合AI数字理专,实现服务模式智能化升级。运用人工智能技术,将B端生态合作机构的产品、服务、活动等内容与AI数字理专交互模式相融合,提供实时在线、拟人交互的财富分析、产品介绍、交易推荐等智能化服务,满足数量庞大的C端客户的财富需求。

去年以来,市场环境的变化给财富管理行业带来更加严峻的考验,客户对浦发银行的信赖进一步验证了这家股份行的进化和蜕变。截至2023年三季度末,浦发银行个人客户(含信用卡)达到 1.54 亿户,个人存款余额1.36万亿元,月日均金融资产600万元以上客户规模超4.3万户,管理客户金融资产超6300亿元。

近期,2023年度第一财经金融价值榜CFV评选结果出炉,浦发银行获评“最具竞争力资配服务零售银行”,也再一次印证了浦发银行零售业务的坚守与创新。在浦发银行看来,助力做好科技金融、绿色金融、普惠金融、养老金融和数字金融五篇大文章,未来的资产配置服务,负有更加重要的使命,也拥有更为美好的未来。

中共中央、国务院印发《国家水网建设规划纲要》

《国家水网建设规划纲要》主要内容如下。中共中央、国务院印发了《国家水网建设规划纲要》,并发出通知,要求各地区各部门结合实际认真贯彻落实。《国家水网建设规划纲要》主要内容如下。目录一、规划基础(一)发展现状(二)形势要求二、总体要求(一)指导思想(二)工作原则(三)发展目标(四)主要任务三、国家水网总体布局(一)加快构建国家水网主骨架(二)畅通国家水网大动脉0000龙头猪企11月销售数据披露 猪肉价格承压 机构称目前仍需去产能化

值得注意的是,猪肉销售价格持续走低,牧原股份11月商品猪销售均价环比降5.65%;温氏股份毛猪销售均价环比降4.5%;新希望商品猪销售均价环比降6.44%。三家猪企11月销售价格同比均下降超40%。今日猪肉股小幅走高,唐人神涨逾2%,新希望涨逾1%。近日,牧原股份、新希望、温氏股份等头部上市猪企相继发布了11月生猪销售简报。0000从开展一号菌群研究到发布古窖池保护性生产规范,水井坊在下一盘什么棋?

1998年开启的科学考古证明,水井街酒坊上起元末明初,经过历朝历代增建修缮,前后连续使用600余年,是我国当年发现的古代酿酒和酒肆的唯一实例。当年的科学考古除了揭开中国是蒸馏白酒的起源地之外,还带来了一项极为重要的成果,那就是从古窖池中发现并分离出连续存活了600余年的“一号菌群”,这是白酒行业繁衍时间悠久的微生物群落之一。锤子财富2023-09-07 18:19:500000特殊债观察系列之二:债务还本付息压力大,天津准备这么做

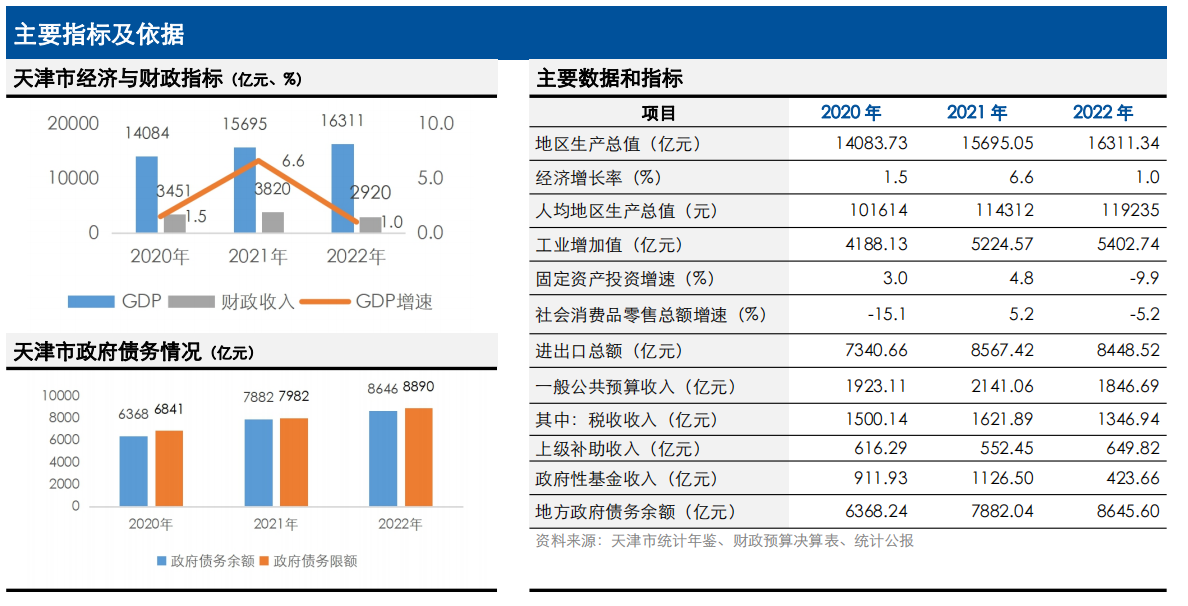

经济下行、转型升级中的天津财政收入增长乏力,而债务率高,债务还本付息负担重,210亿元特殊再融资债券可以一定程度上缓释风险国家一揽子化解地方政府债务风险方案落地,天津获得了210亿元特殊再融资债券(下称“特殊债”)额度,来偿还存量债务,缓释风险。锤子财富2023-10-10 16:12:240000药物污染、文件被毁…FDA给印度药企连发9封警告信

警告信在FDA官网可见,相关药企的全球声誉自然也将下滑。药物污染,卫生条件堪忧,相关文件被撕碎……疫情导致美国食品和药物管理局(FDA)的海外检查中断,但在检查员重返印度后,发现一些制药工厂存在违规行为。且这些行为已经导致了一系列恶性事件。锤子财富2023-06-07 20:31:090000