“熊猫债”又火了,利率洼地下人民币渐成融资货币

由于中美利差居高不下,今年人民币汇率贬值、外资流出境内股债市场,但硬币的另一面往往被忽略——中国的低利率环境开始推动人民币成为了融资货币(funding currency),熊猫债又火了。

中国央行的数据显示,外国企业今年前8个月内在中国发行了价值1060亿元人民币(约合150亿美元)的人民币债券,“熊猫债”同比增长了58%。这一趋势无疑推动了人民币国际化的进程。根据国际支付公司SWIFT的数据,今年9月,人民币超过欧元,成为了贸易融资的第二大流行货币(占6%)。

德意志银行债务资本市场主管方中睿(Samuel Fischer)日前对第一财经记者表示,在中国低融资成本的驱动下,今年熊猫债蓬勃发展,德银今年完成了25笔境内债券发行,其中5笔就是熊猫债,占比20%。在他看来,市场措施配套的优化亦是关键。2022年12月,人民银行、国家外汇管理局联合发布的《中国人民银行国家外汇管理局关于境外机构境内发行债券资金管理有关事宜的通知》(下称《通知》),其中的两点即完善了熊猫债资金管理要求,统一了银行间和交易所市场熊猫债账户开立、资金汇兑及使用等管理规则,不强制要求境外机构发债募集资金留存境内使用。

中美利差下熊猫债强势放量

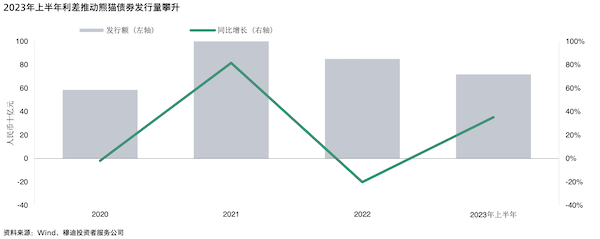

今年在特殊的市场环境下,熊猫债再度走红。今年上半年发行量就达到720亿元人民币,创下近半年历史新高,同比增加33%以上,下半年又继续加速。

熊猫债是指注册地在境外的机构,依法在中国境内发行的、约定在一定期限内还本付息的、以人民币计价的债券。2005年,国际多边金融机构亚洲开发银行(ADB)和国际金融公司(IFC)成为首批外资机构发行人。自此,以国宝熊猫命名的“熊猫债”登上历史舞台。截至2021年8月末,共有64家境外机构在中国银行间市场发行3700亿元熊猫债,发行人类型包括主权政府及地方政府、国际开发机构、金融机构、非金融企业。这些发行人来自西欧、中东欧、北美、中东、东南亚等。

“今年二季度是大牛市,除了利差外,去年一些新的政策也起到了推动作用,熊猫债市场实现了可观的体量增长,预计未来增长还会持续。”方中睿表示。

例如,今年6月,德银作为牵头主承销商,协助香港新创建集团在银行间市场成功发行首笔15亿元人民币3年期中期票据。在当前市场周期,人民币融资成本较部分外币更具吸引力,本项目为香港企业利用人民币融资提供了新渠道。

当下,中国十年期国债收益率在2.6%附近,而美国十年期国债收益率仍高达近4.5%,此前一度突破了5%,联邦基金利率高达5.25%~5.5%的区间。 尽管当前美国加息终结的预期攀升,但利率或许仍将维持高位较长一段时间,目前市场为明年美联储降息100BP(基点)定价。即便如此,中美利差预计短期内仍难弥合,鉴于当前中国处于负区间的CPI,机构普遍预计,中国的利率水平易降难升。

“境外发债依然低迷,由于较高的境外利率令首次发行人望而却步,上半年境外企业债券发行量同比下降约40%至260亿美元。”穆迪副董事总经理钟汶权对记者表示,中美两国间的利差推动2023年上半年熊猫债券发行量创历史新高。2023年上半年,外国发行人在中国境内市场发行的人民币计价的熊猫债券发行量攀升至人民币720亿元, 相当于2022年全年发行量的85%。主要推动因素是随着中美两国利差扩大,人民币计价债券相对于美元债券的融资成本较低。鉴于利差依然存在,穆迪预计该趋势将会持续。

方中睿表示,“就熊猫债来说,我们会基于国内国债收益率,通过掉期来推算其美元年化收益率,国开债收益率转换成美元基本持平,转换成欧元的话还有负息差,这对熊猫债市场是比较有利的定价背景。今年全年息差继续往下行,可能接近40BP。”

政策优化助力债市开放

当然,利差并非熊猫债放量的唯一因素,政策配套必不可少。最关键的就是去年12月推出的《通知》,这也代表着债券市场对外开放迎来制度性利好。

“此前这两个市场在熊猫债发行资金管理方面缺乏统一规定,给境外发行人造成了一定不便。”东方金诚研究发展部高级分析师冯琳此前对媒体称,《通知》为熊猫债在两个市场发行制定了统一规范,有利于增加市场的透明性和可操作性。同时,《通知》进一步完善熊猫债外汇风险管理,提出“允许境外机构按照实需交易原则办理外汇衍生品业务,管理境内发行债券相关汇率风险”。

更关键的一点在于,在资金使用方面,《通知》明确发债募集资金可留存境内,也可汇往境外使用。资金用途应与募集资金说明文件等所列内容一致。鼓励境外机构境内发行债券募集资金以人民币形式跨境收付及使用。

业内人士认为,不强制要求境外机构发债募集资金留存境内使用,有利于吸引不同资金用途的境外发行人进入熊猫债市场。同时,《通知》允许境外机构开展外汇套期保值交易、管理汇率风险,且并未对境外机构外汇衍生品交易对手数量作出限制,这实际上也为熊猫债发行人将募集资金汇出境外提供了保障。

方中睿对记者提及,这一政策为企业打开了一个通道,“有些企业会从资金管理角度考量,因此存在先把资金汇到海外,后续国内子公司需要时汇回。从流动性管理角度来说,如果能置换部分海外外币到期债券,等外企在境内有具体用途时再汇回国内使用,这种需求也是客观存在的。工业类企业可能直接把资金保留在国内,直接转借给境内的子公司做股东贷款,这方面的需求一直存在。因此这一新制度的推出确实提升了便利度,为发行人提供了更多灵活度。”

助力人民币国际化

研究显示,以人民币借款的国家更有可能在国际支付中使用这种货币。如今,全球已有40个经济体与中国央行签署了人民币互换协议,该协议将使人民币在一个国家的国际支付中的份额增加1.3个百分点。

“熊猫债可促进人民币国际化的提升。人民币作为跨国企业的融资工具,能够在负债端使用人民币,自然也会推动人民币整体的使用。一些境外企业用美元作为计价货币,是因为配套服务的完整,无论是全球贸易结算余额管理,还是资产端的投资等,都能够通过发债来推进。所以推动人民币成为融资货币离不开人民币国际化,必须有全面的金融产品,才能促进人民币成为真正意义上的国际货币。”方中睿称。

中国政策科学研究会经济委员会副主任徐洪才表示,从历史经验来看,2016年我国熊猫债券曾出现爆发式增长,就与2015年底美联储启动加息密切相关。中美同期国债息差收窄、美元升值、人民币对美元贬值,为熊猫债券发行创造了良好条件。

在他看来,美元之所以在国际货币体系中占主导地位,一个重要原因是美国对外贸易长期处于逆差状态,这为美国向外输出美元创造了有利条件。由于中国外贸长期顺差,无法通过贸易逆差向外输出人民币。当然,在相当长时间内,中国还无力承受大规模外贸逆差和国际收支不平衡。在这种情况下,通过金融创新,主动将人民币“借出去”,如扩大熊猫债券发行,无疑是一个现实可行的选择。

研究公司凯投宏观(Capital Economics)认为,美国和欧洲对俄罗斯实施的制裁也推动了人民币使用的增加。“事实上,中国内地与世界其他地区的交易中,现在有一半以上是以人民币结算的。”该机构还提及,在广东省,今年前三个季度这一份额甚至更高,超过54%。

哈马斯称致力于达成“全面交换协议”并完全解除对加沙封锁

当地时间24日,哈马斯政治局领导人伊斯梅尔·哈尼亚宣布,该组织的目标是达成“全面交换协议”并完全解除对加沙地带的封锁。在以色列和巴勒斯坦伊斯兰抵抗运动(哈马斯)之间完成第一轮被扣押人员交换后,当地时间24日,哈马斯政治局领导人伊斯梅尔·哈尼亚宣布,该组织的目标是达成“全面交换协议”并完全解除对加沙地带的封锁。0000海关总署允许多国20家境外水产品企业恢复对华出口

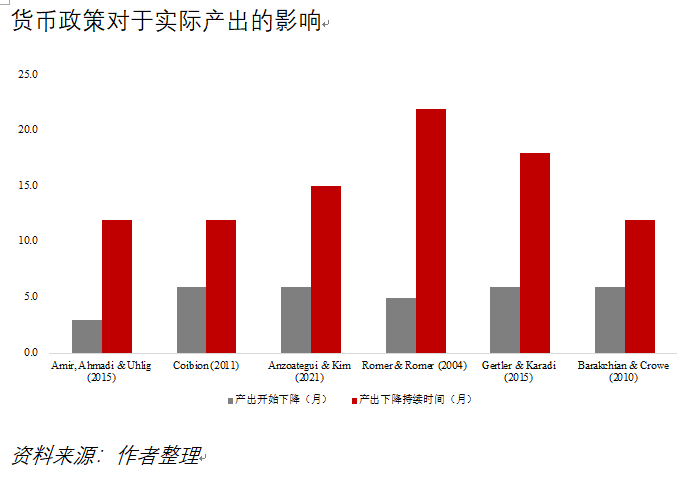

海关总署5月26日起允许巴基斯坦、巴西、马来西亚、西班牙、新西兰、印度尼西亚等国家20家境外水产品企业恢复对华出口。为丰富国内水产品供应,促进水产品产业链供应链稳定,经科学评估,海关总署于2023年5月26日起允许巴基斯坦、巴西、马来西亚、西班牙、新西兰、印度尼西亚等国家20家境外水产品企业恢复对华出口。0000程实:货币政策的延迟累积效应︱实话世经

虽然加息政策可能在短期内引发市场波动,但货币政策的传导机制是一个复杂的过程,需要时间来在经济各个层面产生连锁反应。锤子财富2023-09-04 20:51:420000同质化与价格战频现,内卷严重的澄海玩具如何打造强IP

澄海玩具企业间内卷、产能过剩以及同质化竞争等问题日益突出。凌晨两点,蔡伟东仍泡在公司研发中心里和几名年轻同事打磨一款玩具产品的磨具细节,“磨具的精细化不提前做好,一旦出产销售再发现问题,到时候再修改就晚了。”这款磨具的开发,源自最近公司接的一笔海外订单。经历了近几年疫情的冲击并感受到国内玩具市场的“内卷”后,在玩具行业打拼了30多年的蔡伟东比以往任何时候都更珍惜这笔生意。0000收盘丨创业板指涨0.89%,汽车产业链爆发

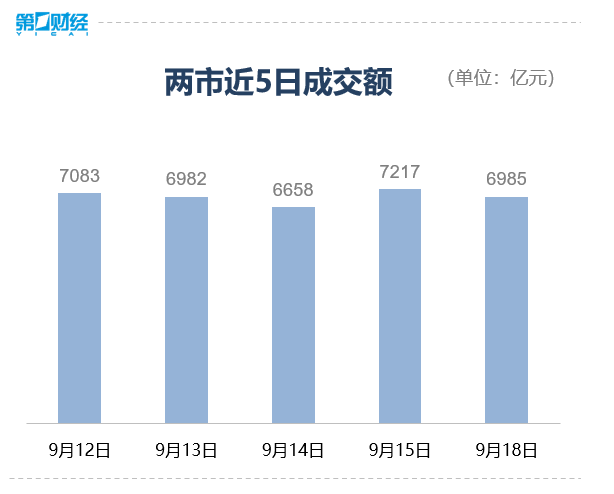

机构指出,随着市场主体信心逐渐好转,经济持续恢复向好,A股市场震荡向上概率较大。9月18日,三大指数低开后震荡反弹,创业板指一度涨逾1%,截至收盘,沪指涨0.26%,深证成指涨0.55%,创业板指涨0.89%。总体上个股涨多跌少,两市超3300只个股上涨。沪深两市今日成交额6985亿元。酒店及餐饮板块大涨,截至收盘,板块指数涨超3%,全聚德涨超6%,君亭酒店涨5%。锤子财富2023-09-18 15:28:500000