年内已有192只基金清盘,“警戒线”下还有上千只产品挣扎求生

9月19日,中银腾利A、长盛均衡回报A进入清算期,二者皆因产品规模连续多个工作日低于5000万元而清算离场。Wind数据显示,截至9月19日,今年以来清盘基金数量已扩至192只,同比增加近四成,其中不乏博时基金、中银基金等千亿元基金公司旗下的产品。

值得注意的是,在清盘基金中有不少运作时间不满一年的产品,在“警戒线”徘徊的基金产品中也有超过三分之一的产品是在去年或今年成立的次新基金。这也意味着,部分新基金成立不久就已岌岌可危,甚至被市场淘汰。

有业内人士认为,业绩问题是基金清盘的根本原因,而优胜劣汰的背后体现的是公募市场竞争加剧。对于基金管理人而言,比起“重发”的“基海战术”,更应该“重管”存量产品,应围绕客户需求和市场机遇稳扎稳打,思考如何为投资者提供真正有长期竞争力的产品。

清盘数量同比增近四成

9月19日,中银腾利A发布基金合同终止及基金财产清算的公告。数据显示,截至18日,该基金已连续60个工作日出现基金资产净值低于5000万元的情形,因此9月19日进入清算程序。同一日进入清盘程序的还有长盛均衡回报A。

本月以来,还有申万菱信安鑫精选A、中银产业精选A、南方誉隆一年持有A等多只产品陆续终止。可以看到,在今年的市场震荡、发行遇冷的背景下,一些缺乏生命力的公募产品也正在逐步退出资本市场。

Wind数据显示,以基金到期日计算,截至9月19日,今年以来已有192只基金宣告退场(仅计算初始基金,下同),而去年同期仅为138只,同比增长38%。平均每个月有21只基金产品离场。

其中,受A股市场影响较大的股票型和混合型基金合计有147只,占清盘总数的77%,成为清盘的主力军。而去年同期清盘的权益类基金为73只,只有今年的一半。值得注意的是,在今年清盘的产品中,还有不少次新基金。

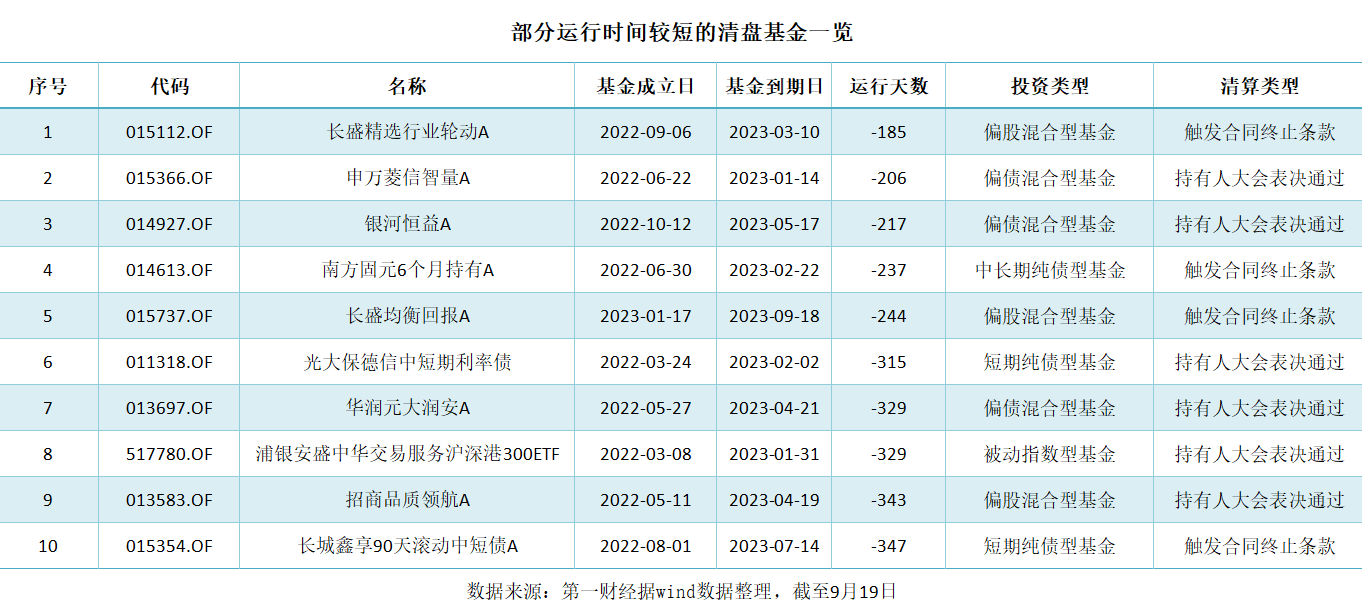

据第一财经统计,在上述清盘基金中,有83只基金产品是2020年以来成立的,其中有20只是去年或今年才成立的基金,包括11只从成立至清算甚至不足一年(含)的产品。这也意味着,有些产品运行不足几个月便被市场淘汰。

具体来看,运作时间最短的是长盛精选行业轮动A,该基金成立于2022年9月,因连续50个工作日出现基金资产净值低于5000万元的情形,在3月11日进入基金财产清算程序,简单计算可知存续时间仅180余天。

记者注意到,长盛精选行业轮动A早在去年11月便发布了基金资产净值连续低于5000万元的提示性公告,向投资者预警。数据显示,截至2022年11月23日,该基金已连续30个工作日基金资产净值低于5000万元。换言之,该基金几乎成立没多久就面临清盘危机。

在9月19日进入清盘程序的长盛均衡回报A也存在同样的情况。数据显示,该基金是今年1月成立的偏股混合型产品,发行总规模超过4亿元。今年4月4日,该基金就发布公告表示已连续30个工作日基金资产净值低于5000万元,此后连发数次预警公告直至清盘。

此外,申万菱信智量A、银河恒益A、南方固元6个月持有A等产品的运作时间不足200天便“夭折”。不过,在这11只次新基金中,只有4只产品是因“触发合同终止条款”而“被迫”离场,有7只则是因“持有人大会表决通过”为由主动清盘。

事实上,这也是近年来清盘基金的趋势。在过去,基金产品因规模过小而“触发合同终止条款”导致清盘是最常见的情况,而如今越来越多的公募基金开始主动加入清算离场的行列。例如今年主动清盘的基金数量有117只,而触发条款退场的产品则有73只。

优胜劣汰加速

在业内人士看来,基金“迷你化”是清盘的基础之一。尤其是在震荡市下赚钱效应不佳的时候,那些业绩堪忧的产品沦为“迷你基”的风险进一步提升,步入清盘“预备役”可能只是时间问题。

Wind数据显示,截至今年二季度末,在全市场已有数据的10912只基金产品中,基金规模低于5000万元清盘“红线”的基金产品有1045只产品(仅计算初始基金,不同份额合并计算),占比近一成。若把标准放宽至1亿元以下,这一数字将翻倍(2250只)。

据第一财经统计,在上述挣扎在清盘“红线”的1045只产品中,有超过三分之一的产品是在去年或今年成立的次新基金。例如,成立于2022年10月的泰信汇鑫三个月定开A,该基金首募规模达11.35亿元,而如今规模只有525.5万元。

整体而言,权益类基金是“迷你”基金的“重灾区”,被动指数型基金、偏股混合型基金、灵活配置型基金数量均超过200只,三者合计达635只,占“迷你”基金总量的六成有余。

“业绩问题是基金清盘的根本原因所在。”华东一位基金投研人士对第一财经表示,今年市场震荡,基金产品收益率较低,投资者体验不好而导致赎回量增加,触及清盘线的产品数量也在增加。不过基金清盘的背后,实则是公募市场竞争加剧。

他进一步指出,行业竞争变得空前激烈,缺乏长期业绩和特色的产品自然容易边缘化。加上监管审批提速导致基金产品供给大幅增加,对于高度标准化的产品来说,基金越多意味着未来同质化竞争加剧,市场优胜劣汰是必然的。

此外,基金公司“主动为之”也是基金加速清盘的另一方面原因。“各家都有迷你基金,数量较多的自然清盘数量也会增加。”一位不愿透露姓名的公募人士与第一财经交流时表示,监管也在不断推动各家公司加快处理那些长时间“小微”的基金产品,解决公募基金行业量与质不平衡的问题。

记者统计数据也发现,在今年清盘基金数量较多的公司中,有不少大型基金管理人。例如,海富通基金是年内清盘数量最多的基金公司,已有10只产品被清盘;博时基金、申万菱信基金、中银基金则分别有9只。

从“迷你”基金角度而言,上述1045只“迷你”基金分属144家基金公司,有13家基金公司旗下“迷你”基金数量超过15只,也同样不乏千亿规模的大型基金管理人。其中,华夏基金最多,有41只;国泰基金、华宝基金、博时基金、嘉实基金、民生加银基金等公司的数量则超20只(含)。

另一方面,也有部分基金公司今年并未出现清盘现象。其中一位大型基金公司人士对第一财经表示,相较于部分公司的“基海战术”,他们对于新产品的发布比较谨慎,基金相对较少,会更加重视存量基金的管理。

“市场真的需要这么多产品吗?”在他看来,基金市场快速扩容,同质化问题凸显,部分次新基金快速被市场淘汰,也说明基金公司在发布产品时应更加谨慎,比起“重发”,应该更“重管”。“与其浪费资源盲目发新,我们还是更愿意把资源集中投入到已有的产品中,专心把存量基金做好。”他说。

社论:降低生育养育决策成本,孕育人口高质量发展场景

以人口高质量发展支撑中国式现代化,诠释了中国式现代化的一个打开方式,那就是以自由看待发展。人口高质量被确定为中国式现代化的支撑。最新召开的二十届中央财经委员会第一次会议,明确提出以人口高质量发展支撑中国式现代化,并强调要建立健全生育支持政策体系,并推动建设生育友好型社会等。0000集成电路产业往哪儿走?这场上海峰会划出重点

“整个汽车产业链国产化的进程还是任重而道远的,因为汽车芯片公司在芯片业里占比较低,但是增长很快,这是从0到1的过程。所以,未来的增长率是非常可观的。”生成式人工智能、新能源汽车的快速发展,对上游芯片提出了更高的需求。在10月13日开幕的为期两天的张江高科•芯谋研究(第九届)集成电路产业领袖峰会上,多位集成电路企业代表谈了产业链的发展重点。锤子财富2023-10-15 21:29:350000北京航空航天大学原党委常委、副校长张广严重违纪违法被“双开”

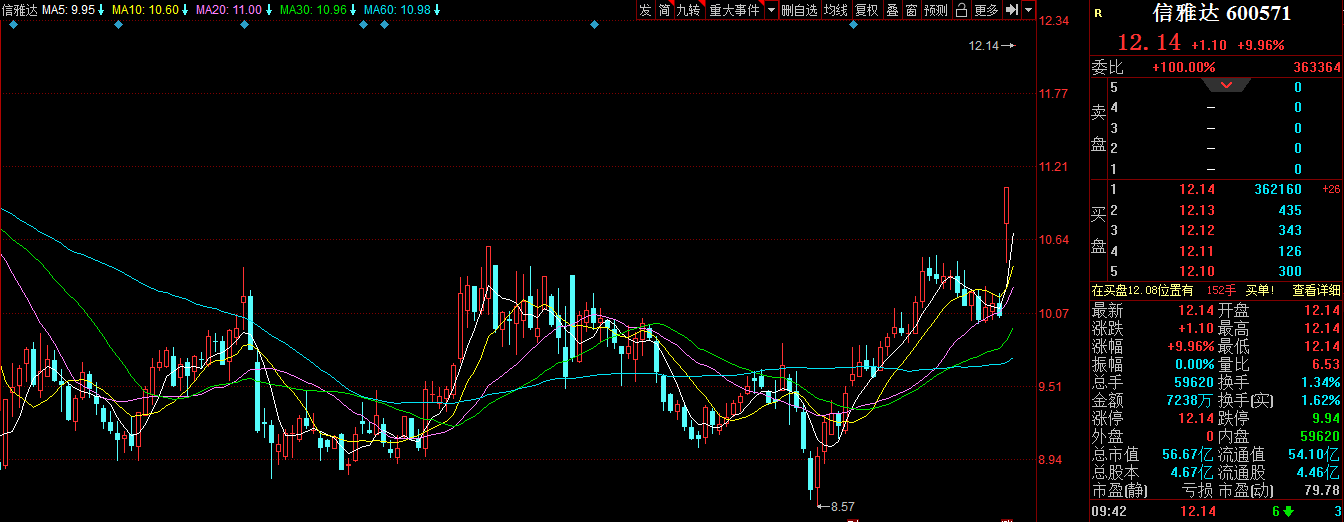

廉洁底线失守,长期违规拥有非上市公司股份,安排他人支付应由本人支付的费用。经中共中央批准,中央纪委国家监委对北京航空航天大学原党委常委、副校长张广严重违纪违法问题进行了立案审查调查。0000信雅达收获2连板 实控人之女AI创业公司已融资5500万美元

信雅达发布澄清公告称,Pika开发团队创始人之一郭文景系公司实际控制人郭华强女儿。除上述关系外,公司与Pika无其他关系。12月1日,信雅达开盘涨停,截至发稿,股价报12.14元。该股已收获2连板。信雅达未投资Pika,也未与Pika有任何业务往来锤子财富2023-12-01 10:26:480000在美获批上市,上海这个创新药“出海”开出处方

这是上海首个在美国获批上市的小分子抗肿瘤原创新药。将生物医药作为三大产业之一的上海,迎来首个在海外开出处方的上海原创新药。第一财经15日从呋喹替尼"出海"上市发布会上获悉,继和黄医药原创抗癌新药呋喹替尼于11月8日(当地时间)获美国FDA批准用于治疗经治转移性结直肠癌后,呋喹替尼在美国的首张处方已于11月10日(当地时间)开出,成为首个在海外开出处方的上海原创新药。锤子财富2023-11-15 22:39:050000