沪市央企三年发展画像:上市42家,科创债融资超千亿元

在上交所《央企综合服务三年行动计划》阶段性收官之际,沪市央企使用股、债、REITs等各项融资工具的情况如何?

股票市场方面,2020年以来,共有10家央企成功在沪市主板IPO上市,募集资金2081.37亿元;科创板开板以来,央企上市公司已达32家,累计募集资金827.82亿元,总市值合计超5500亿元。其中,仅2022年,新增16家央企申报科创板,航天科技(神州软件)、中国船舶(中船特气)、中国煤科(天玛智控)等7家央企集团实现了科创板申报零突破。

同时,央企通过债券、公募REITs等方式融资。2022年以来,上交所累计支持中央企业及其子公司发行科创债1025亿元,不少央企通过科创债发行投向各种前沿的科创领域。公募REITs方面,上交所市场共有4单央企项目完成发行,融资规模232亿元。

对于下一步,上交所表示,将按照新一轮《央企综合服务三年行动计划(2022-2025)》,健全服务央企的体制机制,加大规划布局力度,做深做实央企综合服务。

科创板央企阵营在加速形成

2020年6月中央深改委审议通过《国企改革三年行动方案(2020-2022年)》后,上交所对标国家战略,制定了《上海证券交易所央企综合服务三年行动计划》(下称《三年行动计划》)。

据上交所介绍,《三年行动计划》实施以来,上交所建立并完善央企综合服务工作机制,扎实推进央企综合服务各项举措落实落地,充分发挥沪市主板、科创板、债券、REITs以及基金与衍生品的市场优势,不断提升资本市场服务央企高质量发展质效。

股票市场方面,2020年以来至2023年7月25日,共有19家央企背景公司申报沪市主板。同期,共有10家央企在沪市主板IPO上市,首发募集资金累计超2000亿元,占同期沪市主板IPO融资额的近五成。其中,中国移动、中国电信、京沪高铁首发募集资金分别为520亿元、479亿元和307亿元。

2023年2月17日,全面注册制落地,主板突出大盘蓝筹特色,重点支持业务模式成熟、经营业绩稳定、规模较大、具有行业代表性的优质企业。在制度规则发布后,中信金属、华电新能等11家沪市主板央企在审企业陆续平移至上交所审核。

近年来,科创板央企阵营也在加速形成。截至2023年7月24日,科创板央企上市公司已达32家,累计募集资金827.82亿元,平均募资金额约26亿元;总市值合计超5500亿元。其中,仅2022年,新增16家央企申报科创板,航天科技(神州软件)、中国船舶(中船特气)、中国煤科(天玛智控)等7家央企集团实现了科创板申报零突破。

近3年来,科创板央企子公司上市家数不断增加,央企登陆科创板的资本路径也日益清晰。其中,以华润集团、中国中车等为代表的26家央企集团实现了科创板上市公司的零突破。以中国电科、航空工业、中国电子、中国航发为代表的军工央企,已率先完成多家子公司的科创板布局和上市。其中,中国电科旗下已有国博电子、萤石网络、莱斯信息3家子公司登陆科创板,为中国电科集团和相关子企业面向国家重大战略需求和关键核心技术攻关发挥上市公司作用、持续提升科技创新水平提供了有力支撑。

2022年度,32家科创板上市央企营收合计1632.34亿元,同比增长25%,净利润达到188.66亿元,同比增长31%。32家已上市央企累计研发投入117.43亿元,同比增长19.52%。

从行业分布来看,科创板央企上市公司主要集中在新一代信息技术、高端装备制造和新材料领域,此外,在节能环保等领域亦有以长远锂科为代表的央企实现布局。

有业内人士称,科创板通过更为多元包容的发行上市条件、更具创新适应性的股权激励安排、更加市场化的发行定价机制,逐步解决央企普遍面临的同业竞争、关联交易、科研单位改制上市障碍等问题,充分募集研发生产所需资金,为企业理顺体制机制,引入源头活水,反哺科技创新,激发创新动能起到了举足轻重的作用。

沪市央企发行科创债超千亿元

除了股票市场融资之外,央企还利用债券、公募REITs等方式融资。

2022年11月,中国证监会、国务院国资委发布《关于支持中央企业发行科技创新公司债券的通知》,这是证监会、国务院国资委积极推动构建科技创新企业全生命周期债券融资支持体系的重要一环,旨在进一步健全资本市场服务科技创新的支持机制,发挥中央企业科技创新的引领示范作用,促进科技、资本和产业高水平循环。

2022年以来,上交所累计发行科创债约1986亿元,中长期科创债市场发行份额占比全市场最高。其中,累计支持中央企业及其子公司发行科创债1025亿元,不少央企通过科创债发行投向各种前沿的科创领域。

据记者了解,不少前期观望的企业“摩拳擦掌”,准备利用好上交所科创债这一“利器”,加大科创投入,加快推动新技术产业化、规模化应用。

值得关注的是,不少科创债实为“双贴标”债券,还将专项用于碳中和、低碳转型挂钩、数字经济、“一带一路”等。

2015年至今,有72家央企集团或其下属重点企业曾在上交所发行公司债券,累计发行规模超3万亿元。

另外,资产证券化也成为央企依托资本市场进行资产盘活的一种金融手段。2015年以来,央企累计在上交所发行资产支持证券近1.5万亿元,上交所已成为国内央企证券化融资的主渠道和主战场。

公募REITs方面,截至目前,上交所市场共有4单央企项目完成发行,融资规模232亿元,项目涵盖收费公路、保障性租赁住房、清洁能源三大主流基础设施类型,覆盖长江经济带、长江三角洲、中西部等重点区域。

4单项目分别为中交REIT(508018)、中铁建REIT(508008)、华润有巢REIT(508077)和国电投新能源REIT(508028)。其中,中交REIT于2022年4月28日在上交所上市,募集金额93.99亿元,成为央企首单高速公路基础设施REITs。

下一步,上交所将认真贯彻落实党的二十大“健全资本市场功能,提高直接融资比重”要求,按照中国证监会“进一步推进REITs常态化发行十二条”工作部署,进一步做好REITs市场组织培育、机制制度建设、基础资产拓展、项目常态化发行、扩募等各项工作,推动REITs市场继续向纵深发展,更好服务实体经济高质量发展与稳增长大局。

每天平均新增首店2.8家,上海打造“全球新品首发地”

上海再为首店经济加码,推出了政策措施2.0版本。2018年5月至2023年12月,共有超过4500个国际国内品牌在上海举办首发活动,引进了首店5840家,相当于日均2.8家,亚洲级别以上首店超过80家,数量和质量稳居全国首位。0000一财社论:最有效的风险缓释是与市场同频共振

不纠缠于沉没成本的得失,让风险价格真正自由表达市场预期,一切向前看,一切为了新生,是当前经济社会的至善目标。风险资产的重构重组正进入有序调整阶段。最近央行发布了最新金融数据,11月新增人民币贷款5800亿元,较2023年同期的1.09万亿元接近腰斩,11月社融增量为2.34万亿元,上年同期为2.46万亿元。00002024年是AI PC元年 显示面板机会在高刷、OLED屏

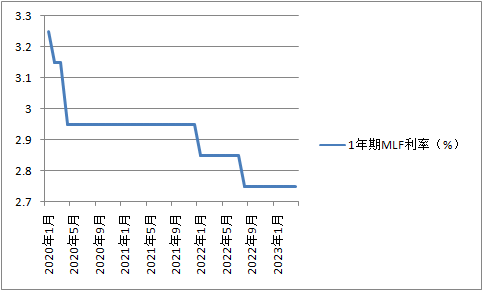

预计2024年AIPC的出货量将达到1300万台,在PC中的渗透率达7%,下周举行的CES2024上初代AIPC及相关芯片和屏幕将亮相。锤子财富2024-01-05 18:24:170000经济数据转弱降息猜测重现,业内称可能性小

有一部分观点认为降息的概率微乎其微,因为目前大背景仍是复苏。过去两周集中公布了4月的关键经济数据,制造业PMI、外贸数据、信贷数据多数大幅不及预期,市场对于降息的预期再次被点燃。外媒更是预计中国央行近两年来将首次降息,下调1年期中期借贷便利(MLF)利率10个基点(BP)至2.65%。锤子财富2023-05-14 21:13:110000