什么是优秀的投资策略?

股市是个游戏,游戏的唯一获胜方法,就是让账户初始数字变大。同时它还会产生一个数字变大的阶段性排名。玩这个游戏的精髓在于,努力让数字持续变大,占据一个排名靠前的位置。

很多游戏,都有专属该游戏的不同玩法,这些玩法大多是众多玩家在多次实践中得出的经验之谈。比如古书上的兵法,象棋、围棋里的谱招。

既然股市也是一个游戏,那么现实中是否存在类似古谱、古兵法的股市策略(操作秘籍),能大大提高游戏胜率和赔率呢?

我们一起来探索一下。

(一)策略的基本原则

作为股市游戏的玩家,我们的游戏任务落实到每一笔交易,就是尽可能让卖价高于买价,而且越高越好。所有的策略都必须符合这个基本原则。

在这里,也许有人会问,股市的真正意义不是“挖掘好的企业,陪它一起成长”吗,不是“享受优秀企业带来的溢价”吗,不是“做时间的朋友”吗。

正如我们在《股市的本质1——选美游戏理论》和《股市的本质2——中间商理论》讲的那样,我们进入股市不是来选美的,而是来当中间商的。

股市是个名利场,每个人进来都只有一个目的,就是赚钱。所有鼓吹玩长线的、玩价投的、拥抱优秀企业的、做时间的朋友的,都是自欺欺人。因为他们内心还是希望价格会不断提高然后卖掉,否则永远不卖就是收藏了。

真正的收藏家是不介意价格的,价格跌了那都是“别人不识货”,“别人是一群傻子”。就像房子确实是买来住的人一样,才会无惧价格涨跌。

所以,你在股市里所有的关注点,所有的动作,都是为了赚钱。都是为了让买和卖的差价为正,并且越大越好。股市的所有策略都是为了这个目标服务。

(二)优秀策略必须具备的性质

游戏嘛,总是有输有赢。不是说只要按古兵法打仗就能胜利、只要按谱招走就能赢棋,它更多是一种对局面推演的辅助、对决策思维的指导。同样地,股市的策略更多是一种分析与决策的思维框架,它不能保证让你赚钱,但至少让你在交易面前,拥有赚钱优势。

一个策略之所以称为策略,必定是能为交易者获得赚钱优势的。凡是不能证实拥有赚钱优势的策略,都是伪策略,都不能叫做真正的、优秀的策略。

(1)策略具有概率性,不存在百分百的准确率,但一定具备长期概率优势。股市具有非常高的复杂性和不确定性,再强大的策略,也不能保证每次交易都能赚钱。但是,长期执行该策略,是能满足期望收益为正的。

(2)不同的策略往往都有其条件性、限制性。具体某个策略不可能会适用于所有的行情、所有的标的,甚至还有资金容量等限制。甚至在某些阶段,一个有效的好策略还能连续亏钱。“橘生淮南则为橘,生于淮北则为枳”,在合适的行情、合适的标的执行合适的策略,才是股市策略正确应用之道。

(3)策略在其适合的交易环境下,具有稳定性和有效性。策略之所以为策略,肯定是在某个交易环境中对投资者决策是有用的,是能赚钱的,而且不会轻易失效的。也许它不适合所有行情,但过去的某个行情里该策略有效,则未来的相似行情该策略依然有效。

(4)优秀策略具有全面性,必须全面考虑所有交易环节和交易因素。好的策略不应该是片面的、僵化的,而应该灵活地综合考虑所有的交易细节,比如选股、择时、仓位管理的搭配,基本面、技术面、情绪面的结合,大盘、板块、个股的联动和异动,赚钱效应的强度、覆盖度、持续性等等。

举个例子,简单的均线策略 “高于5日线买,低于5日线卖”。不谈标的、不谈行情、不谈逻辑、不谈仓位、不谈交易频率,甚至不谈变化。比如买入后发现一个更好的机会要不要换;又比如遇到震荡行情,如何避免频繁开平仓、反复止损的问题。所以该策略空泛而空洞,绝对不能算是好策略。

(5)优秀策略具有明确性,必须对具体的交易有明确指向。买什么、买多少、什么时候买、什么时候卖,策略都应该明确告知交易者,让交易者了然于心。而不是笼统的、含糊的、高深莫测的、令人百思不得其解、摸不着头脑的。比如之前横行A股的缠论,虽然确有可取之处,但实在太过晦涩难懂。

又比如过气的短线口号“买在分歧,卖在一致”,不仅让人迷惑,还错漏百出。且不说分歧和一致没有明确定义,这句话本身就是个错误,“买在分歧,容易死在分歧;卖在一致,容易错过一致”。

(6)策略的构成要素必须多样、互相独立,且可预估、可测算和可控。策略要实现全面性,其构成要素的挑选必定是非常严谨而科学的,最好彼此相互独立,却又基本包含大部分的交易因素和交易环节。同时,还要做到要素的逻辑可预估、数据可测算、事态发展可控。

这个可能不好理解,举个例子,假设现在有三个独立的交易系统,比如基本面系统、技术面系统、情绪面(比价关系)系统。每个交易系统都能挖掘到专属于该系统的交易机会。假如当下有个标的,同时满足这三个系统的开仓条件,那现实里你就可以下单了。同时,三个系统,各有各的逻辑评估机制、数据测算、监测可控机制,可以清晰地识别开仓条件、平仓条件。

(三)优秀策略要考虑的特征维度

有时候,策略很简单,如上文讲过的均线策略。但是,简单的策略,很可能不是优秀策略,因为它太过简单,难以适应复杂多变的行情。

优秀策略往往对交易因素、交易环节有着全方面的考量,其涉及的维度也会比较多,策略也会比较复杂。所以,优秀策略大概率是一种复杂策略,要考虑较多维度。

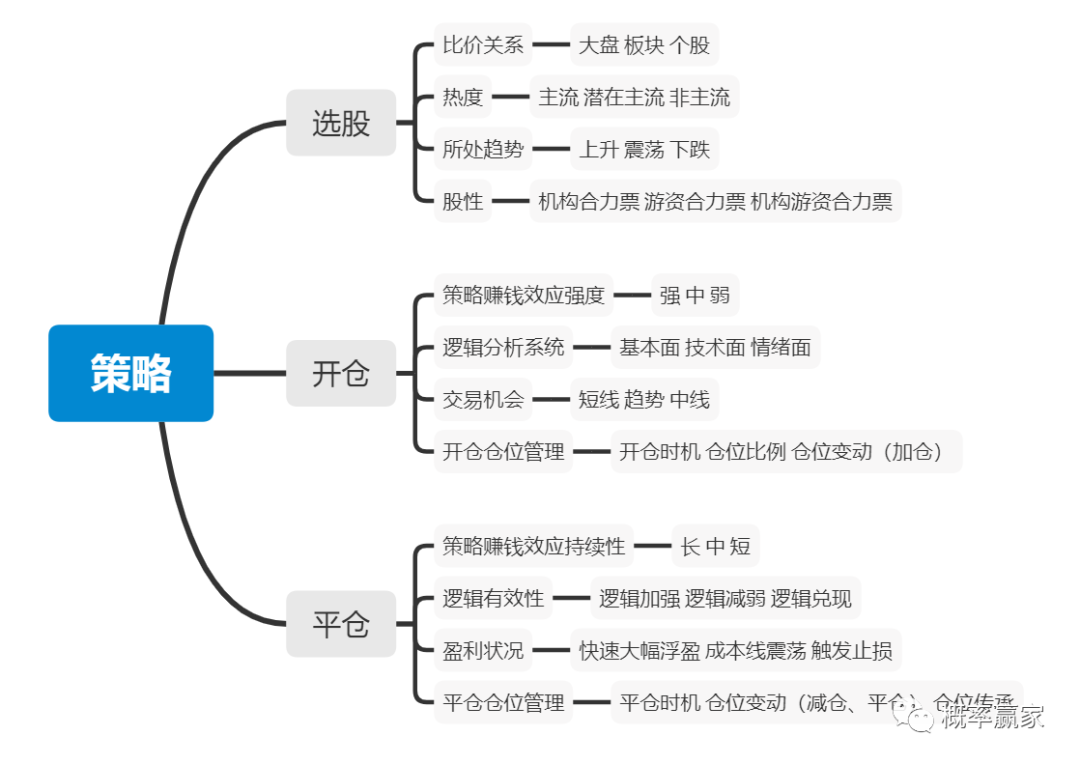

每次交易都涉及到“选、买、卖”三个阶段,我们按策略的决策顺序、时间先后来划分,依次讲述策略在每个阶段分别要考量的维度。这里特指A股市场。

1、选股

比价关系:大盘、板块、个股的比价关系。个股的走势和大盘、板块的走势是有一定相关性的,学术上称之为贝塔,而个股与大盘、板块的(正)偏离值称之为阿尔法。研究个体的个体,必定离不开其所在群体的共性。如果一个策略脱离(完全不考虑)比价关系,除非是毫秒级套利类型的特殊交易领域,否则其有效性就非常值得怀疑。

热度:主流,潜在主流,非主流。所谓热度,一指关注度、辨识度(风口),二指成交量。全球股市都一样,成交量、关注度集中在小部分股票里,马太效应二八定律在股市里也适用。大部分股票落寞沉寂默默无闻,甚至会沦落成港股的仙股一样价格长期低迷且没人买卖。主流板块肯定是最多机会的,赚钱效应也最高,其次是有机会成为或者轮动为主流板块的潜在主流。很多策略会聚焦于当前主流板块(风口)上,也有部分策略将机会押注在潜在主流板块。

所在趋势:上涨,震荡,下跌。价格的涨跌运动,代表着当前市场对标的赚钱效应的反应。标的所处的趋势状态,和赚钱效应有着很大的相关性。不仅要分析个股,还要分析大盘、板块当前处于什么样的趋势状态。

股性:机构合力票,游资合力票,机构游资合力票。股性其实包含的意义还有很多,这里特指标的的主要买家类型,俗称主力。世界是参差的,个股流通股的筹码持有者,有人会持有很多,有人只持有很少。根据这些人的风格和筹码多寡,可以分为机构、游资、散户;根据这些人的比例,个股可以分为合力票、单一力量票(庄股)、散力票(形成不了合力,一盘散沙)。先判断,标的最好是合力票,即大部分玩家或几个头部大玩家集体意志坚定(看多),如不是直接弃掉。后判断,头部大玩家是什么风格,盘子(市值)大不大,可以分为机构合力、游资合力、机构游资同时合力。

综上所述,优秀策略在选股层面,首先要考虑大盘、板块、个股的比价关系,然后把标的按热度、所处趋势、股性分类。比如,今年5月份的比亚迪,从潜在主流转变为主流,主流板块主流个股;所处趋势从震荡转为上涨;股性是机构合力票。

比价关系是一种选股思维,从比价关系上综合考虑个股标的,判断其在热度、所处趋势、股性方面分别属于哪个具体类型。而个股的热度、所处趋势、股性都是可以变化的,得根据当时的行情、具体问题具体分析。

2、开仓

策略赚钱效应强度:强、中、弱。根据性质二和性质三,优秀策略在其适合的交易环境中,具备稳定而有效的赚钱效应。当前行情下,赚钱效应更强的策略,更值得关注。而且,该策略下赚钱效应更强的标的,更值得开仓。

逻辑分析系统:基本面、技术面、情绪面。这就是前文所说的三个独立的交易系统。所谓逻辑,就是支持股价上涨的理由。理由越强、越多,则逻辑越强、越多。三个系统,分别从三个方面分析,当前是否有支持股价上涨的理由。假如有标的同时满足这三个系统的开仓条件,那现实里就可以下单了。

交易机会:短线,趋势,中线。开仓之前,还必须想好这是个什么样的交易机会,这一般由策略本身决定。至于长线,我们不考虑,即使是价投,一般也是按季度、最多按年度布局,一般不超过一年。因为时间越长,不可控因素越多,行情变化越大;没有什么标的是一直有赚钱效应的,大多10年10倍/100倍票都是20%的时间产生80%的涨幅,既然阶段性有强赚钱效应,那就阶段性地持有咯;而且长线即使盈利,平摊下来的年化收益也不一定高,即使比较高,大概率也是非常好的运气。

开仓仓位管理:开仓时机,仓位比例,仓位变动(加仓)。开仓时机,即出现该策略下要求的买点。仓位比例,这次机会这个策略应该配置多少的仓位。仓位变动,当下是否要加仓,每一次的加仓,都是独立的买点即新的买点出现,只不过恰好是同一个标的。

综上所述,在当前环境下选好了策略,在该策略下基本面、技术面、情绪面三个系统都满足开仓条件,然后就确定交易机会是短线/趋势/中线,最后进行仓位管理,如何时开仓、配置多少仓位、是否加仓。这就形成了开仓的全部过程。

3、平仓

策略赚钱效应持续性:长,中,短。在持仓一段时间后,观察该策略是否仍然保持赚钱效应。赚钱效应的持续性,在根本上决定了标的仓位的持续性。如果该策略仍保持强赚钱效应,但持仓标的赚钱效应减弱,可以考虑换到该策略下赚钱效应更强的标的。如果该策略赚钱效应减弱,则可以考虑逐步平仓了。

逻辑有效性:逻辑加强,逻辑减弱,逻辑兑现。逻辑,就是支持股价上涨的理由。理由变弱了、变少了,就是逐步减仓的信号。理由完全兑现、完全消失,需要立刻果断清掉该标的仓位。

盈利状况:快速大幅浮盈,成本线震荡,触发止损。策略赚钱效应越强,个股逻辑越强,股价越应该快速大幅上涨。如果股价在第一时间没有快速大幅上涨,则需要考虑哪个环节出了问题。

平仓仓位管理:平仓时机,仓位变动(减仓、平仓),仓位传承。平仓时机如何选择,是根据逻辑还是根据盈利情况。快速大幅浮盈时是否减仓造利润垫、是否进行移动止盈、是否破均线止盈或者日内跳水破分时黄线止盈等等;成本线震荡时是否进行时间止损;严格止损位如何设置,是根据技术形态设置还是根据浮亏点位设置等等。仓位传承则是指,平掉的仓位是留着现金买逆回购,还是考虑换成其他标的。从仓位传承的角度思考持仓,能更多地考虑资金的时间成本、以及平仓后的替代标的,心态上更加理性,不沉湎于过去的持仓表现。

综上所述,平仓的主要任务是持续跟踪,无论是策略赚钱效应、个股逻辑,还是持仓盈利状况、平仓仓位传承,不管发生怎样的变化,都早已在策略中做好了预案。出现什么样的变化,就做出什么样的对策。对比选股和开仓,平仓反而是比较轻松的,关键是要保证心态的平稳、对变化的及时关注和反应。

(四)优秀策略通常不会简单,但可以尽量简洁、客观

看完上一节,也许你会疑惑,优秀策略都这么复杂的吗,是不是策略越复杂越好?策略这么复杂,会不会影响交易的决策效率?

现在我们来回答这两个问题。

第一,优秀策略大概率是复杂策略,但是,复杂策略并不意味着就是优秀策略。

(1)复杂策略涉及维度多,需要考量的东西也会多,也就更容易出错。这就要求维度虽多,但考量过程要尽可能清晰、简单、高效,交易者可以迅速做出判断。

(2)复杂策略很可能会夹杂“主观因素”。如果考量中的“主观成分”较大,交易结果与“客观最优解”的偏差也可能越大,距离“客观目标”也可能越远。这就要求考虑的因素尽量客观明了,尽量减少主观判断。

所以,优秀策略只是考虑得全面、考虑的维度多,但绝不是为了复杂而复杂。优秀策略必须服从奥卡姆剃刀原理,“如无必要,勿增实体”。

第二,优秀策略虽然复杂,但不会影响决策效率,甚至能提升决策效率。

(1)优秀策略要考虑的维度,大多数是纵向的。选股层面给个股分类;开仓层面判断策略是否适合行情、判断交易机会是短线/趋势/中线、开仓仓位管理;平仓层面判断策略是否还适合行情、判断逻辑是否变化、根据盈利状况和逻辑变化进行平仓仓位管理。这些都是纵向的,一个链条顺下来的,优秀策略考虑得全面,只会让判断更清晰、操作更明确,是会提升决策效率的。

(2)优秀策略要考虑的横向维度,比较少。一般是在开仓层面的个股逻辑分析上。如果基本面、技术面、情绪面给出的信号,有的是“看多”、有的是“看空”,交易决策可能会乱。这就要求,交易者要有耐心,尽可能在全部因素都“看多”时才开仓,这样就不会影响策略有效性。但是,策略下交易机会的出现频率不能太低,要是太久不出现机会,资金闲置成本会很高,这时候可以选择别的策略。

所以,不用担心优秀策略会影响交易决策效率,它只会提高决策效率和决策正确性。

(五)优秀交易员的使命,是找到当下最适合的优秀策略

综上所述,优秀策略的使命,就是在各种不确定性因素的特定状态组合(适合该策略的行情)下,尽可能简洁高效(迅速判断)、客观理性(减少主观因素)地做出交易决策,并发挥出较强的赚钱效应。

而优秀交易员的使命,就是在各种不确定性因素的当前状态组合(不同的行情)下,找到并执行赚钱效应最强的策略。

接下来的文章,我们将详细介绍几种常见而又高效的策略类型。敬请期待!

日日利滚利,就有高收益?丨复利真相

简七理财理财科普小能手复利的神话,不是这么用的。最近有小伙伴提出一个很有意思的想法:假如,我投资100万到货币基金中,拿到的收益转天又可以继续计息,就这样利滚利一直滚动下去,那一年之后攒下的收益可不得了呢!哇,这个想法太妙了,有木有一种滚雪球的感觉?但每天利滚利就真能拿到高收益吗?我们来做个计算: 简七读财2023-07-30 09:32:140000

简七读财2023-07-30 09:32:140000专注力,精力管理,拖延,优先级?一招解决四大问题

最近有位小伙伴私信我说,自己的工作效率很差,经常是忙东忙西,忙了一天,到下班的时候还是一件事都没有完成,所以想改变一下自己的工作状态,提高一下工作效率。锤子财富2023-07-28 04:19:100000【金融】什么是期货?每个人都应该要了解

金融小知识第58期:期货|||#科普新知计划#科普红人打造计划#金融知识#金融#财经知识#期货#期货交易#期货策略#财经锤子财富2023-07-27 18:00:070000提高阅读效果的实用方法——SQ3R阅读法

之前给大家介绍过一些快速阅读的方法,有小伙伴就反映了,速度是上来了,但效果却不怎么样,书看完就完了,没有任何印象,过几天再拿起这本书来就感觉从来没有看过一样。有什么样的阅读方法能够在读完这本书以后有所收获,并且记住其中的知识点呢,今天就带大家来了解一下,SQ3R阅读方法。 蚂蚁说成长2023-07-31 12:17:240000

蚂蚁说成长2023-07-31 12:17:240000新规之下,网络小贷公司向何处去

2020年11月2日,中国银保监会、中国人民银行共同发布了《网络小额贷款业务管理暂行办法(征求意见稿)》(以下简称《办法》),叫停了网络小贷的跨区业务、要求和流量平台注册地统一、明确了联合贷款出资比例、明确了100万的单户贷款余额上限、限制了控股网络小贷公司的数量、提升了资本金的要求。请看下文详细解读。跨区业务将被叫停锤子财富2020-11-09 19:49:320000