银保监会点名通报工行等机构:违规抬升小微融资成本

来自: 新浪财经

11月21日消息,国务院办公厅督查室、中国银保监会办公厅通报了有关部分银行保险机构、助贷机构违规抬升小微企业综合融资成本的典型问题。

通报称,仍有部分银行保险机构、助贷机构对监管规定有令不行、有禁不止,在贷款中违规收取应减免费用,强制捆绑销售,收取高额服务费和代理手续费,抬升了综合融资成本,削弱了小微企业获得感。

通报涉及的机构包括工商银行、民生银行、平安集团旗下的平安普惠、兴业银行等。

具体来看,通报指出,工商银行部分分支机构违规向小微企业收取贷款承诺费、投融资顾问费等“两禁两限”费用。经查,2017年1月至2019年10月,工商银行江西分行、河北分行、河南分行、上海分行、江苏分行、四川分行、广西分行、辽宁分行、山东分行等9家分行违规向20户小微企业收取贷款承诺费、投融资顾问费等“两禁两限”费用2284.87万元。

民生银行总行集团金融部和部分分支机构违规向小微企业收取贷款承诺费、银行承兑汇票敞口管理费、法人账户透支业务承诺费等“两禁两限”费用。经查,2016年9月至2019年11月,民生银行违规向小微企业收取“两禁两限”费用4369.53万元。其中,民生银行北京分行、上海分行、哈尔滨分行违规收取贷款承诺费,涉及3户、4笔,金额合计1372.48万元;民生银行总行集团金融部和民生银行福州分行、苏州分行、深圳分行、石家庄分行、广州分行、成都分行、厦门分行、大连分行、太原分行、北京分行、泉州分行、重庆分行、济南分行、长沙分行、武汉分行、郑州分行、青岛分行等17家分行违规收取银行承兑汇票敞口管理费,涉及180户、1975笔,金额合计2905.35万元;民生银行总行集团金融部和民生银行上海分行、杭州分行、南昌分行、泉州分行、郑州分行等5家分行违规收取法人账户透支业务承诺费,涉及8户、10笔,金额合计91.70万元。

同时,民生银行在已有抵押的前提下向客户销售保险费率较高的人身意外险,提取高额代理手续费。经查,2016年9月至2019年11月,民生银行共有10.19万笔小微企业个人经营性贷款(担保方式为抵押)的客户购买了该行代销的借款人意外伤害保险,67%的借款人意外伤害保险保费金额/贷款金额不低于0.40%。该行与绝大多数保险公司通过总对总合作协议,约定代理手续费率为保费的50%—80%。例如,民生银行杭州分行2016年9月至2019年11月期间2684笔个体工商户及小微企业主贷款的客户购买了光大永明人寿保险公司的借款人意外伤害保险,客户向光大永明人寿保险公司支付保费1847.24万元,光大永明人寿保险公司向民生银行杭州分行支付代理手续费1477.79万元,代理手续费占保费的80.02%。抽查部分保单显示,相关保险费率为0.39%—0.5%,是一般人身意外险的数倍。

平安保险(集团)下属平安普惠与兴业银行合作发放小微企业普惠型贷款,强制捆绑销售保险,收取高额服务费,推高综合融资成本。经查,中国平安保险(集团)股份有限公司下属平安普惠融资担保有限公司在与兴业银行合作开展普惠型贷款业务时,强制捆绑销售中国平安财产保险股份有限公司借款保证保险,未提供其他增信方式或其他保险公司产品供客户选择,侵害了消费者的自主选择权和公平交易权。兴业银行依赖第三方合作渠道获客,忽略对合作方收费情况及综合融资成本的评估。兴业银行提供全部贷款资金,贷款年利率为6.32%—7.6%;中国平安财产保险股份有限公司承担99%贷款金额的履约保证责任,名义月保费率为0.12%;平安普惠融资担保有限公司负责获客和不良贷款催收,以及承担1%贷款金额的连带担保,名义月担保费率为0.33%,名义月服务费率为0.09%—0.65%。例如,某客户2019年5月贷款本金为382万元,期限3年,贷款利率7.6%,采取等额本息还款方式,兴业银行预计收取贷款利息46.40万元,中国平安财产保险股份有限公司预计收取保险费16.34万元,平安普惠融资担保有限公司预计收取担保费4538元和服务费81.14万元,年化综合融资成本达22.16%。其中,平安普惠融资担保有限公司收取费用占综合融资成本的56.53%。

银保监会表示,从督查检查情况看,有关银行保险机构、助贷机构对国家关于深化小微企业金融服务、降低小微企业综合融资成本的重大决策部署认识不到位、落实不彻底,在政策执行中搞变通、打擦边球,未全面履行社会责任,未真正落实对小微企业服务优惠和减费让利原则,相关问题具有一定的代表性和典型性。

各银行保险机构和助贷机构要引以为戒、举一反三,认真贯彻落实党中央、国务院决策部署,紧紧围绕“六稳”“六保”,大力保护和激发市场主体活力,强化对稳企业的金融支持,积极为企业纾困解难,让中小微企业贷款可获得性明显提高,综合融资成本明显下降;要严格执行银保监会等六部门《关于进一步规范信贷融资收费降低企业融资综合成本的通知》(银保监发〔2020〕18号)有关规定,切实维护贷款企业知情权、自主选择权和公平交易权,不得利用市场优势地位附加不合理条件、强制捆绑销售、转嫁成本、违规收费,变相增加小微企业隐性融资成本;要加强公司治理,落实对分支机构或子公司管理的主体责任,强化对第三方机构合作的管理,全面评估助贷、增信环节的综合融资成本,完善综合经营绩效考核办法,严格内部控制和审计监督,防止内外勾结、联手损害小微企业利益。对无视禁令、顶风违规的,金融监管部门将发现一起、处理一起,绝不姑息。

目前,银保监会正在会同有关方面对督查检查发现的问题依法依规处理。国务院办公厅督查室将密切跟踪相关工作进展,督促推动问题整改到位。

李佳琦方回应被消协点名:已进行退款 会对消费者负责到底

来自:新浪科技11月21日晚间消息,针对中国消费者协会发布的“双11”消费维权舆情分析报告中案例:李佳琦直播间“买完不让换”,李佳琦直播间官方微博回应称,消费者曾在11月6日将问题反映给品牌方和李佳琦直播间,厂商因为当时货品已售完无法换货,进行了退款,直播间一直与品牌方积极协调做好售后。如果对目前的售后解决方案仍有意见,会负责到底。锤子财富2020-11-22 15:42:530000新能源汽车产业规划出炉 划定未来15年发展“关键词”

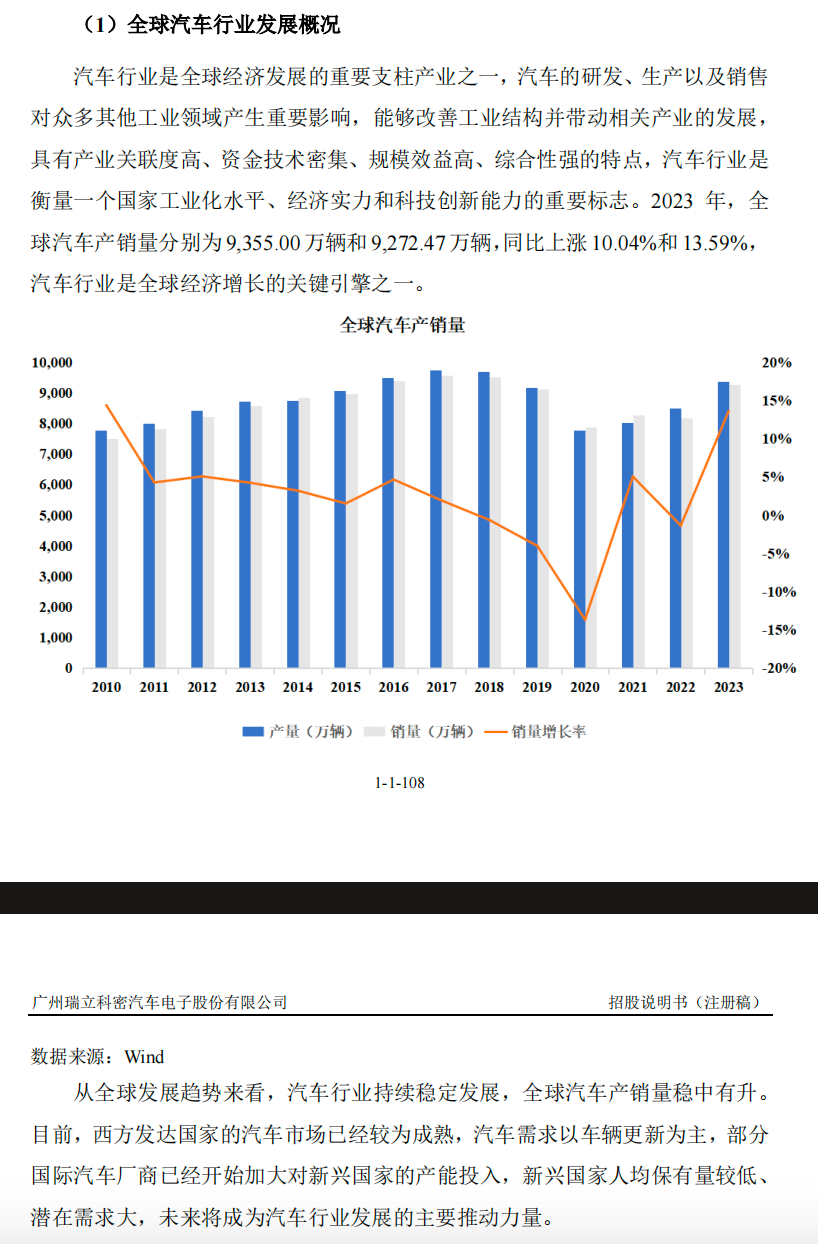

来源:证券时报证券时报记者韩忠楠自10月9日国务院常务会议正式通过《新能源汽车产业发展规划》(2021-2035)后,新能源汽车板块迎来集体上涨,相关个股股价持续走强。业内人士告诉证券时报记者,新能源汽车板块的爆发,与近期新能源汽车市场的销量回暖有关。更为重要的是,产业政策的落地,有效提振了资本方的投资信心,也进一步明确了市场的投资方向。0002微众银行坚守使命 为用户提供高质的普惠金融服务

微众银行作为国内首家民营银行和互联网银行,它借助互联网这个更贴切日常生活的平台,打破了时间和空间的桎梏,将普惠金融带到每个人身边,将自身社会责任感实实在在地落地到使用场景中,在推动自身业务稳健均衡发展的同时,一直践行普惠金融服务实体经济。微众银行微众银行坚守使命为用户提供高质的普惠金融服务锤子财富2020-09-23 17:27:150000北京市养老服务驿站运营方严禁向老年人推销P2P理财等金融产品

来自:金融虎10月20日消息,今日,北京市民政局公布《北京市社区养老服务驿站管理办法(征求意见稿)》公开征求意见,拟于2021年1月1日起施行。金融虎注意到,征求意见稿明确了驿站运营管理的负面清单制度。其中提到,严禁驿站运营方假借介绍保险产品名义,向老年人推销基金、信托、第三方理财、P2P网络借贷、股权投资、债权投资等非保险金融产品,以“保本高收益”引诱老年人出资购买等行为。0002“带押过户”、可提取支付首付款,公积金政策优化影响几何?

优化公积金政策是各城市支持住房消费的重要举措之一。近期,全国多个城市出台公积金贷款“带押过户”、支持“商转公”贷款、允许提取公积金支付首付款等政策,加大公积金对购房者的支持力度。对于购房者来说,这些新变化能够带来多大的支持作用?买卖双方、银行都有哪些风险需要规避?政策执行过程中,还要注意什么问题?出现新变化北京日报2023-04-09 10:10:390004