美国写字楼利用率骤降至42%,机构警告面临“僵尸楼”风险

当地时间11日,波士顿咨询公司(Boston Consulting Group)发布最新报告称,疫情引发的远程办公趋势令美国商业地产陷入螺旋式下降,利用率低、空置率高、财务状况恶化,写字楼面临成为“僵尸楼”的风险。

办公空间需求骤降

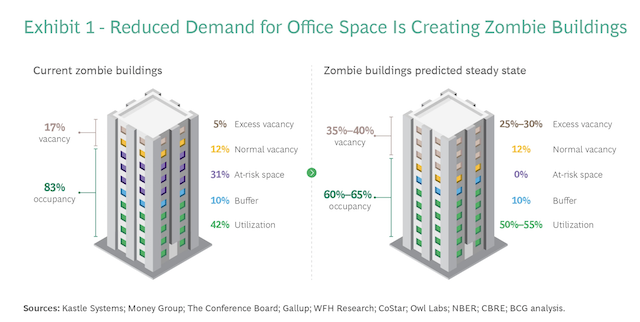

自疫情以来,混合办公已成新常态,工作模式的转变令办公空间需求骤降,据波士顿咨询公司的研究发现,平均而言,美国办公楼空置率由12%升至17%,而利用率则由70%大幅下降至42%。

该机构解释称,许多租户于疫情期间签署了短期租约,以观察工作模式将发生何种变化,再决定如何安排办公空间。该机构数据显示,疫情前,企业租赁写字楼的平均租期为5至10年,然而目前,大多数租约都不满5年,事实上,60%的办公室租约将在未来三年到期,且大批到期租约可能不再续签。

该机构估计,如若上述趋势持续,整体办公空间缩减至目前的60%~65%就能满足未来需求,意味着大约15亿平方英尺(折合大约1.4亿平米)的办公面积可能遭到废弃,这将给办公楼业主带来400亿至600亿美元的收入损失。

业主面临资不抵债风险

波士顿咨询公司表示,对于那些以浮动利率贷款以及需要再融资的企业而言,利率上行将产生巨大影响,令其新增债务成本陡升,不仅如此,办公楼价值也会下降。该机构预计,需求不振叠加融资收紧,未来12至36个月内,写字楼价值将比疫情前锐减大约40%。

如此一来,业主承受巨大财务压力,物业估值下降、新债成本上升,可能导致资不抵债、甚至一波违约潮的出现,在此情形下,贷款机构可能成为办公楼的所有者。雪上加霜的是,科技进步令局面更加复杂化,包括人工智能在内的技术革新将进一步削弱对办公空间的需求。

下一个“雷点”

2020年3月至2022年3月,在长达两年时间里,美联储实施接近零利率的超低利率政策。多位华尔街人士对第一财经记者表示,零利率时期造成诸多经济不平衡之处,随着美联储连续加息十次累计加息500个基点,“雷点”开始逐步暴露,先是区域银行危机,商业地产将紧随其后。

蒙特利尔银行美国利率策略主管林根(Ian Lyngen)对第一财经记者表示: “货币政策正常化的目标之一是让投资者进入风险模式,更具投机性的资产最先受创,随后轮到传统风险资产,最后可能波及避险资产。这就引出一个问题,即下一个压力点在何处,紧缩政策的下一个后果会是什么。商业地产一直是最被频繁提及的风险领域,尤其是在区域银行挤兑风波之后,流动性危机加剧了信贷紧缩程度。”

据天风证券报告,美国银行业是商业地产抵押贷款的主要持有人,截至2022年底,美国商业地产的抵押贷款规模为3.6万亿美元,其中,商业银行所持比例达到65%,商业地产贷款在大型银行和小型银行的贷款组合中的占比分别为13.1%和42.7%。

在发送给第一财经记者的报告中,评级机构惠誉预期,美联储将长期维持更高利率来应对通胀居高不下。由于存款大幅外流、融资成本上升以及经济衰退的不确定性增加,区域银行正收紧信贷,商业地产可能面临更多逆风因素。

超常规手段打压中资手机后,印度的真实意图暴露了

印度要求中资企业加快“印度化”,并最终成为印资企业。在长时间通过各种手法打压中资手机企业后,印度政府终于在近日开出了“最终解决方案”,也让印度政府的真实意图显现了出来。锤子财富2023-06-15 22:32:120000余向荣:2024年中国经济的三场“赛跑”

我们需要赢得前两场比赛才能确保经济处于稳定增长的轨道,可能需要赢得所有三场才能实现中国资产较为持续的重估。疫情防控转段为经济复苏提供了有利条件,但去年的增长之路依然相当波折,社会预期并未明显改善。去年我们经历了近年来最为频繁的经济预测调整,疫后GDP平减指数反而出现了2009年以来首次转负的情况,经济规模与美国的差距也有所拉大。这些都表明经济尚未走出困境。000010月住户存款减少6369亿元,中长期看“存款搬家”现象或将强化

10月份为缴税大月,叠加政府债券集中发行,导致居民和企业存款减少,财政存款多增。10月新增财政存款创历史单月新高。日前,央行发布10月金融数据显示,前十个月人民币存款增加23.13万亿元。其中,10月末,本外币存款余额287.28万亿元,同比增长10.1%。人民币存款余额281.65万亿元,同比增长10.5%,增速比上月末高0.3个百分点,比上年同期低0.3个百分点。0000家电龙头新能源赛道狂奔,如何跨越行业周期“沼泽地”?

光伏和储能已成为家电龙头的新增长引擎,新能源市场“水草丰美”,但也有“沼泽地”,尤其在行业周期波动的时候。锤子财富2023-07-23 16:58:400002财政部:1~10月证券交易印花税同比下降46.4%

1—10月,全国一般公共预算收入184981亿元,同比下降1.3%。其中,全国税收收入150782亿元,同比下降4.5%。11月18日,财政部网站公布2024年10月财政收支情况。一、全国一般公共预算收支情况(一)一般公共预算收入情况。0000