票据转贴现利率超季节性回落后反弹,4月信贷增量能否过万亿?

4月以来,银行票据转贴现利率从3月末高位持续回落,直到近期有所反弹。加上信贷储备项目逐渐消耗,市场对4月信贷预期分歧加剧。

综合一季度金融数据以及部分银行一季报,在信贷投放高增背景下,今年以来商业银行通过票据贴现冲高信贷规模的情况明显转变,多数银行贴现增速放缓。机构普遍分析,当前资金面较为宽松,银行信贷经历一季度高增后节奏放缓,票据利率走低符合4月非季末节点特征。

不过随着储备项目消耗,有机构人士认为银行后续信贷冲量需求会增加,加上票据新规影响,未来票据利率和交易规模波动可能会加大。聚焦4月信贷预期,光大证券金融业首席分析师王一峰认为,4月或将回归“月初回落、月末冲高”的特点,月末冲量力度影响较大。

“结合历史和今年1季度信贷投放放量情况,预计4月信贷投放在8000亿元附近。”光大银行金融市场部宏观研究员周茂华对第一财经记者表示。

票据利率为何超季节性回落?

月末临近,票据转贴现利率开始低位反弹。而在此之前,票据转贴现利率经历了3月末大幅上行,进入4月已经大幅回落。

Wind数据显示,半年期国股银票转贴现利率由上月末的2.6%下行至1.79%,3M期国股银票转贴现利率也一度下行至1.80%。另据光大证券统计,1M期转帖利率仅在本月前10日就下行了196bp。

因为“资金 信贷”的二元属性,票据转帖利率尤其短期限转贴现利率被视为信贷投放的重要先行指标。在信贷投放大超预期的3月,1M票据转贴现利率一度从2.55%月内中枢抬升至4%,票据与同业存单(NCD)利差走扩至160bp,二者均创出2019年以来季末时点新高。

王一峰分析,3月末票据利率大幅冲高主要是在存贷考核、同业对标以及实体信贷需求释放背景下,银行内部信贷额度紧张进而压降票据、腾挪额度导致。进入4月,随着票据转贴现利率持续回落,加上存单利率震荡上行,票据-NCD利差收窄并出现倒挂。

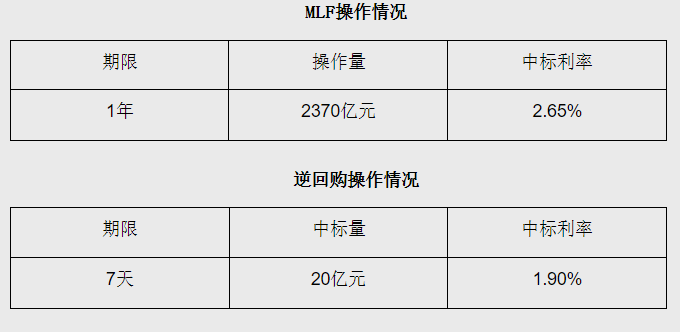

事实上,基于跨季后信贷投放放缓的规律,市场对票据利率季后回落有一定预期。另外,周茂华对记者表示,在央行降准与加大公开市场操作背景下,4月市场流动性保持合理充裕,资金利率维持低位,从而带动票据利率下行。

“由于季初月份信贷额度较为宽松,部分国股大行进场收票,带动其他银行和非银机构买盘入场收票,致使月内票据利率出现大幅回落。”王一峰指出,票据利率这一特点一定程度上也受交易逻辑驱动。记者从华南某城商行票据交易部门人士处也了解到,近期业内收票意愿较强。

方正证券固收首席分析师张伟也指出,相比2020年~2022年4月同期票据利率表现,今年4月下行幅度更大。他分析,信贷投放放缓之外,前期票据相对存单比价处于较高水平,也使得银行票据贴现需求增加,从而带动票据利率超季节性回落。

对比信贷景气度相似的2020年、2021年,王一峰预测,4月1M期转贴现利率中枢大概在2%左右。

月末效应开始显现

随着月末临近,央行在公开市场加量投放维护流动性,短端资金利率在上行后有所回落。而在票据市场,月末效应已经有所显现。自24日以来,6M期国股银票转贴现利率已经回升至1.9%以上,城商行6M期国股银票转贴现利率也从1.94%低位升至2%以上。

相比信贷景气度较高的月份银行压降票据腾挪信贷额度,企业开票量较低、融资需求较弱时,银行会依靠票据贴现冲高信贷规模,票据利率往往因为短期内供需不平衡大幅上行。虽然去年11月票据新规限制了银行通过开票拉存款、通过票据贴现来调节信贷规模等操作空间,但相关指标的预示信号仍在。

以信贷需求低迷的去年为例,各银行的票据贴现业务规模普遍出现大幅增长,票据转贴现利率也因此一度逼近“零利率”。从上市银行披露的年报来看,去年建设银行、农业银行、工商银行、中国银行、交通银行的票据贴现余额增幅均超过50%,其中建行、农行、工行贴现规模均呈翻倍增长,期末余额均突破万亿元;城农商行中,渝农商行、瑞丰银行、重庆银行、常熟银行票据贴现配置增幅也在50%以上。

而到了今年一季度,央行11日发布的金融数据显示,一季度我国人民币贷款增加10.6万亿元,同比多增2.27万亿元创下新高,其中企业短期贷款、中长期贷款分别增加3.17万亿元、6.68万亿元,票据融资减少9803亿元。其中3月份,票据融资减少4687亿元,同比少增7874亿元。

这一变化也体现在一季报中。以已经披露一季报且有据可查的平安银行、招商银行为例,二者今年一季度票据贴现规模分别较上年末增长10%、2%,较2022年同期增速28%、14%明显回落。邮储银行一季报则显示,该行报告期末票据贴现余额为4627.96,较上年末下降了6.5%。

根据去年11月央行、银保监会修订发布《商业汇票承兑、贴现与再贴现管理办法》,自2023年1月1日起,商业汇票最长期限由1年调整至6个月,为中小企业降低账款周期和融资成本。商业银行是票据资产的配置主力,有市场分析指出,商票期限缩短可能会增加票据二级市场的利率波动和交易规模。

周茂华认为,考虑到今年市场流动性保持合理充裕,加上经济稳步回暖,在票据新规适应过程中,小微企业融资需求增加有望带动票据规模适度增长。

4月信贷怎么看?

随着信贷高景气度的一季度结束,市场也开始担心储备项目消耗后,银行信贷增速会放缓至何种程度。从机构预测来看,多数认为4月新增信贷规模会在万亿元以下。

回顾去年4月,人民币贷款在疫情等因素影响下仅增加6454亿元,环比仅为去年3月的1/5左右,同比少增8231亿元。王一峰认为,当前更适合参照过去几年4月份(信贷投放至少在1万亿元以上)数据,来判断今年4月信贷景气度的高低。

纵观2019年~2021年,4月新增信贷规模平均在1.4万亿元左右,相较前一个月普遍下滑50%~60%。

王一峰表示,随着开门红接近尾声、项目储备出现一定程度消耗,3月份以来,股份制银行和城农商行的信贷已经呈现较强的“月末冲量”特点。他分析称,在非开门红时点的月份,“月初回落、月末冲高”属较为常见的特有现象,全月信贷往往要经历“挤水分”和“冲规模”两个阶段,4月初信贷再度出现大幅回落,最终景气度高低依然取决于月末冲量的力度。

张伟预测,4月信贷同比多增量将回落,但考虑到去年基数低仍会同比多增,预计多增2500亿元左右达到9000亿元。周茂华结合历史和今年1季度信贷投放量情况预测,4月信贷投放在8000亿元附近。

光大证券固收首席分析师张旭认为,4月贷款增量较3月(新增人民币贷款3.89万亿元)打折幅度仍不会小,预计仍会“腰斩”。但张旭提示,在单月数据同时受到季节性因素和月度波动影响的情况下,不建议过度关注单月数据,可以重点关注连续3个月新增量之和的同比增速。

本周外盘看点丨 美联储领衔“央行超级周”,5月CPI如何影响降息?

日本央行决定或造成日元巨震。上周国际市场风云变幻,石油输出国及盟友(OPEC)的减产协议效果有限,美国5月非农表现亮眼。市场方面,美股延续涨势,道指周涨0.29%,纳指周涨2.38%,标普500指数周涨1.32%,欧洲三大股指涨跌互现,英国富时100指数周跌0.36%,德国DAX30指数周涨0.32%,法国CAC40指数周涨0.11%。锤子财富2024-06-24 10:23:100000MLF降息“靴子落地”,LPR或非对称下调,对市场影响如何?丨火线解读

机构认为,在6月高频数据的进一步走弱和存款利率“小步快走式”调降背景下,市场期待更多刺激政策逻辑。降息或为政策静默期画上“句号”,但调降原因或更多出于提升市场信心,引导市场预期考虑。6月MLF降息如期而至。锤子财富2023-06-15 13:42:110000金融供给新样本:中国平安健康、医疗、养老“三板斧”,创造消费新需求

自7月份以来,进一步扩大内需的政策密集落地,这也成为下半年最为强烈的政策信号。金融业作为国民经济的中坚力量,在助力扩大内需方面责无旁贷。随着我国消费结构升级以及疫情因素的催化,近年来,居民健康意识持续提升,与健康相关的消费也因此成为此轮消费复苏浪潮中“引领者”,包括健康饮食、健康管理、医疗健康、养老服务等都备受关注。0000独家|家乐福首家会员店今日起停业,这家零售巨头到底怎么了?

4月28日,大润发系高鑫零售麾下的一家会员店在扬州开业,与此同时,家乐福首家会员店却停业了。今天对于会员店业界而言是个特别的日子,4月28日,大润发系高鑫零售麾下的一家会员店在扬州开业,与此同时,家乐福首家会员店却停业了。锤子财富2023-05-18 17:28:410000安徽证监局:对国厚资产管理股份有限公司采取出具警示函措施

经查,安徽证监局发现公司存在以下问题:一是募集资金使用不规范;二是信息披露不及时;三是信息披露不准确。1月9日,安徽证监局发布关于对国厚资产管理股份有限公司采取出具警示函措施的决定。0000