可转债持有人申请清盘,民办高教龙头陷债务危机

国内民办高等教育龙头之一、港股上市公司希教国际控股(01765.HK)正陷入清盘危机。

希教国际控股近日公告称,纽约梅隆银行伦敦分行的呈请人,已于2024年3月27日向香港高等法院递交清盘呈请,就该公司约3.23亿美元的未偿还债券提出申索。

这家公司的清盘危机,始于一笔美元可转换债券。2021年3月,其子公司发行了一笔3.5亿美元的零息可转换债券,希教国际控股提供担保。由于股价持续下跌,该债券已在今年3月触发赎回条款,并被持有人要求赎回。

希教国际控股账面资金并不算紧张,截至去年8月底拥有的资金余额,扔接近30亿元。业内人士认为,经历快速扩张期后,该公司目前偿债压力较大。

希教国际控股能否按约赎债、渡过清盘危机?第一财经就此以投资者身份联系希教国际控股,但截至发稿暂未获得回复。

清盘危机

根据最新公告,呈请人申索的债券金额约为3.247亿美元,包含本金3.246亿美元及应计利息2.7万美元。呈请定于6月19日上午9时30分在香港高等法院聆讯。

业内人士分析,一般在这类案例中,法院认定清盘申请有效,会发出强制清盘令。该命令要求公司变卖资产以偿还债务,并分配剩余财产。如若希教国际控股期间与债权人达成和解,并撤销清盘呈请,则可顺利化解危机。

清盘危机始于一笔美元可转换债券。记者从业内获悉,希教国际控股全资附属公司Tequ Mayflower Ltd于2021年3月2日发行了3.5亿美元零息可转换债券,希教国际控股提供担保。公开资料显示,该笔可转债初始换股价3.85港元,配售价为每股2.8港元。

按照债券条款,该笔可转债到期时间为2026年3月2日,到期日公司将按其本金额的105.11%赎回。债权人也可要求发行人于2024年3月2日按债券本金的103.04%赎回其全部或部分债券。

发行后不久,希教国际控股股价一路走低。根据wind数据显示,2021年2月达到阶段性高点3.30港元后,希教国际控股股价持续震荡下行,并在2022年1月下探至1港元/股下方。截至4月10日收盘,希教国际控股股价仅为0.229港元/股。基于此,多数债券持有人选择在2024年3月2日由公司赎回。

债权人的赎回之路并不顺利。部分债权人反映,目前公司未按约定日期赎回。3月初,希教国际控股连发多份公告称,基于目前财务状况,如所有可转换债券持有人选择在选择赎回日期行使其赎回选择权,公司可能难以于选择赎回日期悉数赎回所有相关可转换债券。

3月5日,该公司再次公告称,当天接获债权人方发出的法定要求偿债书,要求于法定要求偿债书送达日期起计三个星期内偿还该款项。

本轮可转债风波前,希教国际控股内部开始出现频繁调整。2024年1月5日,希教国际控股集团发布公告称,董事长兼非执行董事贺胜利辞任,职位由张兵接任。1月24日,董事会宣布李涛由执行董事调任为非执行董事;黄忠财获委任为执行董事兼战略与发展委员会成员。

与此同时,公司执行董事、首席执行官兼控股股东汪辉武三度增持股票。根据公告,1月16日,汪辉武于公开市场交易购买合共8016万股公司普通股;1月17日,汪辉武购买合共2133.8万股公司股份;2月14日,汪辉武再次购买合共39.8万股公司普通股。三次增持后,汪辉武实际拥有合共约16.65亿股股份,占公司已发行股份总数约20.25%。

偿债能力如何?

清盘危机背后,希教国际控股是否具备偿债能力?

根据财报数据,2022年~2023财年,希教国际控股的营业收入为30.43亿元、35.82亿元,分别同比增长30.91%、17.71%。截至2023年8月31日,公司现金及银行结余共29.28亿元,除1亿元为已抵押受限存款,其余均为现金及现金等价物。

有业内人士分析,仅现金及银行结余部分,就足以覆盖上述3.25亿美元的可转债。

资金看起来并不紧张,希教国际控股的可转债为何还是违约,并走到清盘的“悬崖“边缘?业内人士认为,对这类公司而言,账面资金并不一定全部都可动用,大多时候还需考虑维持业务经营需要。

业内人士还认为,希教国际控股在经历快速扩张期后,目前偿债压力较大。

根据公开资料,2018年上市时,希教国际控股旗下已有9所学校。2019年~2021年,希教国际控股进一步加快并购步伐,分别收购了5所、2所、6所院校。

图片来源:官网信息

根据官网信息,目前希教国际控股共拥有24所院校,其中半数为大专院校,共有12所。此外,希教国际控股还拥有3所国外院校、7所国内本科院校、2所技师学院。

而上述2021年发行的美元可转债也正是基于扩张阶段需求。希教国际控股在相关公告中称,资金主要用于业务扩张、营运资金需求及一般公司用途。并强调拟就“潜在收购新学校”动用部分资金。

持续并购之后,希教国际控股的短期偿债压力也在增加。根据财报,2021~2023财年,希教国际控股的流动负债从68.79亿元,攀升至94.1亿元。流动比率则从2021财年的83%,降至2022财年0.60%和2023财年的44%。

另一方面,希教国际控股增收压力凸显。根据多份财报,2021年至2023年10月31日,希教国际控股在校学生人数分别为23.20万人、28.04万人、29.09万人,同比增长19.2%、20.8%、3.7%,增幅显著放缓。

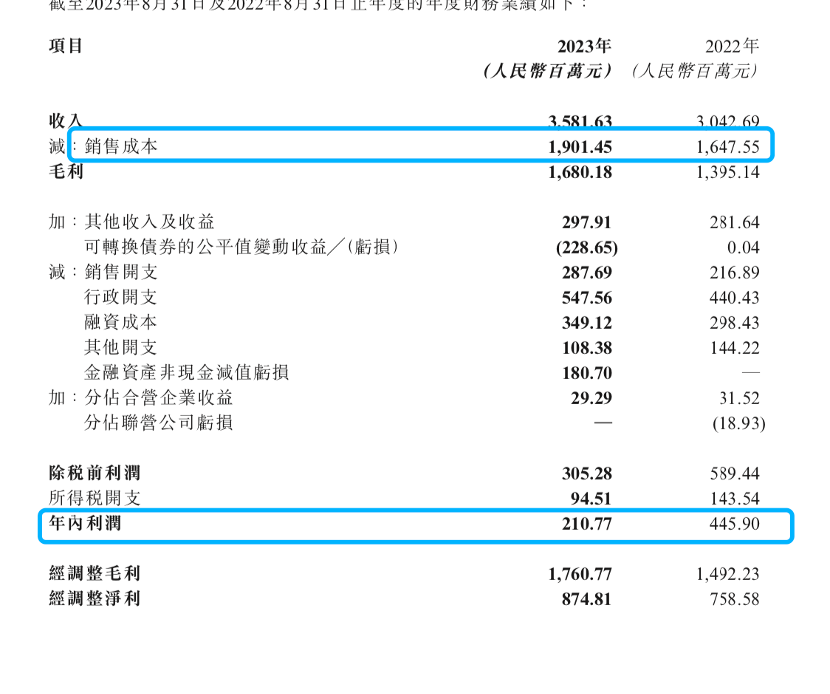

同时,希教国际控股近年营收虽然保持增长,但销售成本上涨等因素正不断压缩净利润空间。2022财年、2023财年希教国际控股的净利润分别为4.46亿元、2.10亿元,同比下滑26.57%、52.75%。

对希教国际控股净利润影响较大的因素,包括销售成本上升。2021~2023财年,该公司销售成本分别为11.48亿元、16.48亿元、19.01亿元。

最新财报中,希教国际控股还提及,截至2023年8月31日止年度,该公司金融资产非现金减值亏损为人民币1.8亿元,主要是由于向第三方贷款的抵押物受房地产市场环境影响下降。基于谨慎性原则,计提了信用减值损失。

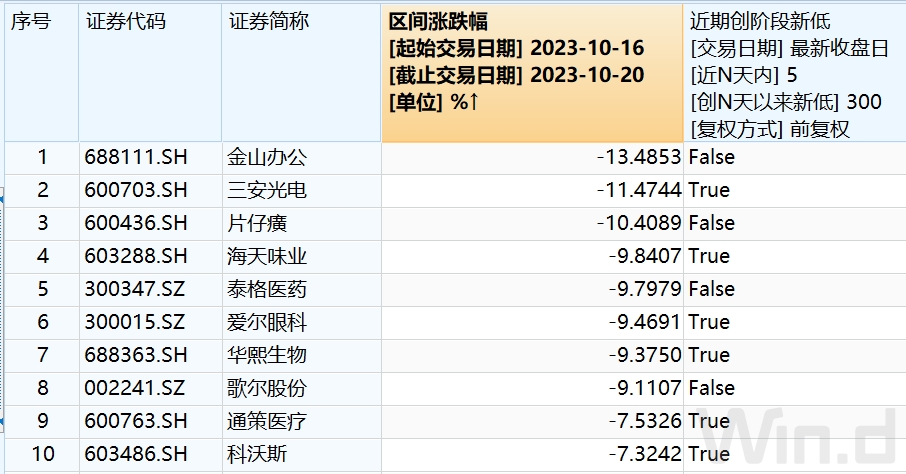

20余“茅宁”组合个股本周创年内新低,白马股补跌意味着什么?

Wind茅指数本周跌4.93%,为2022年10月28日以来的最大周跌幅;宁组合本周跌5.07%,创下2020年12月4日以来的新低。10月20日,大盘继续走弱,三大指数续创年内新低。锤子财富2023-10-20 20:35:210000一季度上海大宗不动产交易16宗,酒店类资产较受关注

2023年全年,上海酒店总交易额达93.2亿。在上海大宗交易市场上,投资者对酒店类资产的热情正在提高。2023年,上海酒店投资交易市场上发生了多笔引得市场瞩目的交易,例如金峰水泥斥资超24亿买下上海市静安区的奢华型酒店宝格丽酒店,万达集团将自持的上海万达瑞华酒店出售给新加坡金鹰集团,绿地集团将上海绿地万豪酒店出售给北京银行等。图片摄影:任玉明锤子财富2024-04-11 10:06:280000国常会强调稳市场、稳信心,A股将迎“更加有力有效措施”

再提“稳市场、稳信心”,这次有何不同?在上证连破2900、2800点之后,A股市场再迎政策暖意。1月22日,国务院常务会议听取资本市场运行情况及工作考虑的汇报,并强调“要采取更加有力有效措施,着力稳市场、稳信心”。这是继2023年7月24日中共中央政治局会议强调“要活跃资本市场,提振投资者信心”以来,高层再次就提振资本市场信心作出表态。0000韩国总统尹锡悦今起访美,欲在供应链合作中与美国分一杯羹

韩国将在经济安全领域紧跟美国。据韩媒报道,当地时间24日,韩国总统尹锡悦将开启7天的访美行程。根据行程,除了到访美国首都华盛顿与美国总统拜登会面外,尹锡悦还将前往波士顿,出席韩美产业集群相关的圆桌会议。锤子财富2023-04-24 16:00:520000人民币汇率连破多个关口,中间价上调206个基点,后续升值空间还有多大

人民币兑美元中间价调升206个基点,离岸人民币兑美元短线拉升,快速升破7.16、7.15、7.14三大关口。11月21日,人民币兑美元中间价调升206个基点,报7.1406。前一交易日中间价报7.1612,在岸人民币16:30收盘价报7.1747,夜盘收报7.1655。人民币汇率节节攀升人民币中间价公布后,离岸人民币兑美元短线拉升,快速升破7.16、7.15、7.14三大关口。锤子财富2023-11-21 10:14:140000