陶冬:美联储和欧央行一齐暗示降息不久发生

鲍威尔在降息问题上松口了,这冲淡了强劲的新增就业人数所带来的焦虑,美债市场降息交易再度升温。美联储转鸽,债券市场全面走强,美股各大指数纷纷回落,欧亚股市大多上涨。美元贬值,黄金上涨,比特币创出历史新高。OPEC 延长削减产能,但无助于稳定油价,主要石油和天然气指数一同告跌。黄金成为这轮降息交易的主流交易载体,金价上周跳升4.6%,创新纪录。

最新公布的2月份非农就业数据中,新增就业27.5万,vs市场预期的20万;不过1月份新增就业从35.3万被下方修正到22.9万,去年12月份新增就业从33.3万被下方修正到29万。超预期的最新就业数据和前两个月一口气被调低的16.7万,形成颇大反差,最后市场决定跟着工资走,时薪环比上涨仅仅0.1%,交易员的结论是工资压力在降温,通胀压力在降温。失业率也从3.7%上升到3.9%。

这组就业数据中最值得关注的是服务业就业。健康保险、酒店服务和政府部门仍在大量招人,劳工参与率在各个部门之间分配不均衡,都显示服务业通胀的威胁仍然存在。另一方面,虽然工资上涨放缓,就业面却在拓宽,使得家庭的收入增长依然健康,消费衰退的风险不高。就业市场依然强劲、工资增长开始放缓、经济增长回归常态、消费者的购买力底蕴深厚,勾画出美国软着陆前景。

美联储主席鲍威尔在国会听证会上指出,减少政策的遏制效果太快、太多,可能会逆转通胀下降的趋势;同时减少政策遏制效果太迟、太小,可能不必要地削弱经济。他形容距离决策者有足够的信心减息,“已经不远了(not far)”,这是鲍威尔在本周期对降息时机最清晰的表述。

鲍威尔国会证词基本上指向今年年中前后首次降息,与笔者近月的判断一致。美联储3月20日例会之前,还有2月核心PCE通胀数据,这个数据不至于改变美联储3月的决策,但可能影响鲍威尔会后记者会的语境。三月议息会议最主要关注的是最新的点阵图。

不仅美联储在降息问题上进一步松口,欧洲也一样。欧央行行长拉加德坦承,政策制定者开始讨论减少抑制性政策,“我们在控制通胀上已经取得重大进展,如果不是已经达成目标的话。”英格兰银行行长贝利也提及物价水平出现了“令人鼓舞的迹象”。笔者预计今年年中前后,美欧英央行会在差不多的时间,分别启动政策利率下行周期。期货价格显示,市场预计美欧各降息四码。

上世纪九十年代涉足投资的人,一定记得时任美联储主席格林斯潘提出的irrational exuberance(非理性繁荣),意指市场参与者在主观判断下通过资金的大量涌入,不断推高资产价格,并形成股价与资金的互动攀升。格林斯潘警告市场运行超越了正常判断和合理预期的范围,非理性投资决策带来了资产价格的空前繁荣,也为日后资产价格暴跌埋下伏笔。

格林斯潘坐在美联储第一把交椅期间,以言谈晦涩著称,许多发言既可理解成A,亦可理解成B,他十分乐意和市场及分析员捉迷藏,也不尝试针对市场对自己发言的理解作出澄清,但是这次他讲得非常清晰。有趣的是,美股不断上涨,格林斯潘也不再提“非理性繁荣”,而改从生产力改善角度看待资产价格不断上涨。几年后互联网泡沫破灭。

历史有着惊人的相似。美联储从1993年底开始暴力加息,在短短15个月中加息300点,然后迅即进入降息周期。美国经济快速摆脱了海湾战争所带来的衰退,增长强力反弹。当时能源价格暴涨带来了通胀,不过物价很快回落。其实当时美国经济好坏消息参半,美联储政策却毅然决然地由紧转松。互联网时代诞生,也为资金带来了无穷的想象空间。美股大幅上升,VC投资和IPO市场更展现出空前的繁荣。这些现象放到今日,颇有似曾相识的感觉。

当然,当时科技公司以小公司为主,大部分没有盈利;AI时代的弄潮儿多为大公司,科技巨企的盈利水平理想,现金流充裕。更重要的是,当年货币环境收紧就真的收紧了,如今美联储的资产负债表收缩之后仍是2008年的十倍左右,过多的流动性在追逐有限的资产。而且,ETF大行其道令流动性主要涌向几家龙头公司,形成自我生成的流动性与股价之间的互动。

在格林斯潘的同一个演讲中,还有几句并不出名但同等重要的话。他认为非理性繁荣一旦出现,便会产生自我生成的心理合力,推动股价上涨,泡沫什么时候破灭,“我们并不知道”。

本周焦点,1)美国通胀数据,预计CPI和核心CPI稳中(同比)略降。2)中国发布2月信贷及社融数据。

(作者系中国首席经济学家论坛理事)

第一财经获授权转载自微信公众号“首席经济学家论坛”。

股东高管砸下“真金白银”,多家上市房企增持护盘

低迷的股价和业绩,让上市房企再难“隐身”,纷纷开启“护盘”模式。低迷的股价和业绩,让上市房企再难“隐身”,纷纷开启“护盘”模式。近一个月来,多家上市房企抛出增持计划,有第一大股东出面支持,有千名员工共同出资,也有创始人提振市场信心,涉及万科、新湖中宝、华夏幸福、北辰实业等。各类案例背后,透露出房企对上市地位和股价的重视。0000海尔战略入股上海莱士 为血液制品行业发展注入新动力

海尔集团收购国内血制品龙头上海莱士20%股权,完善血液生态产业链布局,有望为血制品行业未来发展注入新动力。近日,海尔集团(下称“海尔”)宣布收购国内血制品龙头企业上海莱士(002252.SZ)20%的股份,引发了市场的大面积关注,业内广泛认为该交易或将为上海莱士带来全新的活力。0000广东省发文完善和落实积极生育支持措施:住房政策向多子女家庭倾斜

意见提出,住房政策向多子女家庭倾斜,对在缴存城市无自有住房且租赁住房的多子女家庭,可适当提高租房提取额度,或按照实际房租支出提取住房公积金。6月7日,广东卫健委发布《关于进一步完善和落实积极生育支持措施的实施意见》(以下简称《意见》)。0000商务部:从未主管、指导或参与“世界汽车大会”

“世界汽车大会”与商务部无关,商务部从未主管、指导或参与“世界汽车大会”,商务部领导也无出席“世界汽车大会”的安排。5月5日,据商务微新闻消息,商务部消费促进司声明,近日,接到地方商务主管部门反映,有机构以商务部为“主管部委”的名义,将于2023年6月在澳门举办“世界汽车大会”,并收取展位费用。0000AI热股鸿博股份遭深交所问询,公司称正积极准备但回复时间待定

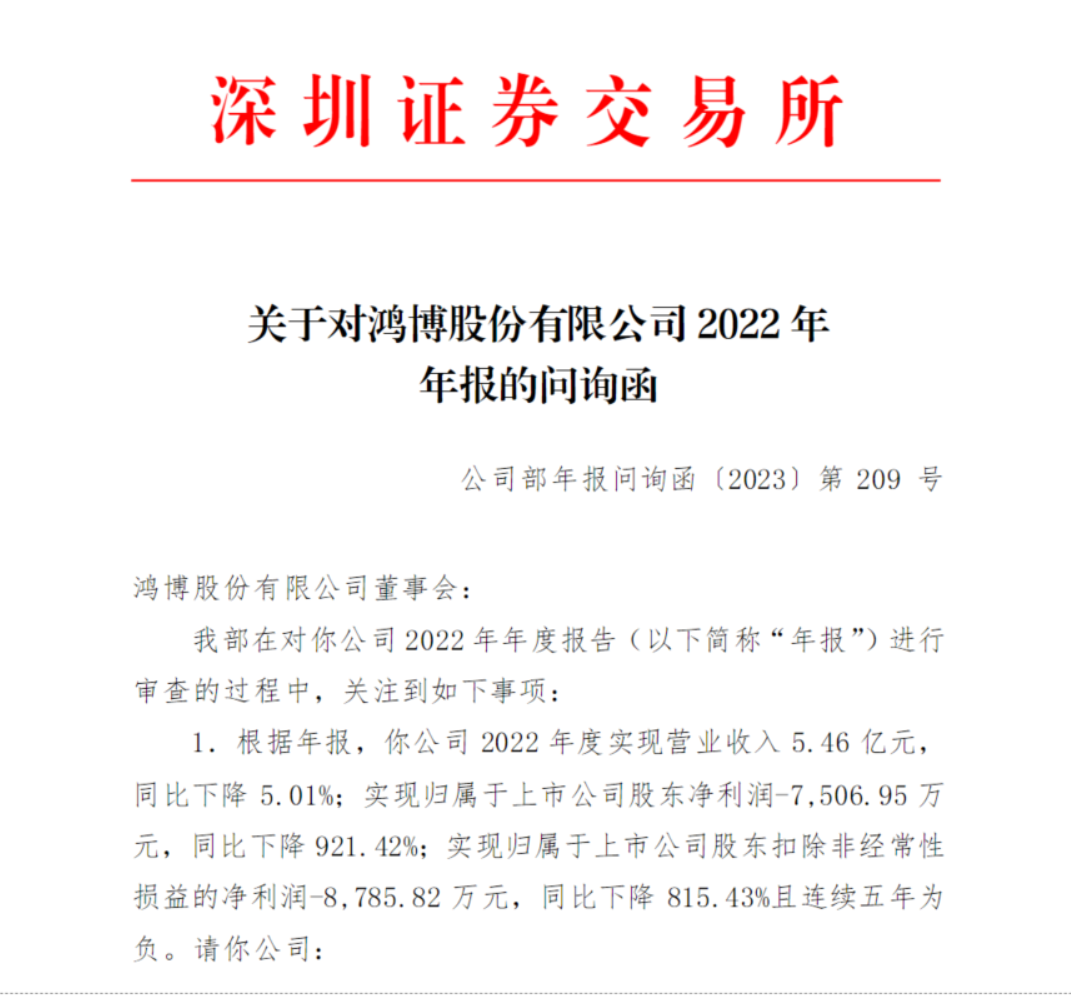

对于深交所《问询函》中关注的两家公司之间合作的稳定性,鸿博股份董办对记者表示,公司和英伟达达成的合作是长期的,但是也不排除受到国际关系等外部不可抗力的影响。6月2日早盘期间,此前创下5连板的鸿博股份(002229.SZ)股价下跌,盘间最大跌幅超过4%。截至早间收盘,公司股价报32.59元/股,跌幅4.34%。锤子财富2023-06-02 14:45:260001