前三季度地方借钱破7万亿,四季度特殊债发行启幕|财税益侃

经济下行压力加大,为稳经济防风险,地方借钱规模将再创新高。

根据公开发债数据,今年前三季度全国发行地方政府债券约7.1万亿元,同比增长约11%,创同期历史新高。

4.1万亿新增债券

这笔7万亿元借款按用途分为两部分:一部分属于新增债券,用于重大公益性项目建设,是稳投资稳经济重要举措,前三季度新增债券发行规模约4.1万亿元,略低于去年同期(约4.2万亿元)。

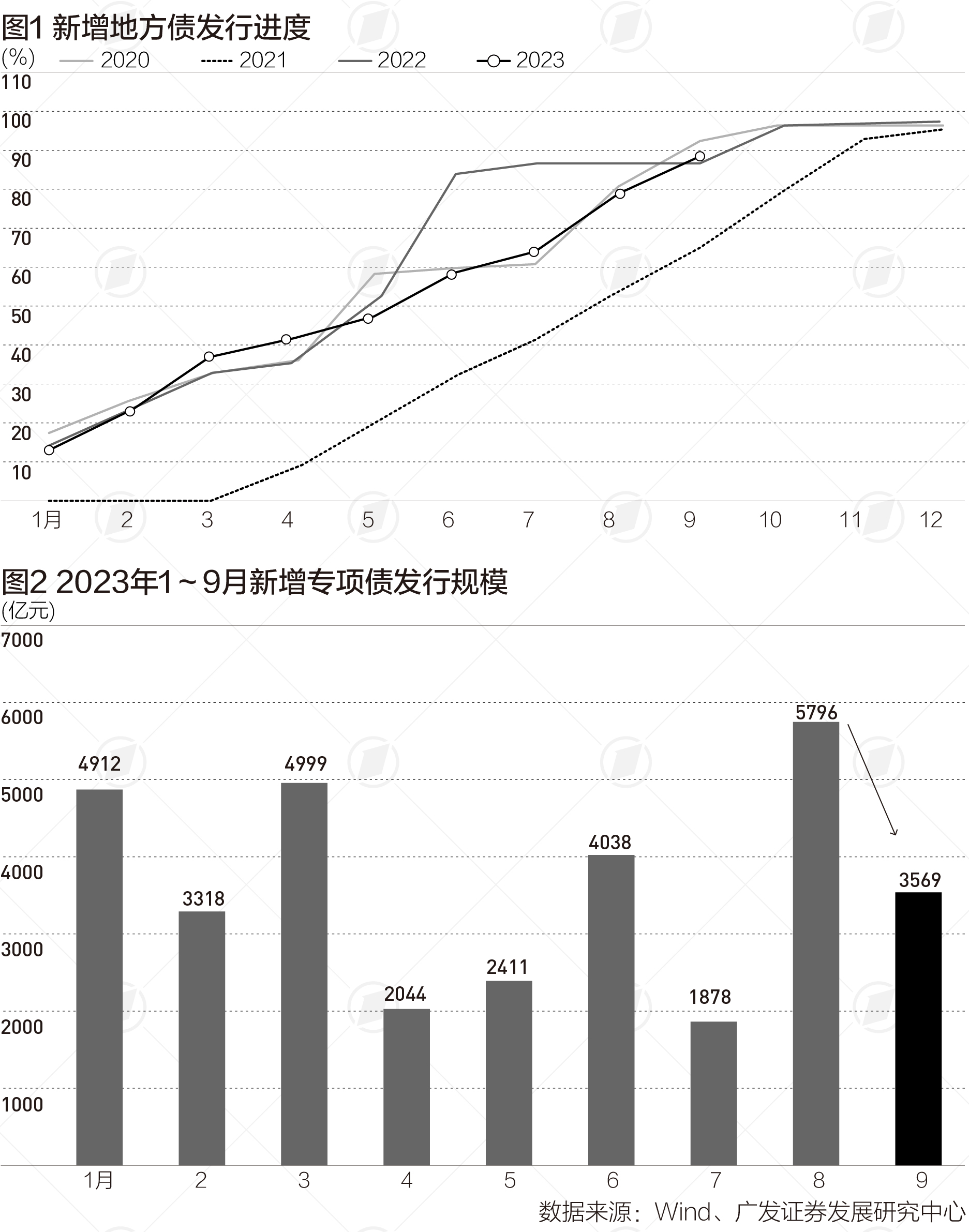

这主要由于是去年疫情冲击超预期,稳增长压力大,所以当年发债速度史无前例,基本在上半年完成发行。今年发债速度明显慢于去年。不过,随着今年经济增长压力加大,8月份财政部明确要求地方加快发债,今年新增专项债券力争在9月底前基本发行完毕,用于项目建设的专项债券资金力争在10月底前使用完毕。

在这一要求下,8月份地方新增专项债券发行速度明显加快,9月份速度有所放缓。

今年前三季度新增专项债券发行规模约3.5万亿元,占全年3.8万亿元额度约九成,基本实现了上述政策目标,四季度还剩3000多亿元待发。

在关注专项债券发行速度、规模的同时,提高专项债券资金使用效率也更需得到重视。今年专项债支持范围进一步扩大,比如城中村改造等纳入。专项债可用作资本金范围也进一步扩大,已充分发挥专项债资金杠杆作用,撬动社会资本。

根据广发证券发展研究中心研报,今年前三季度全国专项债作资本金合计金额2561亿元,占对应新增专项债发行规模28860亿元的9%。从项目层面来看,1~9月专项债作资本金的项目有733个,涉及项目的总投资额达63782亿元。从专项债作资本金投向来看,主要投向交通基础设施。

财政部强调,下一步将加强专项债券项目储备和投后管理,完善项目建设和运营全周期、全过程监督管理机制,提升专项债券资金使用效益。

多位财税专家告诉第一财经,新增专项债券主要用于市政建设和产业园区基础设施、社会事业、交通基础设施、保障性安居工程等重大项目,今年支持项目超过2万个,是当前扩大有效投资、稳定宏观经济重要手段,专项债近期加快发行有利于稳经济。

3万亿再融资债券

前三季度地方借钱7万亿元中,除了4.1万亿元用于新增债券发行,剩余约3万亿元则来自发行的再融资债券,即借新还旧,缓解地方偿债压力,防范债务风险。

根据公开数据,今年前三季度地方发行再融资债券约3万亿元,比去年同期增长约41%。

今年再融资债券发行规模大涨,一方面与今年是地方偿债高峰期有关。今年到期债务规模高达3.65万亿元。另一方面,经济增长承压叠加土地市场持续低迷,而刚性支出不减,地方财政收支矛盾依然较大,偿债更加依赖借新还旧。

财政部数据显示,今年前8个月地方政府债券到期偿还本金26205亿元,其中九成都靠发行再融资债券来偿还。

展望四季度,一方面是剩余的4100多亿元新增债券将加速发行,比如10月份天津等地发行新增债券。

另一方面,为了落实中央一揽子化解地方政府债务风险方案,10月份以来已有内蒙古、天津、辽宁、重庆、云南、广西、青海、吉林等多个省份披露发行超4000亿元特殊再融资债券。

与一般再融资债券用于偿还到期政府债券本金不同,特殊再融资债券是用来偿还存量债务,市场普遍认为是置换政府负有偿还责任的隐性债务,以实现延长期限降低利息,从而缓释风险。

近些年,疫情冲击、经济下行,叠加大规模减税降费,楼市、土地市场低迷,地方财政收入增长乏力。为了稳经济举债规模加大,尽管地方政府债务风险总体安全可控,但一些地方还本付息压力大。为了缓释局部地方债务风险,今年财政部重启建制县隐性债务化解试点,允许地方再次发行特殊再融资债券来缓释风险。

粤开证券首席经济学家罗志恒告诉第一财经,10月份以来,特殊再融资债券的重启发行,可用于置换隐性债务,将与债务展期等其他方式共同化解隐性债务。预计四季度特殊再融资债券发行规模在万亿左右,主要集中在债务高风险省份。

中央财经大学教授温来成对第一财经表示,今年四季度特殊再融资债券发行速度会加快,这一方面可以缓释地方政府债务风险,另一方面也有利于实现全年5%左右的经济增长目标。

财政部数据显示,截至今年8月底,全国地方政府债务余额387480亿元,控制在全国人大批准的限额之内。截至2023年8月末,地方政府债券剩余平均年限9.1年,平均利率3.31%。

积极担当作为,更好服务大局!陈吉宁参加徐汇区委常委会主题教育专题民主生活会

努力打造高质量发展的强劲增长极、国际文化大都市建设的高地、人民城市建设的样板。上海市委书记陈吉宁今天在参加徐汇区委常委会学习贯彻习近平新时代中国特色社会主义思想主题教育专题民主生活会时强调,要深入学习贯彻习近平总书记考察上海重要讲话精神,牢记为民造福是最大政绩,持续巩固拓展主题教育成果,积极担当作为,更好服务大局,努力打造高质量发展的强劲增长极、国际文化大都市建设的高地、人民城市建设的样板。锤子财富2024-01-13 21:10:380000莱荣高铁施工建设有关问题调查情况发布:未发现存在偷工减料情况

经综合调查评估,媒体反映的路基段复合地基承载力符合工程要求,稳定性与工后沉降均满足相关铁路规范要求,不存在复合地基质量问题,不存在安全隐患,不影响铁路运营安全。0000A股上市公司朝阳科技发布讣告:董事长突发疾病逝世

A股上市公司朝阳科技实际控制人之一、董事长、总经理沈庆凯因突发疾病医治无效,于2024年2月28日不幸逝世。2月29日,朝阳科技发布关于公司董事长逝世的讣告,公司董事会于2024年2月29日接到公司实际控制人之一、董事长、总经理沈庆凯家属通知,沈庆凯因突发疾病医治无效,于2024年2月28日不幸逝世。0000收盘丨A股三大指数均跌超1%,两市上涨个股不足500只

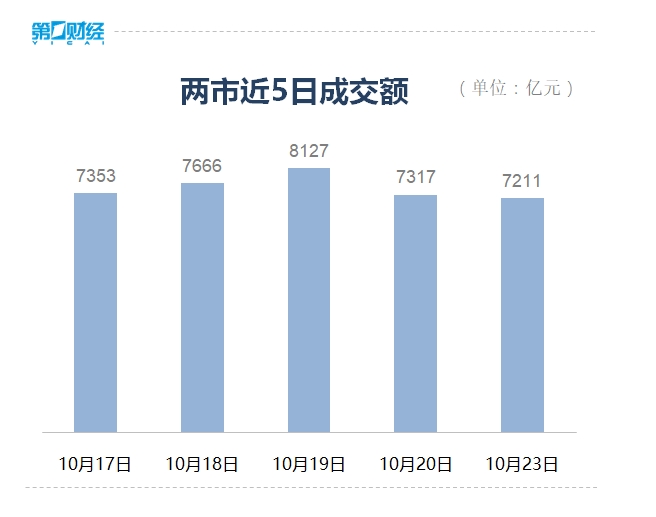

板块方面,燃料乙醇、油气板块领跌,教育、钠离子电池、数据确权板块走弱,6G板块逆势走强。10月23日,A股三大指数低开低走,盘中一度均跌逾2%。截至收盘,沪指跌1.47%,深成指跌1.51%,创业板指跌1.69%。两市近4600只个股下跌。板块方面,燃料乙醇、油气板块领跌,教育、钠离子电池、数据确权板块走弱,6G板块逆势走强。锤子财富2023-10-23 15:37:520000湖北三条高速全面恢复通行,武汉天河机场恢复正常运行

G42沪蓉、G45大广、G50沪渝三条高速公路全面恢复通行。据“湖北发布”公众号消息,2月6日18时,在多部门共同努力下,随着G42沪蓉武荆高速铲冰除雪完成,车辆从武荆高速沿线收费站有序驶入,至此,G42沪蓉、G45大广、G50沪渝三条高速公路全面恢复通行。0000