科技赋能、精耕本土,西安银行上半年营收净利双增

作为西北首家A股上市银行,西安银行(600928.SH)以亮眼财务数据交出2023年中期业绩答卷。

近日,西安银行股份有限公司(下称西安银行)披露了2023年中期业绩报告。具体看来,2023年上半年,该行实现营业收入34.24亿元,同比增长5.24%;实现归母净利润13.33亿元,同比增长8.6%。

宏观环境来看,2023年上半年,国内需求收缩、供给冲击、预期转弱三重压力逐渐缓解,国内生产总值同比增长5.5%。在经济逐步复苏的宏观环境下,银行业加大了对制造业、涉农和消费等重点领域和薄弱环节的贷款投放。城商行体系内,坚持深耕区域市场并采取多种形式补充资本成为行业重点发展方向。

在此背景下,西安银行准确把握货币政策和监管要求,坚持稳健经营理念,主动融入国家区域经济发展战略,紧跟地方经济转型步伐,积极服务实体经济;践行责任担当,不断提升普惠、小微、民生、新市民金融服务质效;持续以金融科技“数智化”为方向,不断探索科技与金融业务的深度融合;以“打造全面、主动的风险管理体系”为目标,强化全面风险评估,切实提升金融服务质量和效率。

营收净利双增,国际业务结算量同比增逾三成

总的看来该行盈利能力持续增长、业绩长期向好。

根据西安银行发布2023年半年度报告显示,除了营收净利双增,该行资产规模保持增长,截至报告期末,西安银行资产总额达到4229.99亿元,较上年末增幅4.23%;负债总额3930.22亿元,较上年末增长4.36%。

资产质量向好,截至报告期末,西安银行不良贷款率1.25%,与上年末持平;拨备覆盖率213.06%,较上年末上升11.43个百分点;资本充足率13.09%,较上年末上升0.25个百分点。

经营规模也实现均衡稳健增长,其中存款本金总额录得2790.77亿元,下降0.46%;贷款本金总额1989.45亿元,增幅4.88%。股东权益299.77亿元,较上年末增长2.49%。

值得一提的是,西安银行上半年国际业务发展亮眼,报告期内坚持本外币一体化的发展策略,加快产品创新,不断提升国际业务经营质效。

具体看来,该行结合市场变化及企业实际需求,创新办理自贸债保函业务,通过备证增信支持企业在上海自贸区发行离岸人民币债券。同时紧跟市场趋势,大力开展供应链业务,积极叙做福费廷业务,推进中资美元债投资业务,加快外汇衍生品业务开办步伐,确保中间业务收入稳定增长。

另外,该行积极建设“跨境人民币特色示范网点”,践行“本币优先”跨境人民币业务发展理念,助力跨境人民币服务实体经济、促进对外开放水平高质量发展。报告期内,国际业务结算量同比增长30.54%。

具体针对跨境业务,西安银行也加强合规管理控制风险。包括加强币种结构管理,提高外汇资金的运作水平以实现保值增值,紧控汇率风险;实时监控头寸,保证综合结售汇头寸在合理限额范围内,将汇率风险控制在较低水平;实时监控各国经济政治形势,及时发现潜在风险点,并在银行间外汇市场及时平补头寸,减少汇率波动带来的风险和损失。

公司治理健全规范,积极创新、践行高质量发展

西安银行之所以能保持业绩稳健增长的同时,实现经营有序且可持续发展,关键在于该行有着健全规范的公司治理制度,和审慎稳健的风险防控体系。

据了解,西安银行严格按照《公司法》、《证券法》、《商业银行法》等相关法律、法规和规范性文件的要求,不断加强现代商业银行公司治理体系建设,搭建了以股东大会为最高权力机构,董事会为决策机构,监事会为监督机构,管理层为执行机构的规范的公司治理整体框架,围绕交流沟通、重大决策、问责监督、支撑保障、考核评价等维度优化完善公司治理组织架构、制度体系和机制流程,持续提升内部决策监督和执行机制的运行效能。

当前,该行股权结构多元制衡、董监事会运行机制持续优化、职业经理人制度不断健全、信息披露透明规范、关联交易管理水平与投资者关系管理能力不断提升,公司治理在经营发展中的基石作用切实发挥,为实现高质量发展提供了治理保障。

风险防控方面,该行坚持以“稳健审慎、主动进取”的风险偏好统筹发展。一方面,以守住风险底线为根本遵循,建立了覆盖各类风险的全面风险管理体系,持续提升全面风险管理评估水平,不断完善授权管理体系,积极开展压力测试与风险管理工作,努力实现业务发展与风险控制相匹配。另一方面,充分发挥内部专项检查与外审机构的监督检查作用,不断增强内控合规建设和案件防控,持续优化内控案防机制,筑牢稳健发展根基。

也正是在规范健全的治理框架下,西安银行战略实施有序推进。

据了解,西安银行将“数字化、特色化、综合化”作为发展目标,依托金融科技赋能大公司、大零售、金融市场三大板块协同发展,并构建了明确的支撑体系,确保战略有效落地。同时,在战略实施过程中,紧密契合区域经济社会脉络,制定了明确的实施工作机制,有序推进战略落地实施,推动全行实现高质量跨越式发展。

在明确的战略背景下,西安银行落实在业务层面,坚持积极创新、寻求新的业务突破,不断加强公司金融综合服务能力,持续推动公司金融业务高质量转型发展。

例如,西安银行发布的公告显示,该行成为国内首家与公募基金合作开发ESG主题公募债券债基的城商行。具体看来,由西安银行与中航基金合作开发的中航瑞荣ESG一年定期开放债券型发起式证券投资基金近日正式发行,首期规模10亿元,这也是全市场首只由城商行主导与公募基金合作开发的ESG主题公募债基。

此外,针对重大项目、重点领域、重要客户多样性的金融服务需求,西安银行持续加强内部联动,整合金融资源,落地省内首单银行类贸融ABS,积极推进银团贷款,加大债务融资工具支持,持续提升公司金融综合服务能力。截至报告期末,公司类存款(含保证金)1236.81亿元,公司类贷款(含票据贴现)1334.93亿元。

同时围绕客户多元化的金融需求,西安银行建立了总分支联动的专项工作机制,建立“客户经理 产品经理”“专项债 银行融资”等服务模式,制定全方位、综合化金融服务方案,支持重点项目和重大工程建设。

科技赋能,“数智化”转型构建差异化竞争力

数字改革赋能发展,在金融机构加快数字化转型背景下,西安银行将业务流程数字化再造和数字大规模应用作为创新发展的突破点,推动业务条线的数字化转型,强化线上线下协同联动,不断提升场景金融价值。

报告期内,西安银行坚持数字化银行建设,积极探索实践互联网生态建设,持续优化客户的数字化体验。打造了以手机银行为核心的统一移动服务门户,提升线上客户规模。面向投资理财需求客户推出“四笔钱”专区,紧密围绕老年客户、小微企业主、新市民等特定客群打造专属服务,提升细分客群使用体验;紧跟企业数字化转型需求,打通企业手机银行和企业网银账户体系,实现“一 Key双用”;持续拓展移动化业务办理场景,为客户提供面对面上门服务。

西安银行在数字化转型领域的积极探索也取得了显著成果,截至报告期末,改行手机银行客户数较年初增加8.4%,互联网渠道电子业务替代率达96.78%。

当前,西安银行以“数智化”为方向,赋予“数字化”战略以新意,构建了“2 7 3”金融科技发展战略,积极推进金融科技创新应用在业务发展上的融合实践,赋能全行业务可持续高质量发展。

包括持续加强数据治理技术体系及数据仓库、数据集市建设,新建公司、零售等多项业务运营分析数据平台,推进大数据平台升级及全行数据资产盘点。同时聚焦科技与业务的融合,助力公司、零售、信贷、金融市场等业务板块数字化转型发展,在推进关联交易、票据交易、金融审计、信贷管理等运营平台的建设。

此外,在科技助力下守牢风险底线。上半年,西安银行实现扩展交易反欺诈智能决策及机器人流程自动化(RPA)的覆盖面,并完成反洗钱 AI 辅助系统的模型迭代训练。西安银行表示,接下来将围绕“数字化”战略目标,持续加快金融科技能力建设,努力提升业务响应效能、风控能力与客户体验。

扎根区域、精耕本地,金融活泉润泽小微

西安银行的总行位于陕西省西安市,依托不断增强的区域优势,西安银行深耕本土,与区域经济发展“同频共振”,构建出差异化的核心竞争力。

近年来,随着“一带一路”倡议、黄河流域生态保护、关中平原城市群建设等重大战略的深入推进,陕西区域加快发展的动能不断增强。特别是党的二十大以来,西安“双中心”建设、城市“北跨”全面推进、“秦创原”创新平台建设等加快布局,叠加制造业、绿色环保、乡村振兴等现代产业体系加快发展,更是为区域内银行业转型升级注入了新活力。

作为地方法人银行,西安银行持续优化信贷结构,加大金融资源投入,紧扣地方经济建设主旋律,主动契合区域经济发展需求。报告期内,西安银行持续推进陕西自贸区发展,通过融资性保函、备用信用证等金融工具支持省内优质企业融资,努力为涉外企业提供优质全面的金融服务。

同时,西安银行精耕本地优质场景,以金融科技创新解决方案构建差异化竞争优势。深耕政务民生类场景,推进“公积金冲抵房租” 跨场景创新化服务,落地西安市房屋维修资金数字人民币缴存业务等;全面升级供需管理云平台,为企业提供智能化管理服务,实现物流、资金流、信息流“三流合一”;紧抓旅游市场机遇,为西安城墙、长安十二时辰等本地知名景区提供 智慧景区定制化解决方案,报告期内累计服务客户745万人次。

针对小微企业长期以来缺少有效抵押、信用支撑导致的融资难、融资贵、融资慢等问题,西安银行积极引领普惠业务发展破局,持续将金融资源投入到小微企业、乡村振兴和新市民创业就业等领域,支持普惠经济可持续发展。

上半年,西安银行有效降低普惠小微企业综合融资成本,不断提升小微金融服务实体经济质效。

对小微金融产品服务进行创新、升级和迭代,完成了“房抵贷”、“科企 e 贷” 等业务的上线运行,持续对“西银 e 贷”线上版进行优化迭代,完善并提升产品服务的适配性。同时持续开发拓展批量场景业务,加大核心企业链上普惠小微 批量客群的营销力度,通过建立公司业务与普惠业务联动机制创新实现普惠小微信贷的批量投放和稳定增长。

此外,还建立线上产品风险监测评估机制,有效监控风险暴露和信贷资产质量变化情况;通过丰富普惠业务产品,不断优化普惠业务规模结构,分散业务风险。从而加快不良贷款的清收处置进度,优化普惠小微信贷资产质量。截至报告期末,该行小微企业贷款余额349.69亿元,其中普惠型小微企业贷款余额 59.83 亿元。

困在时间里的母亲,65岁识字画画出书走出苦难

“不是写东西,没人知道我的名字。”视频里,76岁的秦秀英用浓重的内蒙古口音感慨。【编者按】“饥者歌其食,劳者歌其事”。从《诗经》到汉魏乐府,来自民间的创作者用文学诉说胸中块垒。如今,互联网和自媒体的兴起打破了文字发表的壁垒,越来越多的民间写作者被看到,被阅读。第一财经阅读周刊“素人写作”系列报道,记录来自普通人的声音和他们的写作故事。以下是秀英奶奶的故事。锤子财富2023-05-12 10:07:580000全面反思低利率环境下的财政政策

低利率环境下的财政政策应更加有为。全球金融危机以来,特别是新冠疫情后,各国的政策实践引发了对财政政策作用的重新审视。近期,国际货币基金组织原首席经济学家布兰查德发表新著,对近十年来西方经济学界和政策界关于财政政策的讨论进行了回顾,全面反思了财政政策的作用,是西方主流经济学界对财政政策的最新思考,具有较强的参考价值和借鉴意义。低利率环境常态化迫使对财政政策再思考0000收盘丨沪指缩量探底回升跌0.34%,北向资金年内首次连续6日减仓

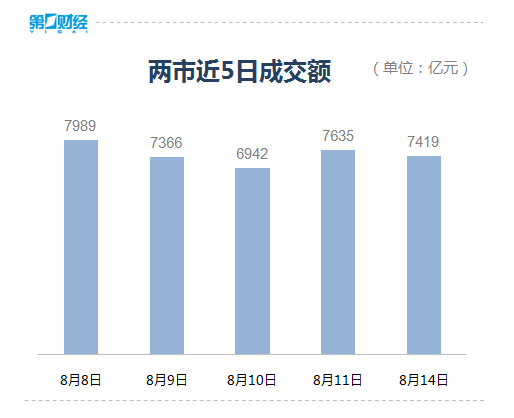

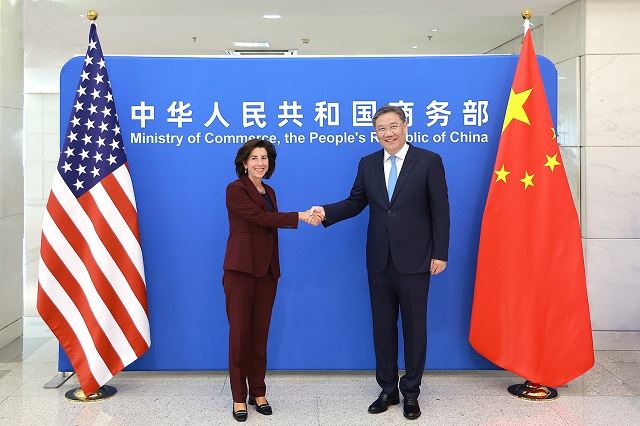

Wind数据显示,北向资金再度净卖出46.63亿元,年内首次连续6日减仓;其中沪股通净卖出19.86亿元,深股通净卖出26.77亿元。8月14日,A股三大指数午后小幅上行,跌幅有所收窄。截至收盘,沪指跌0.34%,深成指跌0.50%,创业板指跌1.02%。两市近2900只个股上涨,总成交额约7419亿元。锤子财富2023-08-14 15:42:550000中美商务部长深入交谈近4个半小时,进行理性、坦诚、建设性沟通

双方成立了一个工作组,由中美副部长级和司局级的政府官员组成,并有企业代表参加,以寻求解决具体商业问题的办法。8月28日,商务部部长王文涛在京与来访的美国商务部长雷蒙多深入交谈近4个半小时,就中美经贸关系和共同关心的经贸问题进行了理性、坦诚、建设性的沟通。当日,王文涛在京与雷蒙多举行会谈。双方围绕落实中美元首巴厘岛会晤重要共识,就中美经贸关系和共同关心的经贸问题进行了理性、坦诚、建设性的沟通。锤子财富2023-08-29 11:11:310000收盘丨A股三大指数全天窄幅震荡,两市超3100只个股下跌

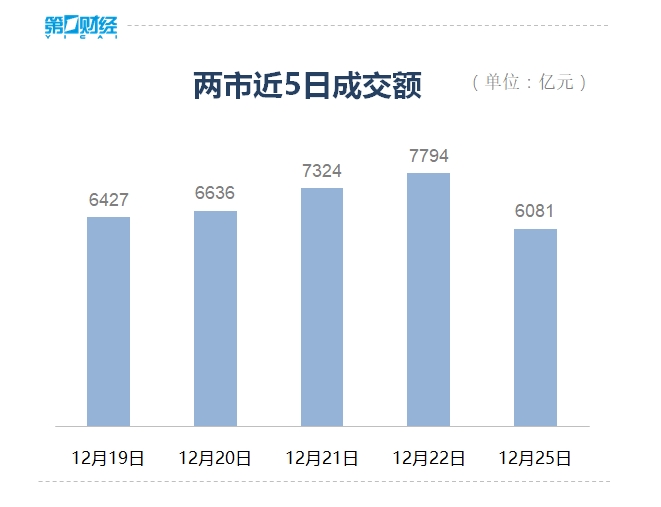

两市超3100只个股下跌。12月25日,A股三大指数窄幅震荡,集体小幅收涨。截至收盘,沪指涨0.14%,深成指涨0.38%,创业板指涨0.31%,北证50涨4.04%。两市超3100只个股下跌。具体来看,MR概念持续走强,亚世光电4连板,五方光电、双象股份、中光学、安洁科技涨停,丝路视觉涨超15%。游戏类板块继续调整,巨人网络、恺英网络连续2个交易日跌停,三七互娱、姚记科技跌超7%。锤子财富2023-12-25 15:34:590000