直击宇宙行业绩会:净利润1737亿增1.2%,个人金融税前贡献超50%

8月30日,工商银行(601398.SH,01398.HK)发布2023年半年报,上半年实现营业收入4289.06亿元,同比下降3.4%;净利润1747.20亿元,同比增长1.1%,其中归属于母公司股东的净利润1737.44亿元,同比增长1.2%。

截至6月末,工商银行资产总额为43.67万亿元,比上年末增加4.06万亿元,增幅10.2%。其中,客户贷款及垫款总额25.29万亿元,增加2.08万亿元,增长9.0%;总负债40.07万亿元,比上年末增加3.98万亿元,增长11.0%,其中,客户存款33.37万亿元,比上年末增加3.50万亿元,增长11.7%。

同日,工行召开中期业绩会,管理层对热点问题作出回应。第一财经记者在业绩会上获悉,该行上半年个人存款付息率出现明显下行,个人金融板块税前利润占比超过50%,新发放房贷中首套房占比超9成,二手房贷款投放占比超过29.7%。

个人存款付息率降低

从营收下滑原因来看,该行主要受利息净收入拖累。今年上半年,工商银行实现利息净收入3369.87亿元,同比减少136.24亿元,降幅为3.9%。具体来看,该行上半年利息收入(6965.83亿元)增加773.74亿元,增长12.5%;同期,利息支出3595.96亿元,增加909.98亿元,增长33.9%。

对于利息净收入下滑,工行在财报中表示,一方面是由于LPR(贷款市场报价利率)多次下调,贷款收益率持续下行;另一方面,存款定期化使得存款平均付息率上升。数据显示,该行上半年年化净利差和净息差分别为1.52%、1.72%,同比分别下降33个基点和31个基点。

从付息和收息情况来看,该行上半年客户贷款及垫款平均收益率为3.95%,同比下降20个基点;存款平均付息率为1.90%,同比提升20个基点。上半年,该行实现贷款及垫款利息收入4774.35亿元,同比增加346.81亿元,增长7.8%;存款利息支出(2847.96亿元)同比增加617.18亿元,同比增长27.7%。

分结构来看,工行对公贷款平均收益率由去年同期的3.99%降至3.70%,个人贷款平均收益率由4.77%降至4.42%;公司定期、活期存款平均付息率增加,定期由去年同期的2.52%提升至2.74%,活期存款由0.87%提升至1%;个人定期存款、活期存款平均付息率则有不同程度下行,分别由2.94%、0.34%降至2.72%、0.27%。

今年上半年,工行公司存款增加1.87万亿元,增长12.8%;个人存款增加1.58万亿元,增长10.8%;定期存款增加3.63万亿元,增长23.9%;活期存款减少1760.50亿元,下降1.3%。由此来看,存款定期化趋势依然存在。

据工商银行副行长段红涛介绍,该行上半年个人存款平均付息率为1.77%,同比降低8bp,成本得到了有效控制。据他介绍,今年上半年,工商银行个人金融资产(AUM)余额突破20万亿元,个人金融板块税前利润占比超过50%,同比上升了3.9个百分点。

上半年,工商银行实现非利息收入1105.07亿元,同比增加28.59亿元,增长2.7%,占营业收入的比重为24.7%。其中,手续费及佣金净收入734.65亿元,减少25.76亿元,下降3.4%,个人理财及私人银行、对公理财、资产托管等业务受资本市场波动、投资者风险偏好变化等因素影响,同比出现不同程度下滑;其他非利息收益370.42亿元,增加54.35亿元,增长17.2%。

新发放房贷中首套房占比超9成

资产质量方面,工商银行上半年不良贷款余额为3436.05亿元,增加224.35亿元,不良贷款率1.36%,下降0.02个百分点;拨备覆盖率为218.62%,比上年末上升9.15个百分点。

具体来看,工商银行公司类贷款不良率由1.96%降至1.83%,个人贷款不良率由0.6%提升至0.66%。对公贷款中,多数行业不良率下行,房地产业不良率由6.14%提升至6.68%;个人贷款中,个人住房贷款(0.42%)、消费贷款(1.84%)、信用卡透支(2.27%)不良率不同程度上升,经营贷(0.79%)不良率下降。

具体看贷款投向,该行公司类贷款比上年末增加1.93万亿元,增长14.0%,增量、增幅均为近十年同期最高,占比提升至6成以上达62.3%;个人贷款比上年末增加2412.90亿元,增长2.9%,占比由35.5%降至33.5%。

财报显示,对公贷款投向中,上半年该行制造业贷款余额达3.6万亿元、战略性新兴产业贷款余额突破2万亿元、绿色信贷余额超5万亿元,总量、增量均同业领先;普惠贷款余额突破2万亿元,涉农贷款近4万亿元,增速均同业领先;民营企业贷款余额突破5万亿元;专精特新贷款同比多增。

工商银行副行长张文武介绍称,该行制造业贷款较上半年增加6033.86亿元(境内分行4271.66亿元),余额保持同业首位,其中投向制造业中长期贷款余额、增量均为同业第一。该行制造业贷款主要投向新一代信息技术、新能源、电力装备、汽车制造、大型炼化等高端制造业龙头骨干企业和重点项目。

对于下半年的信贷投向安排,张文武提到,将继续加大对国家重大项目,以及制造业、科创、绿色、普惠、民营设备等重点领域和薄弱环节的信贷支持。

个人贷款中,工商银行报告期末个人住房贷款余额为6.37万亿元,较去年末的6.43万亿元有所下滑,占比由27.7%降至25.2%。据工商银行副行长、首席风险官王景武在业绩会上介绍,该行上半年个人住房贷款累计投放超5100亿元,较去年同期多投481亿元,其中首套住房贷款占比约为90%。

财报提到,该行通过抢抓二手房市场,持续优化房贷结构,上半年个人二手房贷款累计发放超1500亿元,较去年同期多发放706亿元。另据段红涛介绍,通过持续提升二手房贷款的服务水平,发挥带押过户、资金监管、自动审查、联网联办等创新优势,提高业务效率和客户体验,二手房贷款投放占比超过29.7%,较上年末提升了8.3个百分点。

此外,该行上半年个人消费贷款增加299.55亿元,增长12.9%;个人经营性贷款增加2590.02亿元,增长27.8%,信用卡贷款余额超过6500亿元,较年初增加近100亿元。另据段红涛介绍,该行汽车家装信用卡分期上半年投放近1000亿元。

半年盘点 | 上半年油价较去年高位“腰斩”,下半年还会再跌吗

回顾2023年上半年的国际原油市场,虽再无2022年近140美元/桶的“疯狂”,但是也称得上暗潮汹涌,多空因素轮番博弈扰动着原油市场。在经历了上半年多空轮动的起起伏伏后,国际原油市场进入2023年下半场。0000增发万亿国债,投资水利领域实属必要

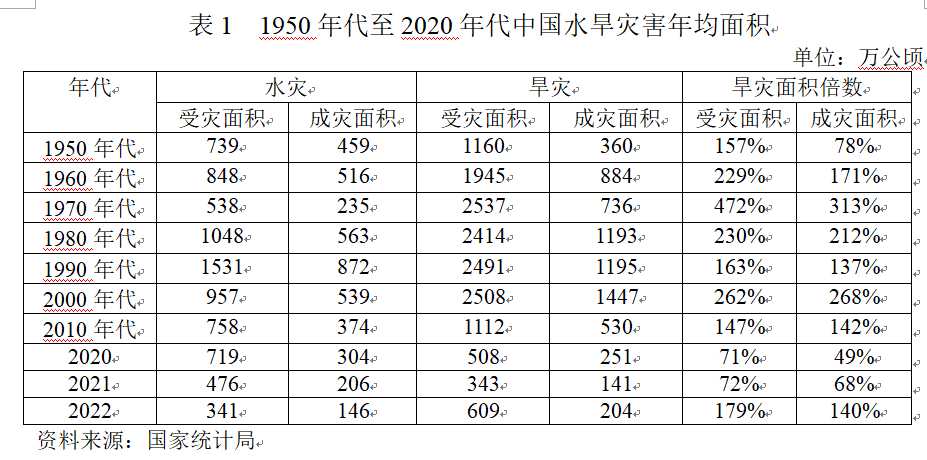

总体偏少的降水时空高度集中到了不利的时间和地区,导致我国今年在严重旱涝急转中损失巨大。即使不考虑扩大内需的宏观调控需求,新增万亿国债主要投资水利领域,实属必要。中央财政将在今年四季度增发2023年国债1万亿元,拟全部通过转移支付方式安排给地方,集中力量支持灾后恢复重建和弥补防灾减灾救灾短板。今年自然灾害和气候变化趋势决定增发国债投资集中水利锤子财富2023-11-13 23:39:160002A股上涨带动权益基金反弹,宽基ETF规模增逾2200亿

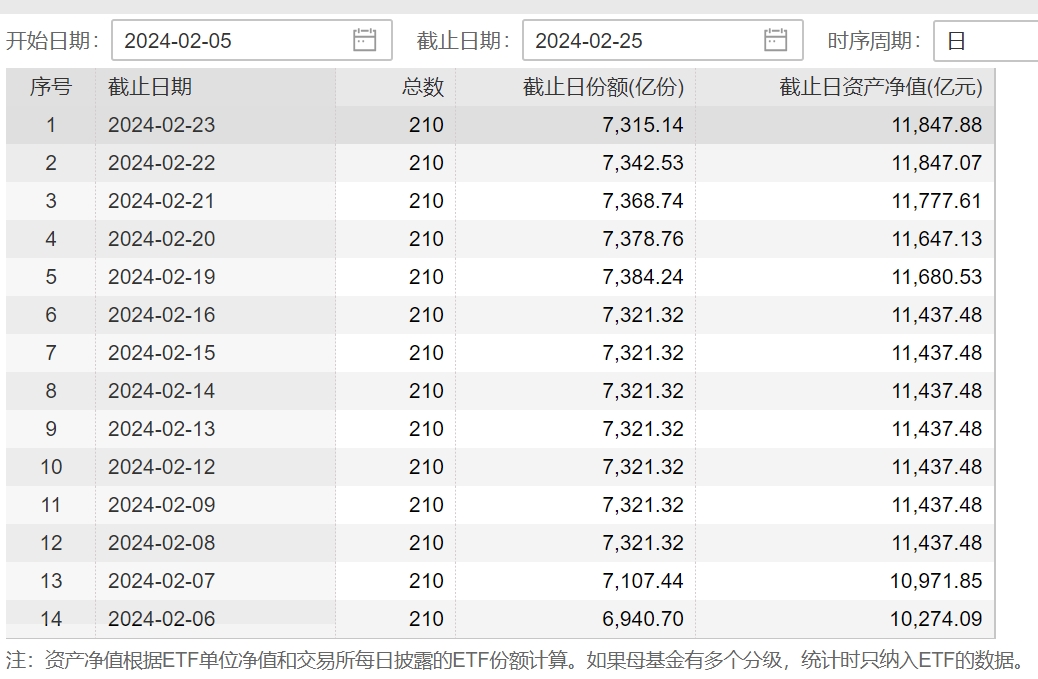

在指数持续反弹的背景下,多只宽基ETF的规模也实现了大幅增长随着A股市场走出强劲的上涨行情,权益基金也迎来了显著的反弹。Wind数据显示,自2月6日至2月23日,沪指连续八个交易日收涨,累计涨幅达11.2%。这期间,多只基金区间反弹幅度超过30%;且指数持续走高背景下,多只宽基ETF的规模也实现了大幅增长,自2月5日至2月23日,宽基ETF规模共计增加约2264.58亿元。锤子财富2024-02-25 20:00:440000去年销售规模增速8%,中国奥特莱斯行业凭什么逆势增长

白皮书显示,2022年中国奥特莱斯行业的销售规模增速为8%,高于其它零售业态,在接下来的3年左右,中国的奥特莱斯行业仍将处于快速发展阶段。在疫情的影响之下,零售业整体受到影响,然而大型折扣品牌业态奥特莱斯却反而增长了。锤子财富2023-07-11 13:31:130002“北脑二号”实现突破:猴子用意念拿到了草莓

面向脑机接口的国际前沿发展趋势,中国已有多个科研团队正在攻关不同技术路径的脑机接口设备。在猴子颅内植入一片牵着柔软细丝的薄膜,猴子不用动手仅用“意念”就能控制机械臂抓取草莓。在4月25日开幕的2024中关村论坛上,由北京脑科学与类脑研究所联合北京芯智达神经技术有限公司自主研发的“北脑二号”脑机接口重大成果正式亮相,填补了国内高性能侵入式脑机接口技术的空白。锤子财富2024-05-07 08:15:140000