对话淡马锡:对全球经济保持谨慎态度,期待更多长期资本进入A股

淡马锡2022财年(截至2023年3月31日)业绩亏损及股东负回报引发市场关注。

财报显示,淡马锡去年集团层面净亏损73亿新元,折合人民币近380亿元,同时按新元计算一年期股东总回报率为-5.07%。这是淡马锡自2016年以来最差的年度股东回报表现,也是自2003年以来第五次达到负值的一年期回报率。

不过,淡马锡管理层表示更看重长期。淡马锡中国区主席吴亦兵在接受第一财经专访时表示,处在加息周期当中,企业估值普遍下调,不管是MSCI全球(ACWI)还是MSCI亚洲(日本除外)指数,都录得较大跌幅,由于二级市场资产占到淡马锡投资组合的一半左右,股东回报为负也在预期之内。

根据IFRS9(国际会计准则)的要求,所有持股比例低于20%的投资(包括未出售部分)的单个年份市值变化须包含在损益表里。如果不包括未实现市值损失,淡马锡集团的运营利润为147亿新元。吴亦兵称,总体而言淡马锡的投资组合已从疫情期间的低谷复苏,3年期股东复合年化股东总回报率为8%,20年期和10年期复合年化股东总回报率分别为9%和6%。

过去一年淡马锡采取了较为谨慎的“防御姿态”,而对未来一年,淡马锡依然较为谨慎。吴亦兵认为,美国市场未来仍可能加息或者衰退,而中国仍在缓慢复苏进程中。

针对当前中国资本市场存在的负面预期,他认为,解决的关键在于引入更多长期资本。“中国资本市场被低估是全球共识,国外投资者并非不愿意投资中国。”他表示,期待中国资本市场进一步深化改革开放,吸引更多长期资本入市。

对全球经济保持“谨慎”,关注中国经济复苏机会

基于对宏观经济的谨慎判断,去年淡马锡投资组合呈现出明显“防御”特征。

从项目投资和退出来看,淡马锡都放慢了节奏。投资额为310亿新元,脱售额为270亿新元,净投资仅40亿新元,较上一财年的240亿新元缩水八成。

从地域来看,淡马锡的投资组合仍以亚洲为主,该区域占据总投资额的63%。其中新加坡(28%)仍是主战场,中国(22%)和美洲(21%)紧随其后。值得注意的是,新加坡占比较上一年提升1个百分点,中国则保持未变。

“对全球而言,下一阶段我们依然是比较谨慎的。”吴亦兵表示,一方面,通胀黏性较大,要想降到美联储2%的目标预计时间会比较长;另一方面,降通胀的同时经济衰退的风险会上升。相对于部分市场观点认为经济衰退不会出现,吴亦兵认为风险只是被延迟而并非彻底消失,要么承受金融紧绷,要么承受经济疲软,二者至少要面临其一。美国上半年银行曝险就是一个后果,而商业地产的风险也不容小觑。

对于中国当前投资、消费、外贸数据的变化,吴亦兵认为,这些都显示中国经济处在缓慢复苏当中。过去三年受疫情冲击,大中小企业的资产负债表都在发生变化,居民情绪快速恢复,但受收入预期影响,消费并没有如预期爆发。“居民需要依赖自身进行资产负债表的修复,所以复苏是缓慢的过程。”他称。

对于近期中国出口数据下滑以及市场对地方债务问题的担忧升温,吴亦兵也持相对谨慎态度。外贸方面,全球市场联动,若国外需求下降,也会拖累中国出口;地方债务方面,目前监管当局正在推动隐性债务显性化,而这迈出了解决问题的第一步。

“进击”前沿科技,赋能旗下支柱企业

淡马锡自2016年开始围绕四大趋势塑造投资组合,即数字化进程、可持续的生活、未来新消费和更长的寿命。契合这些趋势的投资,已经从2016年的13%增至2023年的31%。

伴随这一调整,同时叠加二级市场估值回落影响,淡马锡持有的未上市资产整体占比已从2013年的27%增至2023年3月末的53%。

吴亦兵向记者解释了淡马锡的投资思路。目前新加坡本土是淡马锡投资占比最重的地区,持股企业多为传统企业,分布在航空、交通、能源等领域。淡马锡通过投资区块链、人工智能等前沿科技,不仅是为了抓住科技进步的巨大机会,也是为自己所持的实体经济进行“赋能”。

淡马锡中国区副总裁沈晔强调了找到细分领域早期龙头的重要性。她表示,每个行业中龙头企业有资金、有人才、有数据,最有可能实现对技术的进一步推动。对这类企业的投资,更能带动行业的整体发展。

“我们投资很多早期企业,是希望看到科技革命的最前沿,保证我们的主要企业跟上科技发展的步伐。”吴亦兵举例称,比如投资区块链,并不是投资于虚拟货币,而是为了保持对区块链前沿技术的把握,保证下一轮金融科技变革中,旗下大型支柱企业不会被抛在后面。再比如大数据、AI,通过对前沿技术的投资和了解,以保证淡马锡旗下电信等基础设施企业能够利用新技术实现效能提升,而不会被迭代淘汰。

针对人工智能领域的投资,淡马锡中国区执行总经理黄喆君表示,投资最终还是要落到场景。“大模型肯定是一个革命性的创新,但一定不是AI的终点。我们最关注的还是软件企业、平台公司以及传统制造业企业如何用AI等技术来进行提升效率。适用得好,就会获得持续增长,反之就会被慢慢边缘化。”他说。

A股被低估,资本市场是提振信心抓手

今年以来,一级市场“募资难”和“退出难”问题突出。淡马锡不存在募资问题,但也面临退出问题。尽管作为长期投资者和资产所有者,在退出期限方面,淡马锡承受的压力相对较小。但对其投资的亟须资本支持的企业而言,尽快上市依然是“刚需”。

淡马锡在中国投资了大量创新药、创新疗法等领域的企业。这类企业往往具有“四无”特征——无收入、无利润、无资产,但有大量无形资产。近年来伴随港股市场推出18A,境内市场推出科创板,明确了“医药行业企业需至少有一项核心产品获准开展二期临床试验”的条件。在此背景下,更多医药企业涌现发展,并实现上市。

据淡马锡中国区执行总经理缪静雯介绍,实践中感受到科创板对创新药企上市有较高的要求。“一期临床、二期临床是最需要资本的阶段,如果等到药已经快要上市了,对资本的需求高点已经过了。”她表示,资本想要推动创新药的发展,就要承担相应的风险,而在临床一期、二期、三期的风险实际上是可以计算的。大数据显示,三期临床成功率在60%~70%,二期接近50%,一期在20%~30%。能计算的风险,就能定价。

“药企上市之后,机构投资者可以实现分散投资。一家专业机构在投资的几个股票中,可以实现一期临床、二期临床、三期临床等的风险组合,其中能够投中一个百倍股,就已经非常成功了。”吴亦兵补充称。

据他观察,目前中国资本市场拥有明显的投资价值,但被低估。“上市公司估值萎缩,偿债能力会萎缩,融资能力也会同步萎缩,资产负债表整体收缩。企业只能减少再投资,减员增效。”他表示,当前的关键是引入更多长期资本,期待市场改革开放持续深化,为更多长期资本入市创造条件。

从顶层设计开始,天齐锂业不断挖掘碳中和核心价值

在新能源汽车产业中,碳减排已成为落实ESG的重要载体随着双碳战略目标的提出,脱碳已成为各行各业的一场大考。在新能源汽车产业中,碳减排已成为落实ESG的重要载体,作为产业链上游的龙头企业,天齐锂业始终以可持续发展作为重中之重,积极应对气候变化,在资源和能源的使用上追求绿色发展,不断探索减少碳排放的创新举措,为实现新能源产业链全生命周期碳减排而努力。0000工信部部长金壮龙会见特斯拉首席执行官马斯克

双方就新能源汽车和智能网联汽车发展等交换意见。5月31日,工业和信息化部部长金壮龙在京会见特斯拉公司首席执行官马斯克,双方就新能源汽车和智能网联汽车发展等交换意见。0000明星科技股熄火、纳指标普下跌,国际金价创收盘新高!

芯片股继续调整,英伟达跌2%。*三大股指涨跌互现,道指涨0.1%;*中长期美债收益率小幅走高;*波音跌3%,阿拉斯加航空波音737事故将迎来新一轮调查。周一美股涨跌互现,投资者关注即将公布的关键通胀数据,或有助于决定美联储降息的时机。截至收盘,道指涨46.97点,涨幅0.12%,报38769.66点,纳指跌0.41%,报16019.27点,标普500指数跌0.11%,报5117.94点。0000工业硅主力合约一度触及涨停,硅业分会:工业硅价格有望短期内止跌企稳

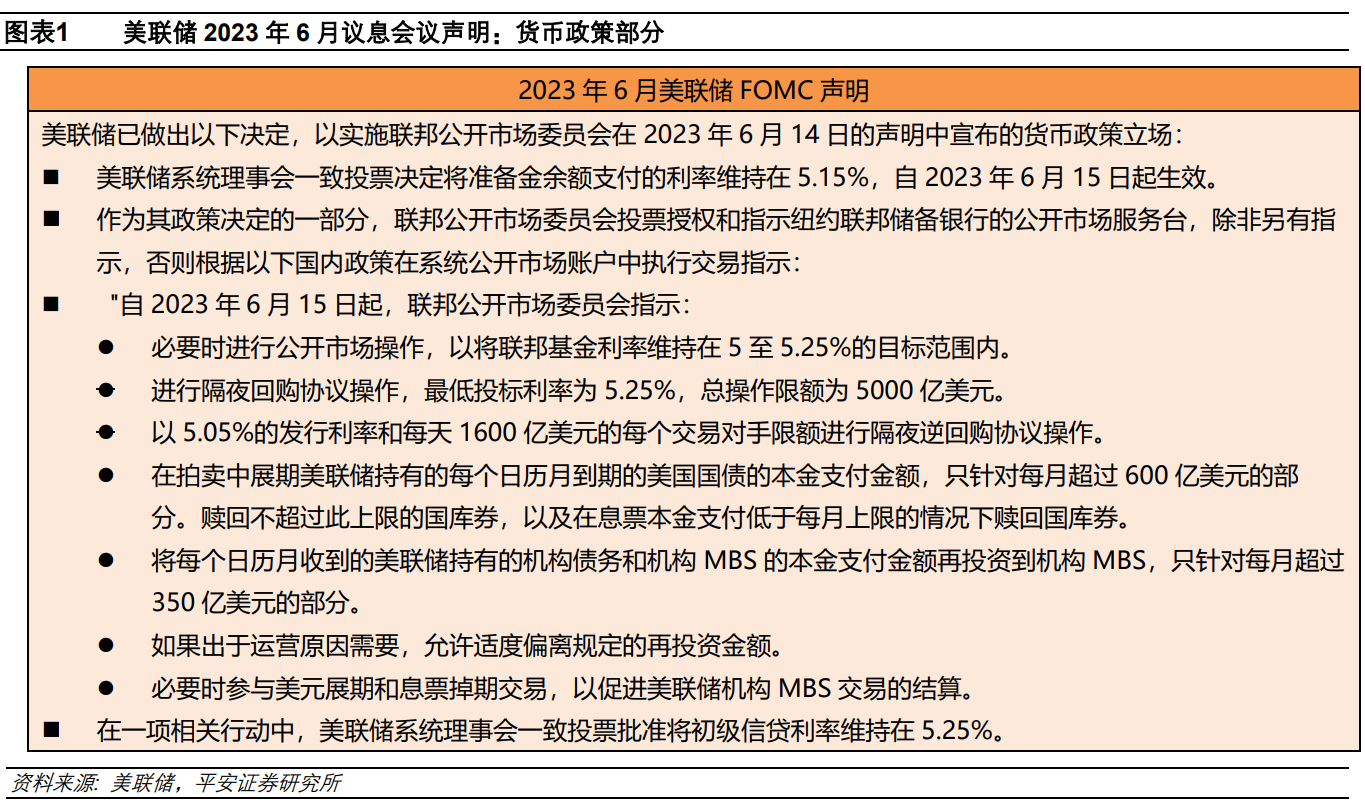

工业硅主力合约涨幅缩窄至5%,现报13115元/吨。6月19日,工业硅主力合约涨幅缩窄至5%,现报13115元/吨,此前一度触及涨停。锤子财富2023-06-19 11:16:550000钟正生:美联储如期暂停加息,但末次加息悬而未决

我们仍倾向于认为,美联储会在7月完成最后一次加息、年内不降息。6月美联储议息会议如期暂停加息,但经济预测暗示年内或仍有2次加息,此前市场主流预期认为年内仅加息1次。不过,鲍威尔讲话对未来的利率决策表态模糊,关于继续加息的讨论不多,但强调今年不应该降息。锤子财富2023-06-15 11:40:420000