巴菲特的10年赌约,道破华尔街赚钱的潜规则

这是我的第189篇原创文章

【题图典故】公元223年,蜀主刘备病危,临终前告于丞相诸葛亮曰:君才十倍曹丕,必能安国,终定大事。若嗣子可辅,辅之;如其不才,君可自取。史称“白帝城托孤”。诸葛亮感先帝知遇之恩,鞠躬尽瘁,死而后已,用一生诠释了“受人之托,忠人之事”。而这八个字,正是资产管理行业的核心要义。

1

说起企业界大咖之间的对赌,大家耳熟能详的至少有两个:王健林和马云的1亿元赌约,董明珠和雷军的10亿元赌约。赌钱事小,真正的用意是证明自己的判断正确。

在2005年的时候,巴菲特也参与过一场赌局。事情的经过是这样的:

巴菲特在2005年年报中断言:整体而言,专业人士管理的频繁操作的投资,其为期数年的收益表现,还不及那些就坐在那里什么也不做的业余投资者。

巴菲特知道很多华尔街人士不服气,于是就提出,那我们打个赌吧:我选择标普500指数基金作为我的“赛马”,挑战者选择不少于5只的对冲基金,10年后看看谁的业绩更好。

巴菲特话一出口,华尔街就陷入了集体的沉默。平时意气风发、指点江山的华尔街大鳄,在“股神”面前显得有些底气不足。这时候,只有一个人——来自门徒合伙基金的泰德·塞德斯,表示愿意和巴菲特一较高下。

泰德选择了5只母基金,然后将5只母基金投入到100多只对冲基金。这就意味着,这些母基金的整体表现,不会因为某一位经理人的业绩好坏而出现扭曲失真。

2

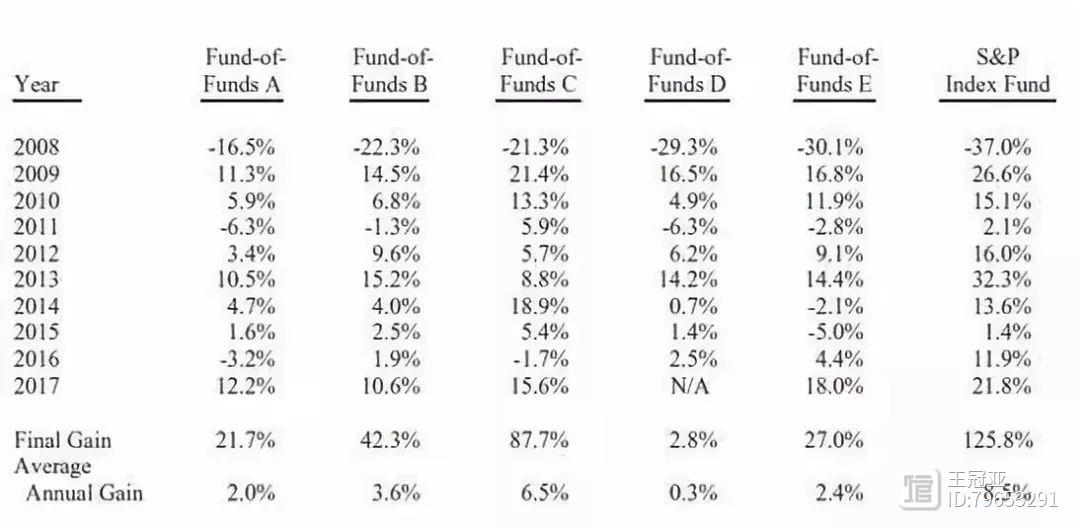

这场赌局是从2008年开始的,一直到2017年结束。业绩对比情况如下图所示:

我们可以很清楚地看到,2008-2017年,标普500指数基金的总收益是125.8%,年复合回报率是8.5%,考虑到2008年金融危机对股指的“拖累”,这是一个相当不错的成绩。

再来看看5只FOF基金的表现:表现最好的C基金,10年总收益87.7%,年复合收益6.5%;表现最差的D基金,10年总收益2.8%,年复合收益仅仅只有可怜的0.3%。

5只FOF基金的运作模式是这样的:选择5位投资专家,每位投资专家又聘请了数百名投资专家,这些投资专家管理着自己的对冲基金。然而,就是这样一个群策群力、集思广益的精英组合,居然全部跑输了指数,真真是一份非常打脸的成绩。

毫无疑问,在和巴菲特的这场赌局当中,华尔街人士输了。但是,最大的输家,却不是华尔街人士。华尔街的基金管理人,早就从他们的有限合伙人手里,拿到了巨额的管理费,赚得盆满钵满。

真正的输家,是给这些基金投钱的广大客户。他们的财富和时间,都在华尔街“潜规则”的主导下,不断地被侵蚀、蒸发.....

3

通过巴菲特的10年赌约,让我们来分析一下,客户的钱是如何流入华尔街人士的口袋的?

首先,对冲基金管理人向客户收取高额的管理费和业绩提成。

华尔街的对冲基金行业,通常遵循着“2 20”的收费标准:2%的年化固定管理费,再加上20%的非回拨性盈利提成。

举个简单的例子,如果合同约定业绩比较基准为5%,而这只基金今年取得了10%的收益。客户每投资100万元,管理人就要从中拿走3万元(2万元管理费加上1万元业绩提成)。

什么是“非回拨性”呢?就是说,今年赚了钱是要收业绩提成的,明年如果亏了钱,业绩提成也不会再返给你。

总之,赚了就要分一杯羹,亏了就全部由客户承担。正是这种不平等的安排机制,使得很多基金管理人在业绩不理想的情况下,仅仅靠做大规模就能收入不菲。

其次,频繁操作制造了巨大的交易成本。

5只FOF基金投向了数百只对冲基金,这也就意味着,参与投资决策及交易的基金经理超过200位。在这10年的时间里,他们做出的买入、卖出决策数以万计。他们以为能通过这种方式来跑赢市场,到头来才发现都是徒劳无功。

归根结底,赚取高额利润的往往是那些基金管理人,而不是投资的客户。银行家和基金管理人都购买了豪华观光游艇,可是,客户的游艇在哪里呢?

冠亚说

在2017年伯克希尔·哈撒韦公司年会上,巴菲特向来自全球各地的4万多名“朝圣”者做了简短的开场白。其中,他代表万千投资者,特别向指数基金之父——约翰·博格致以崇高的敬意。

相比于收费高昂的主动管理型基金,指数基金以低成本著称。看似“笨钱”的指数基金,在长期的投资长跑中,创造了远远高于其他投资方式的回报。

正因为如此,巴菲特说,约翰·博格是投资者的英雄,也是我的英雄。

作为基金管理人,应该时常扪心自问一下,我赚的钱,究竟是来自于客户,还是来自于市场?唯有不断精进,提升投资水平,实现客户和自身财富增长的双赢,才是基金管理人的真正价值所在,才是获得客户长期信赖的关键取胜之道。

关于赚钱,如果有人能提前告诉我这些…

01别让错误的方向,辜负了你的努力转眼今年只剩下100多天了。年初不少小伙伴说要好好学理财,实际上达成的却不多。学习达人A酱告诉我,自从定下年度目标,每次看到有理财相关的讲座,都会加入,从头到尾一字不落的听一遍;看到理财相关的社群,每群必入,有相关了解的话题,一定加入热切讨论。一年下来,学了不少新词:美联储加息,国债逆回购,房产新规,P2P监管新举措... 临川饮冰2023-08-01 17:10:340000

临川饮冰2023-08-01 17:10:340000月入过万的60平小超市:别人眼里不起眼的琐碎,才是你的机会

晚上好,我是艾小白~上周,我在跳水冠军全红婵的一次采访中听她说,她特别想开一家比小卖部更大的超市,里面有零食、有水果……诶,这念头,我小时候也曾经有过!说实话,现在这个大环境,经营实体店铺是越来越难了。不过我身边倒是有一位朋友,真的在老家实现了「超市自由」。靠着60平左右的社区小店,这些年前前后后也赚了70、80万,算得上是一笔相当不错的收入了。锤子财富2023-07-27 04:51:400000换1种思路养基,「涨跌」都安心

简七·豆文|艾小白(微信公众号:简七读财)最近,不少新手朋友看着账户上的浮盈慢慢减少,感觉对基金的爱也在慢慢消失了...今天,我想给大家分享一个同事,同时也是新基民——小欣的故事。这段时间的调整,对他似乎影响没有那么大。我找他盘了一盘他手头有的产品,发现——都是「进可攻、退可守」的选择。让我来仔细扒给你们看一看。(提及的产品仅为个人示例,不作投资建议。市场有风险,投资需谨慎) 简七读财2023-07-30 17:40:460000

简七读财2023-07-30 17:40:460000【每周一书】新的分工下,要不要考虑下自由职业?

蚂蚁说成长2023-07-30 11:31:580000

蚂蚁说成长2023-07-30 11:31:580000通透的人,都经历过无数次的精神自尽

文:蔡垒磊蔡叔,我是从17年开始关注你的老粉,你的文章几乎一篇不落,非常佩服你直指核心的能力。在这里我想问你一个看起来很泛的问题,一个人到底要如何做,才能变得足够通透?谢谢。........................你好,感谢你的夸赞,人一辈子都在修行,所以不管是你,还是我,都不能说达到了“足够”通透。通透是什么?锤子财富2023-07-28 01:25:000000