固收+”发挥多资产配置优势,鹏华招华一年持有期7月22日重磅首发

固收+”发挥多资产配置优势,鹏华招华一年持有期7月22日重磅首发

近日,急速前进的A股市场按下了“刹车”,出现了一定波动,投资者通过配置单一资产获得稳定收益的难度加大。基于此,以固定收益类资产打底,再搭配其他资产增强整体收益的“固收+”产品便成为了不错的选择。同时,债市在历经5月份短期回调后,对于未来投资及新基金建仓而言,或是较佳的介入时机。在此背景下,“金牛基金公司”鹏华基金再推“固收+”新品——鹏华招华一年持有期混合基金(A类009822,C类009823)将于7月22日起正式发行,为追求相对较低风险的投资者提供了一个攻防兼备的选择。

根据长江证券(000783,股吧)研究,“固收+”实质为固定收益加大类资产再配置,其收益来源主要两大部分,一是债券收益,二是增强收益。债券类资产贡献固定而稳健的收益,构成“固收+”资产组合的安全垫;而股票、金融衍生品等增强资产则主要贡献业绩弹性。当前债市环境依旧震荡,加上股市风险偏好抬升,攻守结合的条件下适合布局“固收+”产品。作为偏债混合型基金,鹏华招华一年持有期根据市场环境股债性价比进行仓位配置,股票方面占基金资产的比例为0-30%,精选A+H优质个股;债券方面,信用债为底,利率债灵活增厚,精选可转债,通过合理配置不同资产,做到进可攻、退可守。

由于股债两种资产属性存在天然的对冲效应,从历史来看,股市和债市之间一直存在“跷跷板”效应。根据国盛证券研究 ,从基础逻辑来看,如果这种效应的冲击来自基本面变化,则股债之间存在反向的跷跷板效应;如果冲击来自流动性或资金面,则利率变化将对全部资产产生同向的影响。今年以来的股债跷跷板效应主要来自基本面变化,因此股债资产之间呈现互补的相互影响。攻守兼备的“固收+”产品正是具备多资产组合的优势。未来运作中,鹏华招华一年持有期混合基金将借助多重策略,追求绝对收益目标,严控回撤,力争为投资者创造稳健的投资回报。

此外,鹏华招华还设置了1年最短持有期,既满足了持有人对于流动性的需求,保证了一定的灵活性,也鼓励持有人长期持有,力争提升投资胜率;同时对管理人来说,避免了日常申赎影响,有利于保持基金规模的稳定性。

事实上,“固收+”策略产品无论在固收投资能力,还是权益投资能力方面,都对管理公司提出了更高要求。值得一提的是,基于过去17年间投资经验沉淀,有“黄金战队”之称的鹏华固收团队今年无惧债市震荡,在固收领域保持整体领先优势。据银河证券数据,截至6月30日,鹏华固收旗下8只债基年内回报超4%,18只债基位于同类前1/4,24只债基位于同类前1/3。其中,鹏华可转债、鹏华9-10年利率债(A类)均跻身同类第一;鹏华丰融定开债、鹏华丰禄债、均位居同类前10。

凭借优异的投研业绩、雄厚的综合资管实力,鹏华基金及固收战队在今年颁奖季中获得大丰收。其中,公司获得权威奖项的大满贯,包括中国证券报“金牛基金管理公司”奖,证券时报“十大明星基金公司”奖和“固定收益投资明星基金公司”奖,上海证券报“2019年度金基金?TOP公司奖”。产品单项奖方面,祝松执掌的鹏华产业债(206018)获“晨星(中国)2020年度最佳普通债券型基金”;刘涛执掌的鹏华丰融定开债(000345)获中国证券报“五年期债券型金牛基金”、证券时报“五年持续回报普通债券型明星基金”; 鹏华丰禄债券(003547)获上海证券报“债券型基金三年期奖”。

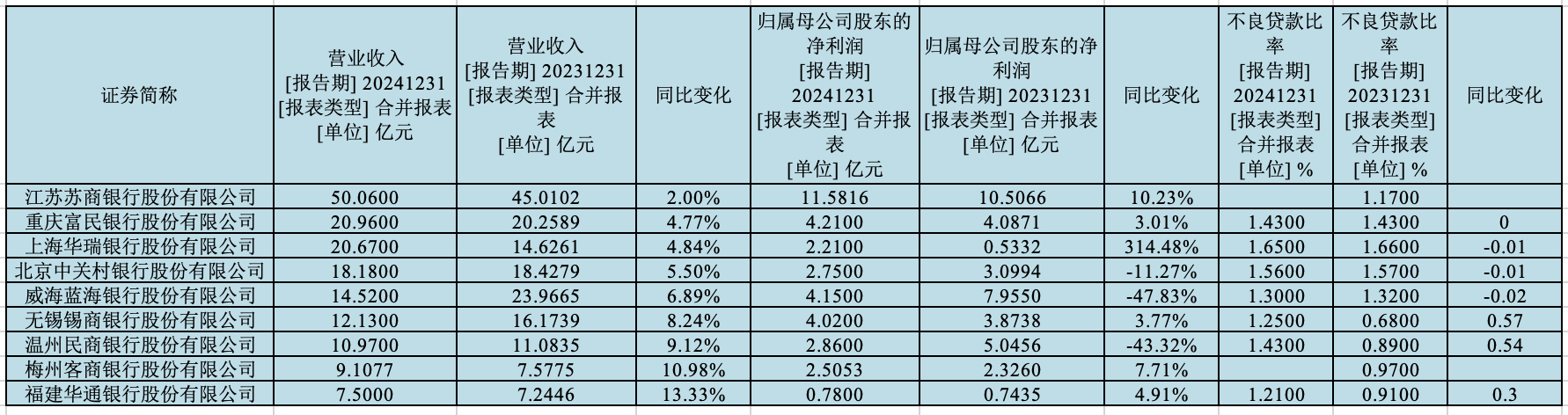

地方银行理财子公司跑步进场 发达地区理财业务有优势

本报记者吕东距去年5月份首批银行理财子公司获准开业已一年有余,银行理财子公司的队伍正不断壮大。与此同时,开业的理财子公司中愈来愈多的出现了地方银行的身影,目前已有4家地方银行理财子公司开业。普益标准研究员康箐芸在接受《证券日报》记者采访时表示,部分地方银行正在积极进行理财业务转型发展,后续随着理财子公司设立进程的不断推进,将会有更多的地方银行理财子公司获批筹建。已有4家0000公募基金看好A股跨年行情 金融、白酒和顺周期板块仍是重点

来源:中国证券报11月30日A股冲高回落,大金融和顺周期板块纷纷走低,但市场成交金额持续放大。公募观点指出,在经济持续复苏背景下,跨年行情可期,建议进一步挖掘细分领域投资机会,而大金融、白酒和顺周期板块仍是布局重点。成交金额持续放大0000夸大宣传、超比例投资!部分基金公司及个人被采取监管措施

近日,深圳证监局发布新一期的证券期货机构监管通讯,其中针对辖区部分持牌资管机构及个人采取监管措施。记者注意到,在涉及基金公司违规方面,存在着夸大宣传、个别基金股票投资比例超过基金合同约定限制等情况。打出“组合拳”规范基金销售今年以来,基金市场发行火热,截至9月17日,年内累计成立的新基金规模超过2万亿元,刷出历史新高。锤子财富2020-09-19 11:22:150000