低位反转!年内3M银票转贴利率跌逾230BP,超万亿贴现增量支撑信贷回暖

季末年底,票据利率持续下探。继10月、11月3M期品种频频逼近零利率之后,国股行半年期票据转贴现利率在25日下破0.6%。26日,市场低位反转,国股行各期限票据利率普遍上行,半年期品种大幅上行22BP回到0.8%的月内高位。

因为票据“资金 信贷”的二元属性,银行票据转贴现利率一直被视为信贷前瞻的先行指标。今年以来,在信贷需求回温缓慢的背景下,国股行各期限票据转贴现利率整体呈震荡下行趋势,3M期品种利率降幅已超过230BP。今年前11个月,票据融资增量同比多增近万亿元,为信贷增长提供了重要支撑。

有机构人士对第一财经表示,年末冲量叠加为“开门红”囤额度,银行尤其大行仍有较高的“以票充贷”需求,但票据市场价格也受到资金面等多方面因素的影响。近年来,关于票据“去信贷化”的讨论不断,但目前来看关联度依然较高。有分析认为,明年1月份作为各机构“开门红”关键节点,票据供需紧张关系将有所缓和。

3M银票转贴利率年内降逾230BP

12月26日,国股行不同期限票据转贴现利率出现不同程度反弹。其中,3M期品种转贴现利率回升5BP至0.06%;半年期品种转贴现利率大幅上行22BP,回到月内高点0.8%。

这也意味着,国股行半年期票据转贴现利率从月内低点回到月内高点,只用了一天时间,波动率加大。

此前25日,国股半年期票据转贴现利率一度下破0.6%关口创下新低,3M期品种转贴现利率则继11月中旬后再次逼近零利率,降至0.01%。这也被市场解读为当月信贷需求依然不足,尤其临近年底加上开门红准备,“以票充贷”需求量较大。

上述机构人士告诉第一财经,票据利率波动受到季节性因素和资金市场的双重影响,在定价方面也相对更加复杂。在供给层面干扰不大的情况下,票据利率的大幅下行一方面与机构年末“抢票潮”有关,杠杆大行大幅降价增配的现象明显;另一方面,资金面也会影响票据利率定价,票据定价往往参考货币资金价格,当资金市场利率上升时,票据的贴现成本也会上升,这可能导致企业减少票据的贴现融资,反之同理。

另有固收研究人士表示,作为货币市场的重要组成部分,票据市场对货币市场资金变化情况比较敏感,因为债券回购风险较低,票据转贴现利率一般高于债券回购利率,且均衡情况下二者走势大体相同。

从目前资金面来看,跨年流动性保持充裕,12月以来银行间隔夜拆借利率基本运行在1.5%下方,且随着近期央行缩量平价续作MLF(中期借贷便利),市场对接下来降准等预期还在升温。而今年以来,国债收益率、同业存单利率下行趋势明显,国有大行发行的1年期同业存单利率已降至1.7%以下。

从利差来看,截至12月26日,半年期票据与国债、同业存单的利差分别为16BP、90BP。由于当天票据利率大幅攀升,票据与国债、存单之间的利差明显收窄。

纵观今年以来走势,在多重因素影响下,票据利率中枢整体呈震荡下行趋势。其中,3M期国股行票据转贴现利率在10月底和11月中旬两度接近零利率水平。

Wind数据显示,截至12月26日,相比1月2.4%的相对高点,国股行3M期票据转贴现利率已经累计下降234BP;半年期品种转贴现利率则从1月的2.29%最低下降至25日的0.58%,目前累计降幅约为149BP。

超万亿增量支撑信贷回温

价格走低和机构“抢票”背后,年内票据融资为信贷增长提供了重要支撑,起到了稳信贷、稳总量的作用。

央行数据显示,今年1~11月,人民币贷款累计增加17.1万亿元,同比少增4.47万亿元。其中,住户贷款增加2.37万亿元,同比少增1.74万亿元;企(事)业单位贷款增加13.84万亿元,同比少增3.18万亿元。企业贷款增量中,短期贷款增加2.63万亿元,中长期贷款增加10.04万亿元,票据融资增加1.12万亿元,后者同比多增9287亿元。

回顾2019年以来数据,今年的企业票据融资增量仅次于2022年和2019年。数据显示,2019年~2023年的前11个月,企(事)业单位信贷增量中票据新增规模分别为1.81万亿元、4048亿元、1.09万亿元、2.85万亿元、1913亿元。同期,企(事)业单位贷款分别增加了9.03万亿元、11.57万亿元、11.36万亿元、15.83万亿元、17.02万亿元。

有市场人士认为,票据融资在一定程度上可以抵补常规信贷的走弱,同时有利于中小企业降成本。

不过,在监管导向和相关新规要求大背景下,对于部分机构基于非真实交易的过度“以票充贷”等行为,业内关于票据“去信贷化”的关注和讨论由来已久。但多位业内人士此前对第一财经表示,在规模情结短期依然较重的情况下,信贷需求回温缓慢,票据的“去信贷化”可能需要一个更漫长的过程。

“在一系列针对性政策出台之后,通过票据套利的空间下降,银行借助票据贴现虚增贷款规模的现象也得到整治,但通过票据调节信贷规模的现象依然存在。”中信证券首席经济学家明明近期在一份报告中提到,从监管动作和市场数据来看,借助票据贴现虚增贷款规模的现象已经得到一定的整治。

他认为,票据“去信贷化”有利也有弊,一方面,票据剥离“信贷属性”后,将不再受传统信贷投放的行情干扰,其定价也将重回市场化,减小波动,有利于加强货币政策在票据市场的直接传导。但另一方面,票据本身具有的“融资属性”也不应被掩盖,要想从根本上解决票据利率波动过大的问题,需要强调票据交易的真实性,通过监管压缩套利空间,打击炒作行为。

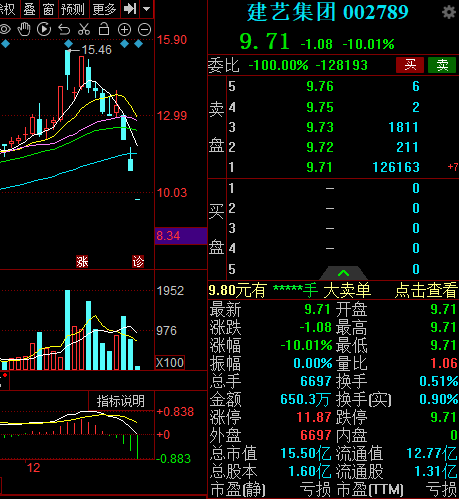

建艺集团录得三连跌停,公司因涉嫌信披违规遭证监会立案

建艺集团公告,因涉嫌信息披露违法违规,中国证监会决定对公司进行立案。目前,公司各项生产经营活动正常开展。12月24日,建艺集团一字跌停,报9.71元,该股连续第3个交易日跌停。截至发稿,该股股价较12月10日的高点累计下跌超30%。锤子财富2024-12-27 03:53:500000南钢股权交易僵局待解:二股东优先购买权行使两周后,沙钢仍拒绝退场

沙钢并未放弃南京南钢的股权之争,近期或将诉诸司法解决相关问题。在南钢的归属权于4月初被中信“截和“后,关于南钢股权的“争夺战”再度陷入僵局。第一财经记者获悉,在复星按照当时与沙钢签订《股权转让协议》(下称“协议”)中约定的,将沙钢的“诚意金”和利息归还沙钢15天后,沙钢仍拒绝配合复星解除南京南钢钢铁联合有限公司(下称“南京南钢”)49%的股权质押,并要求继续执行双方已经终止的《股权转让协议》。0001北向资金今日净卖出近50亿元,长安汽车、比亚迪等获加仓

前十大成交股中,净买入额居前三的是长安汽车、比亚迪、恒瑞医药,分别获净买入4.91亿元、1.31亿元、0.81亿元。12月1日,北向资金全天净卖出49.97亿元;其中,沪股通净卖出40.63亿元;深股通净卖出9.35亿元。本周北向资金累计加仓逾16亿元。前十大成交股中,净买入额居前三的是长安汽车、比亚迪、恒瑞医药,分别获净买入4.91亿元、1.31亿元、0.81亿元。锤子财富2023-12-01 18:17:340000