存单利率大幅下行,供需两旺背后资产荒、负债荒持续共存

流动性充裕加上银行压降负债成本,近期,同业存单利率下行明显。

上周,1年期AAA同业存单到期收益率大幅降至2.08%以下,与同期限MLF(中期借贷便利)利差倒挂扩至42个基点,与DR007(7天质押回购利率)利差快速收窄。就在4月15日,MLF年内第二次缩量续作。机构人士分析,信贷均衡投放、政府债发行节奏偏缓背景下,当前银行对中长期流动性需求不充分。

不过,在短端资金价格维持低位震荡的同时,存单利率持续走低,也被视为资产荒与负债荒仍同时存在。今年以来,同业存单整体供给并不弱,短期内供需两旺特点明显。据Wind数据,虽然3月同业存单净融资额大幅收缩,但发行量不低,4月到期规模较小,净融资明显回升,至今净融资额已突破2万亿元,而去年前4个月合计净融资额仅约为2075亿元。

存单一二级利率持续走低

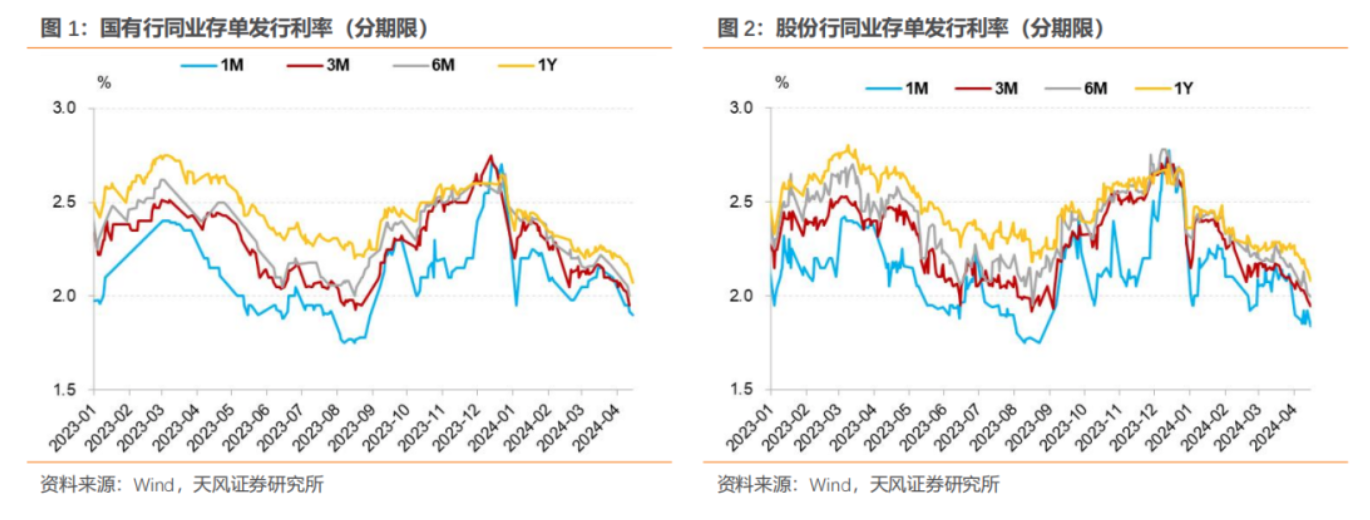

据东吴证券统计,截至上周五,4月以来,1年期AAA同业存单到期收益率下行幅度达到13BP,其中4月12日单日降幅较大。而回顾今年以来,不同期限存单利率一路震荡下行,其中6个月、3个月期存单到期收益率均已降至2%以下,一级市场国股行6个月、3个月期存单发行利率也下破2%。

“存单是银行主动负债,受季末考核时点影响,发行和到期均存在明显的季节性。”天风证券固收分析师孙彬彬指出,从历史经验来看,3月跨季和清明节之后时点,存单净融资通常由正转负,对应余额增长由升转落。今年的不同之处在于,3月中下旬存单净融资偏弱,反而是跨季之后净融资显著回升,而且期限结构上长期限存单比例提高。

Wind数据显示,3月同业存单环比发行进一步放量,但到期规模较高致净融资额明显收缩至483亿元左右,此前1月、2月单月净融资额分别为10001亿元、2659亿元。进入4月,虽发行量明显回落,但同期到期量较小,银行存单净融资额明显回升,截至15日,已超过7100亿元,今年以来累计净融资额突破2万亿元。

相比之下,去年前4个月合计净融资额仅约为2075亿元,其中,1月、3月净融资额为负,4月净融资额回升至2799亿元左右。但进入去年下半年尤其四季度,特殊再融资债发行和万亿国债增发带来较大资金压力,银行存单发行力度明显加大,发行利率也明显攀升。从部分大行年报来看,去年存单发行规模有明显提升。

孙彬彬指出,当前存单利率下行主要是五点原因:一是信贷均衡投放和政府债发行进程偏缓,或让银行体系内资产负债压力在结构上更加均衡;二是资本新规落地首季影响可控,季末扰动有限;三是资金面和流动性环境维持平稳,波动弱于季节性;四是存款利率自律机制进一步引导降低负债成本,约束银行负债竞争行为;五是短端资产的资产荒问题或有加剧。

从央行最新披露的3月金融数据来看,在高基数效应下,3月和一季度新增中长期贷款均明显同比少增,同期存款下降幅度也较大,且社融与M2同比增速剪刀差上升。孙彬彬认为,这些表现均反映了银行资产负债表压力缓解,但关键仍在于结构。

4月15日,央行开展20亿元公开市场逆回购操作和1000亿元MLF操作,利率分别维持1.8%、2.5%不变。考虑到当日共有40亿元逆回购到期,加上当月共有1700亿元MLF到期,整体实现流动性净回笼720亿元。中信证券首席经济学家明明认为,存单利率持续走低而MLF需求一般,反映当下商业银行对于中长期流动性的需求并不充分,加上央行对资金空转等问题的关注度较高,MLF缩量整体符合预期。

短期银行发行意愿弱

“1年期同业存单收益率的定价‘锚’是1年期MLF利率,但上下波动幅度与DR007相关。DR007在4月初跨月后迅速回落,并且维持在略超1.8%的水平,带动同业存单收益率下行。”东吴证券固收分析师李勇在报告中指出。

不过,从存单利率与短端资金利率表现的关系来看,尽管短端资金利率处于低位,但整体相对稳定,DR007在4月初跨月后迅速回落,但整体维持在略超政策利率(1.8%)水平。不少分析认为,当前存单利率大幅下行更多与供需失衡有关。

据东吴证券数据,从商业银行的同业存单托管量来看,今年1月和2月分别增持7826亿元和1846亿元,需求较为强劲。另有机构观点认为,央行强调关注长端利率,或加剧农商行等机构布局长债担忧,转而寻求配置更多同业存单。

“同业存单连通货币市场与信用市场,其供给与商业银行的资负配置与头寸管理息息相关,其需求取决于资管机构、银行机构对货币市场的配置意愿。”中信证券银行业分析师肖斐斐此前测算指出,截至今年2月底,同业存单持有人中广义基金、商业银行分别占比49.2%、35.8%。

其中,广义基金中货币基金及银行理财是主要持仓品种,商业银行增持力量以农商行为主。今年前两个月,理财、大行及农商行为主要增配力量,前两月持仓余额均有明显增长,持仓增量占存单余额增量的比重接近9成。

尽管年内供给整体不弱,但单从发行量来看,4月发行量大幅回落至1.39万亿元,较3月环比减少1.53万亿元,同期需求不减。

事实上,农商行、理财在3月跨季后买入存单符合季节性,天风证券数据显示,相比2023同期,4月以来存单配置增量比较明显的是国股行、基金、保险资管(其他产品)。孙彬彬认为,存单反应的是银行为主导的金融市场微观变化,当前的供需关系或许能够说明短端资产或许也存在一定的资产荒问题,资产荒和负债荒并存的格局并未完全改变。

综合机构观点,短期内考虑信贷投放力度不强,银行通过发行同业存单主动补充负债的意愿弱,同业存单的供给量增加较为有限,或助推同业存单收益率继续下行。但中期来看,接下来政府债供给增加或将带来扰动,利率下行空间有限。

国企改革概念股领涨,多重利好叠加,如何布局“中特估”?

机构指出,投资者可以通过布局“中特估”相关指数与产品,或是投资红利类指数来参与“中特估”投资。6月16日,国企改革概念股涨幅居前,截至发稿,中纺标涨近15%,国瑞科技涨超13%,南京公用、长春一东、中成股份等多股涨停。锤子财富2023-06-16 10:19:1100002023年羽毛球年度盛典圆满收官!赖茅与世界羽联携手同心再续合作情缘

5月20日,2023年苏迪曼杯世界羽毛球混合团体锦标赛决赛前夜,由贵州赖茅酒业有限公司主办的2023赖茅羽毛球年度盛典在苏州希尔顿酒店盛大举行。作为世界羽联的官方合作伙伴,赖茅携手羽毛球奥运冠军张宁、张楠,羽毛球世界冠军王晓理、陈金,以及民间羽毛球运动精英和“真赖粉”们,在苏州星湾学校体育馆举行2023赖茅羽毛球年度盛典全明星赛,并于当晚进行了颁奖典礼。获多方认可,赖茅与世界羽联再续情缘锤子财富2023-05-21 12:15:240000滚动更新丨美股股指期货齐涨;美国6月贸易帐逆差731亿美元

美股三大股指期货盘前齐涨;欧洲主要股指走低。(更新中)20:45欧洲主要股指走低英国富时100指数跌0.62%,法国CAC40指数跌0.86%,德国DAX指数跌0.41%。20:30美国6月贸易帐逆差731亿美元美国6月贸易帐逆差731亿美元,预期逆差725亿美元,前值逆差751亿美元。20:23现货黄金短线下挫逾4美元现货黄金短线下挫逾4美元,报2405美元/盎司。锤子财富2024-08-06 21:19:150000晓数点|一周个股动向:折叠屏概念股领攻 银行股遭主力超50亿出逃

受银行股下跌拖累,沪指本周累计下跌0.43%;深证成指、创业板指均涨超2%。个股方面,科森科技晋级五连板,宁德时代获主力资金抢筹近10亿元,银行股遭主力抛售。多图速览>>锤子财富2024-09-03 08:42:430000深耕蓝色金融 深圳中行助力海洋经济高质量发展

海洋是高质量发展战略要地。在国家“海洋强国”战略背景下,深圳作为我国21世纪海上丝绸之路的重要支点,承担着“双区”建设、全球海洋中心城市等重大战略使命。2022年深圳全市海洋生产总值突破3000亿元,涉海企业增加至近3万家。0000