净利润主板≥1亿元、创业板≥6000万,科创板3年研发>8000万,上市门槛调高影响面多大?

上市财务指标是企业发行上市的关键条件,是衡量上市企业质量的重要指标。

4月12日,新“国九条”发布后,证监会发布6项规则草案公开征求意见,沪深交易所同步就19项具体业务规则向社会公开征求意见。

其中,关于上市门槛中上市财务指标的变化引起了普遍关注,那么,这些变化背后,影响面将会有多大?

实际过会企业财务指标已普遍高于原标准

对于拟上市公司而言,能否准确选择符合自身特点的上市标准,是决定其能否成功上市的关键因素之一。注册制以来,无论是主板抑或科创板、创业板,都设置了多元化的上市财务指标。

其中,主板突出“大盘蓝筹”定位,重点支持业务模式成熟、经营业绩稳定、规模较大、具有行业代表性的优质企业。相应地,主板设置了比其他板块更高的上市财务条件。

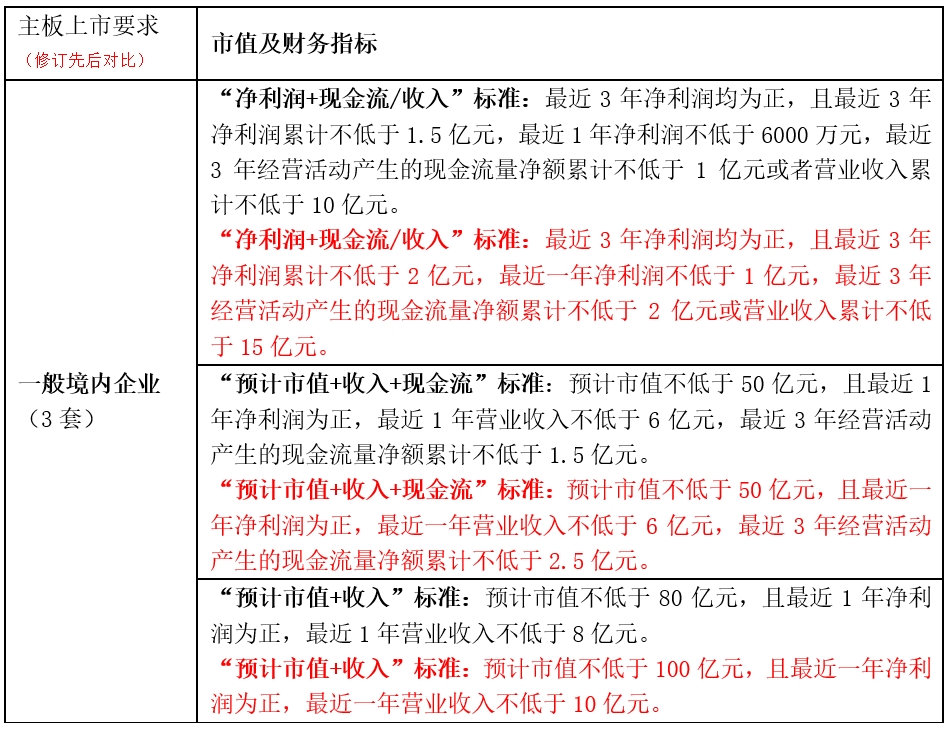

修订之前,主板(一般境内企业)设置了3套上市标准。除了一般境内企业外,还针对已在境外上市的红筹企业设置了2套上市标准、未在境外上市的红筹企业设置了3套上市标准、存在表决权差异安排的企业设置了2套标准。

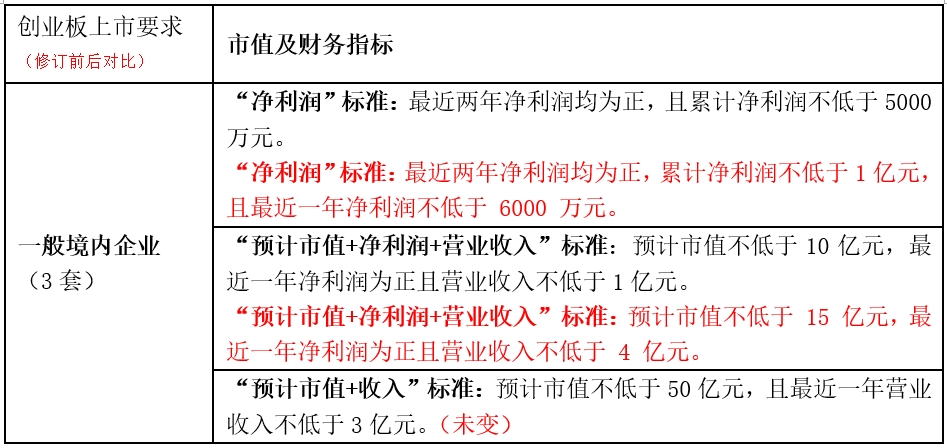

创业板突出创新创业的特色,聚焦的成长性等指标,为此设置了3条上市标准(一般境内企业),另外,针对红筹架构、存在表决权差异安排的企业设置了2套上市标准。

科创板突出“硬科技”特色,强化科创属性要求,设置了5套上市标准(一般境内企业),另外,与创业板相同,针对红筹架构、存在表决权差异安排的企业设置了2套上市标准。

不过,从前期实践以及结合近日市场多方声音来看,主板及创业板的上市标准存在指标偏低等问题,引导拟上市企业分流到合适板块的作用发挥得不充分。

一方面,部分“踩线”达标的拟上市企业持续经营能力、抗风险能力并没有达到上市公司的要求就来“闯关”,大量申报企业主动撤回。以创业板为例,其审核整体淘汰率近年超过40%,与偏低的上市财务指标存在较大关联。

另一方面,近年来,实际过会进而上市企业的财务指标,事实上已普遍高于前述标准,有不少市场人士认为,提高上市指标水到渠成。

挑出真正的行业龙头

根据沪深交易所披露修订后的上市规则,对于适用于一般企业的上市门槛出现了不同程度地调高。

首先从主板来看,在主板上市财务指标中,2005年制定的净利润标准是“3年3000万”,当时只有单一板块,相关标准与当时经济发展阶段相适配。全面注册制后,主板上市财务条件大幅提升,比如,净利润指标提升为“3年1.5亿元、最近一年不低于6000万元”。

本次规则修订中,主板第一、二套上市标准的净利润、现金流、收入指标,第三套上市标准的预计市值、收入等指标均有提高,可以看到,修订后的上市条件,进一步拔高主板大盘蓝筹的业绩门槛,与创业板、科创板之间的业绩差距进一步拉大,并更加强调在业绩规模上的稳定性。

Wind数据显示:全面注册制实施一年来,深沪交易所共有48家公司登陆主板,如果将这些公司的业绩和修订后的财务标准相对比,可以发现,事实上受其影响的范围是相对较小的,仅有少数企业低于修订后的标准。

比如,以大多数拟上市企业采用的一套标准中的“净利润 营业收入”组合来看,48家已上市公司最近三年营业收入(2020年至2022年)合计数的中位数为32.4亿元,远高于修订后的“最近3年营业收入累计不低于15亿元”的标准;最近三年净利润合计数的中位数为3.5亿元、最近一年净利润的中位数为1.5亿元,同样高于修订后的“最近3年净利润累计不低于2亿元,最近一年净利润不低于1亿元”的标准。

组合起来,仅有10家公司未满足“净利润 营业收入”的标准,其中9家卡在了“最近一年净利润不低于1亿元”的指标上,但未满足条件企业依旧可以选择二、三套标准,或是“预计市值 收入 现金流”或是“预计市值 收入”,对于最近一年净利润的要求仅为正数即可。

市场人士认为,板块定位和上市条件是发行上市中基础性制度安排,从过去多年的实践来看,原主板上市财务指标偏低,部分贴线达标的主板申报企业利润规模小、缺乏行业代表性,实际上能够被市场认可、成功上市的主板企业,财务水平一般都较大幅度高于相关标准。本次规则修订中,深沪交易所进一步明确了主板定位评估具体维度,在强化主板定位的同时,增强了企业到主板上市的合理预期,有助于避免发行上市“隐形门槛”的质疑。

筛除成长基础薄弱的企业

在创业板方面,新修订的创业板上市条件依然沿用了原有的三套标准体系。

第一套标准适度提高了盈利门槛,突出公司的抗风险能力,从制度设计的角度来看,第一套标准更适合多数具备稳定盈利能力的成长型创新创业企业,Wind数据显示:创业板注册制以来,有971家企业采用第一套标准申报上市。

第二套标准对预计市值以及收入规模指标提出了更高要求,更适合少数盈利规模相对较小,但质地非常好的企业,注册制以来有64家企业采用第二套标准申报上市。

而第三套标准更适合极具发展潜力和战略价值的企业,截至目前尚未有企业采用标准三申报,此次也并未作出修改。

“一直以来,我们在第二、三套标准的选用上就非常审慎。只有发展潜力明显的优质项目,我们才会考虑同意企业选用第二、三套标准申报。”一券商保荐业务负责人说。

如果以第一套标准来衡量,创业板注册制以来,有531家企业成功上市。其中,市值超过200亿元的注册制创业板公司中,超过90%的公司上市前财务数据符合新的净利润标准要求。整体来看,共有154家企业不符合第一套标准,绝大部分卡在最近一年(2022年)净利润的要求上。不过,这些企业可以采用第二套“预计市值 净利润 营业收入”的标准上市,其对净利润的要求仅为正。

市场专家对第一财经表示,创业板需要着力服务于优质的成长性创新创业企业,现行上市条件中的财务标准下,一些利润规模小的拟上市企业缺乏必要的抗风险能力和发展潜力,未来成长的基础因此并不牢固。

某券商投行业务负责人对记者表示,“修订后的上市财务门槛对我们拟申报的项目影响不大。去年下半年,为适应提升上市公司质量的要求,我们也提高了投行业务的质控和内核标准,2024年准备申报创业板项目的盈利规模均大幅超过新修订的上市条件。”

另外,第一财经记者了解到,深交所正在研究完善创业板定位要求,从适应新质生产力发展要求出发,进一步明确创业板“三创”“四新”的具体表现形式,并适当提高反映创新企业成长性的相关指标。

各板块间拉开梯次

此次修订虽然并未对科创板和北交所企业的财务条件作出修改,但对科创板企业的科创属性提出了更高要求。

包括将“最近三年研发投入金额”由“累计在6000万元以上”调整为“累计在8000万元以上”,将“应用于公司主营业务的发明专利”数量由“5项以上”调整为“7项以上”,将“最近三年营业收入复合增长率”由“达到20%”调整为“达到25%”。

证监会首席风险官、发行监管司司长严伯进表示,对申报科创板企业的研发投入金额、发明专利数量以及营业收入增长率设置更高标准,强化衡量科研投入、科研成果和成长性等指标要求,进一步引导中介机构提高申报企业质量,凸显科创板硬科技特色。

“这样安排,各板块间可以拉开梯次,板块层次更鲜明、特色更突出,更好适应不同发展阶段、不同行业属性、不同经营规模企业和不同投资目的、风险偏好投资者的需要。”严伯进说。

一位公募基金首席分析师对第一财经记者表示,“此次修订上市财务指标整体符合预期,主板、创业板净利润规模的差异化要求更加明显,有助于投资者准确选择适合自身风险承受能力的标的”。

沪上老旧小区“变形记”

锤子财富2025-01-10 22:10:250000集采扩面提质!这些中成药、高值耗材将迎来新一轮降价

在不到5年的时间里,我国医药带量采购已经走向了常态化和制度化,国家组织集采333种药品平均降价超50%。按照国家医保局的时间表,今年下半年将有全面第八批药品集采落地、第四批高值耗材集采以及首次中药国家集采等改革,我国医药集中带量采购的覆盖面进一步扩大。0000市场疲软,圣诞订单收缩,这些外贸人调整战略冲刺全年目标

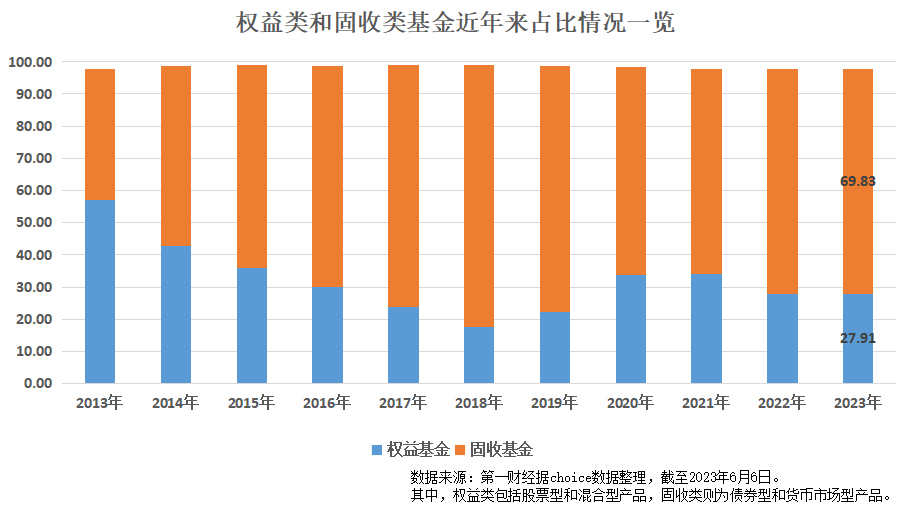

义乌圣诞树外贸商朱芝娟表示,“欧美订单今年少了很多,俄罗斯以及‘一带一路’国家的生意有所增长,整体比去年下降了一些。”义乌外贸人徐俊已经发完了圣诞季相关饰品批发订单,开始将精力投入中东斋月的供货。他告诉第一财经,今年圣诞季的订单不增反降,“客户拿货量起码比去年少了三分之一”。原因主要是市场需求收缩,疫情期间外商采购又相对稳定,导致积压了不少存货,也让今年的采购量明显降低。锤子财富2023-11-17 09:13:190000赚钱效应不佳基民“神伤”,权益类基金该如何重获信任

权益基金“黯然失色”该如何是好?5月以来,A股市场处在震荡调整阶段。上证指数虽一度冲破3400点,创一年多来新高,但随后又快速回落,失守3200点整数关口。创业板指表现更为羸弱,连续刷新年内低点。在此背景下,与A股市场联系紧密的权益类基金,尤其是主动权益类产品自然也难逃大幅回撤。锤子财富2023-06-07 21:59:090002