北交所6项规则落实“国九条”:发行人定位不符可终止审核,成交量不达标公司将被强制退市

资本市场新“国九条”发布后,证监会及沪深京交易所一揽子配套政策文件和制度规则密集出台。

4月12日,为深入贯彻落实中央金融工作会议以及《国务院关于加强监管防范风险推动资本市场高质量发展的若干意见》精神,推动资本市场“1 N”政策体系形成和落地实施,证监会制定并陆续出台相关配套政策文件和制度规则,就涉及发行监管、上市公司监管、证券公司监管、交易监管等方面的6项规则草案公开征求意见。

同时,北交所就6项配套业务规则向市场公开征求意见,针对性完善了公开发行并上市、重大资产重组、股份减持、分红、退市等制度安排,修订了相关配套业务规则。此外,北交所正加紧制定修订相配套的其他业务规则。

发行人定位不符可终止审核

在从严监管企业发行上市方面,北交所修订了《北京证券交易所向不特定合格投资者公开发行股票并上市审核规则》(下称《公发审核规则》),调整发行审核重点。

一是完善北交所定位相关规定。进一步坚守板块定位,明确发行人应当符合北交所定位要求,保荐机构应当核查并作出专业判断。对于不符合市场定位和产业政策的,北交所可终止审核。

二是加强信息披露监管。明确发行人应保证相关信息披露准确真实反映企业经营能力。将信息披露文件存在明显瑕疵作为终止审核的情形,针对申请文件明显瑕疵、严重影响投资者理解或审核开展等违规行为,将不接受上市申请文件纪律处分的最长期限提高至2年。完善信息披露豁免要求,要求做好替代性披露,并明确审核机构可以退回不符合信息披露要求的回复文件。

三是优化审核程序要求。优化咨询行业咨询委等审核时限扣除情形,并明确时限扣除同样适用于受理、问询、暂缓审议、复审等环节。与优化连续挂牌满12个月的执行标准相配套,明确发行人在提交上市委审议前因连续挂牌未满12个月中止审核的,中止期限可超过三个月。此外,还优化了行业咨询委、请示报告、注册阶段程序衔接的相关表述等。

延长保荐机构重复申报间隔期

除《公发审核规则》外,北交所还修订了《北京证券交易所上市公司重大资产重组审核规则》(下称《重组审核规则》)《北京证券交易所上市委员会和并购重组委员会管理细则》(下称《两委管理细则》)相关规则,从发行人、中介机构以及交易所三方面入手,压实各方责任。

其中,要求“关键少数”切实增强诚信自律法治意识,完善公司治理和内部控制制度、接受内部控制审计,配合中介机构核查、发行上市监管,发行人因保荐机构执业受限之外的原因更换保荐机构的应重新申报。为了督促保荐机构、发行人等更加重视申报质量,防治“带病申报”“闯关申报”,将保荐机构12个月内两次不予受理后再次申报的间隔期由3个月延长至6个月,针对发行人“一查即撤”“一督即撤”增设6个月的申报间隔期。

另外,要求保荐机构从投资者利益出发,充分运用资金流水核查、客户供应商穿透核查、现场核验等方式,防范财务造假,按要求报送底稿供监管备查。落实“申报即担责”要求,强化现场督导,明确现场督导为审核主要手段之一。

另外,进一步完善相关配套机制,提升交易所审核把关能力。对于信息披露质量存在明显瑕疵的申请,交易所依规终止审核。落实监管要“长牙带刺”、有棱有角要求,强化纪律处分惩戒力度。优化上市审核委员会和并购重组审核委员会(下称“两委”)运行机制,加强交易所对“两委”委员的管理监督。

累计成交量不达标将被强制退市

在上市公司监管方面,北交所对《北京证券交易所股票上市规则(试行)》进行了修订,聚焦退市制度完善,对四大类退市指标进行了修改,并同步调整了配套的信息披露、停牌等安排。

北交所表示,本次北交所退市制度调整后,在交易类和财务类强制退市标准的股票交易连续计算时间、营业收入退市标准等个别指标阈值以及市值退市的适用范围等方面有所差异,主要是基于北交所服务创新型中小企业的市场定位进行了适应性调整。

强制退市方面,包括交易类、财务类、规范类及重大违法四大类。其中,新增成交量退市指标,连续120个交易日累计成交量低于100万股将被强制退市。交易类强制退市标准中,成交量指标自规则发布实施之日起起算。

同时,明确财务类指标全部交叉适用,即公司被实施财务类强制退市风险警示后,首个会计年度触及相关财务类指标任一情形的,将被强制退市。在认定营业收入金额时要求扣除与主营业务无关的业务收入,亏损考察维度中增加利润总额为负情形。在撤销退市风险警示条件中,增加内部控制审计报告为标准无保留意见的要求。财务类强制退市标准,以2024年年报为首个适用年报。

另外,新增控股股东资金占用、内控非标审计意见、控制权无序争夺等三项退市情形;新增规定公司披露的营业收入、利润总额、净利润等主要财务指标任一年度虚假记载金额达到2亿元以上且超过该年度披露的相应科目金额的30%,或主要财务指标连续2年虚假记载金额合计达到3亿元以上且超过该2年披露的相应科目合计金额的20%,或主要财务指标连续3年存在虚假记载的,将予以强制退市。

规范类强制退市标准中,上市公司存在被控股股东及其关联人非经营性占用资金,在新规发布实施前实际控制人已经发生变更,且现任实际控制人与资金占用方无关联关系的,不适用新规。对于内控非标审计意见,以2024年作为首个考察年度。重大违法类强制退市标准中,新规发布实施后收到行政处罚事先告知书的,适用新规。

通过离婚等方式减持后,相关方仍受减持限制

对于上市公司股东减持和分红监管,北交所对《北京证券交易所上市公司持续监管指引第8号——股份减持和持股管理》(下称《减持指引》)和《北京证券交易所上市公司持续监管指引第10号——权益分派》(下称《权益分派指引》)两项规则进行了修订。

减持方面,主要优化调整内容包括:一是落实防范“绕道减持”要求。新增离婚、法人或非法人终止、分立等方式减持后相关方持续共同遵守减持限制;明确司法强制执行、融资融券违规处置、赠与等继续遵守减持规定;要求大股东通过协议转让、大宗交易减持股份的,受让方在受让6个月内不得减持受让股份;禁止大股东、董监高融券卖出,禁止限售股融券卖出。

二是强化实控人、大股东、董事会秘书责任。要求上市公司实控人、大股东规范、理性、有序实施减持,充分关注上市公司及中小股东利益;要求上市公司董秘每季度检查股东减持情况,发现违法违规的及时报告。

三是取消过程性披露要求。删除时间过半、计划过半的过程性披露要求,减少与权益变动披露的重叠,避免重复披露及过程性信息披露过多等问题。四是规定敏感期交易限制。年报、半年报敏感期由30日改为15日,季报、业绩预告、业绩快报敏感期由10日改为5日。删除控股股东、实控人敏感期限制。

分红方面,一是简化中期分红审议程序。删除董事会审议定期报告时同步审议权益分派方案要求,推动公司在春节前结合未分配利润和当期业绩预分红,为一年内多次分红提供便利。二是明确中期分红基准。要求中期分红以最近一期经审计未分配利润为基准,并合理考虑当期利润情况,消除市场对中期分红报表审计要求上的理解分歧。

探访横店影视城,14万“横漂”人的影视复苏样本|疫情后的他们

目前正在横店拍摄的微短剧中,拍摄模式在发生改变,最明显的变化是,从画面质感、打光、摄影调度、演员表情等各方面,微短剧开始向长剧、长视频影视作品靠拢。7月的午间,横店片场的温度高达38度,微短剧《尘世异闻录》剧组的演员和导演正在拍戏。面对参观的媒体,他们无暇接受采访,一心专注于演员的走位和画面的录制。在横店影视城华夏文化园基地内,每天都有30余个微短剧或影视剧剧组紧锣密鼓地进行拍摄。锤子财富2024-07-13 13:08:350000岁末揽储战升温,中小银行逆势上调存款利率至2%

岁末银行的价格厮杀战仍在隐蔽上演。存款利率普降背景下,岁末银行的价格厮杀战仍在隐蔽上演。“存款利率最高1.96%。”近期,一家农商行在社交平台推出上述广告语揽客。与此前相比,该存款利率有所上浮。0000晚间公告丨12月12日这些公告有看头

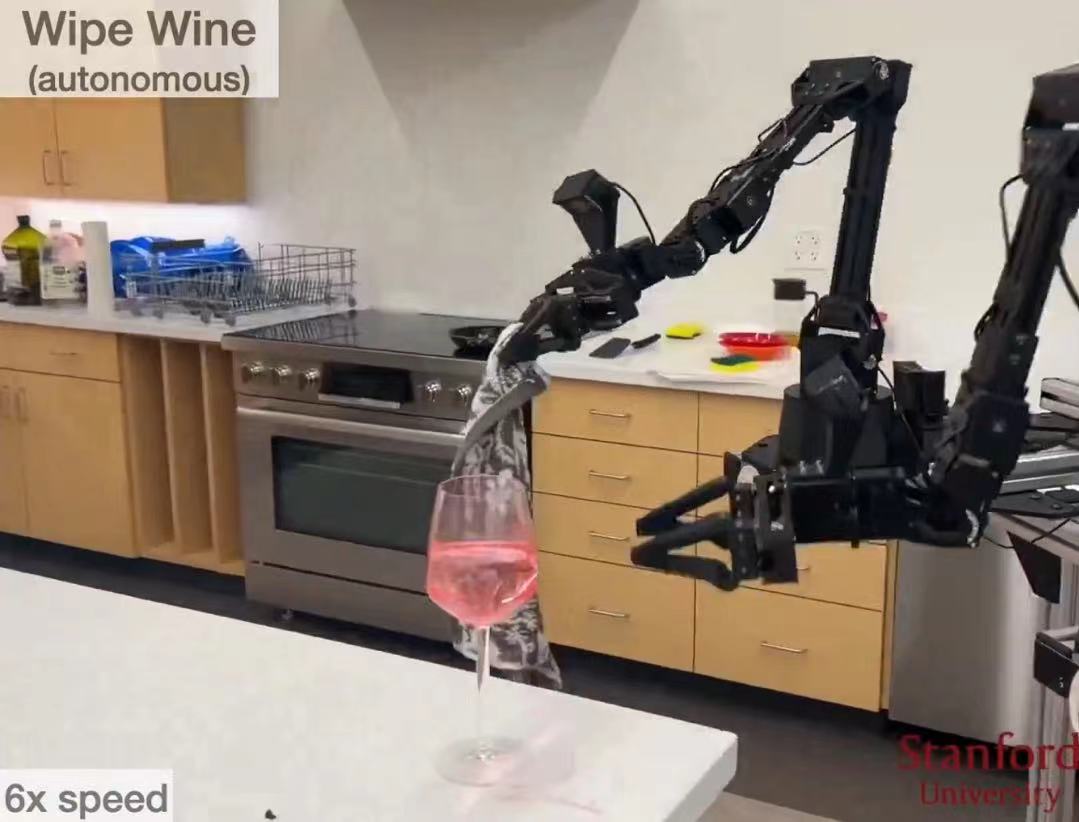

12月12日晚间,沪深两市多家上市公司发布公告,以下是第一财经对一些重要公告的汇总,供投资者参考。【品大事】建霖家居:拟不超5亿元厦门投建大健康产业园项目建霖家居(603408)公告,为把握大健康产业发展机遇,推动公司在家居领域的延伸和拓展,公司拟使用不超过5亿元,投资建设厦门建霖健康家居大健康产业园项目,项目建设期24个月。张裕A:拟收购澳大利亚歌浓酒庄公司1.5%股权0000“保姆级”人形机器人来了?千亿美元市场下,中国赛道已火热

不管是最近在港交所上市的“人形机器人第一股”优必选,还是由“90后”科技博主、前华为“天才少年”彭志辉创办的智元机器人,近年来,中国人形机器人赛道火热。随着人工智能技术的发展,机器人产业尤其是具身机器人得到快速发展。锤子财富2024-01-09 22:46:360000欧盟拒绝俄银行重入SWIFT 佩斯科夫:欧盟立场“毫无建设性”

佩斯科夫表示,欧盟这一立场让俄罗斯执行黑海港口农产品外运协议的进程复杂化。当地时间22日,俄罗斯总统新闻秘书佩斯科夫表示,欧盟不愿将俄罗斯农业银行重新接入“环球银行间金融通信协会支付系统”(SWIFT)的做法,显示出欧盟对黑海港口农产品外运协议的立场“毫无建设性”。0000