存款定期化趋势加剧,中长期定存利率“倒挂”为哪般?

尽管2023年商业银行挂牌存款利率三连降,但仍挡不住储户的“存款热情”。近期,随着多家银行披露2023年年报,存款定期化的势头有增无减,据第一财经记者不完全梳理,从年报披露的存款数据来看,国有行及股份行的存款余额均出现增长,其中,零售定期存款占比提升明显。

在存款定期化趋势下,商业银行净息差持续承压,不少银行出现中长期存款利率“局部倒挂”的现象,银行人士认为,主要与商业银行在息差压力下,调整负债结构有关,但调整利率只是一时之举,商业银行应多举措应对存款定期化趋势。

国有行零售定期存款占比提升更明显

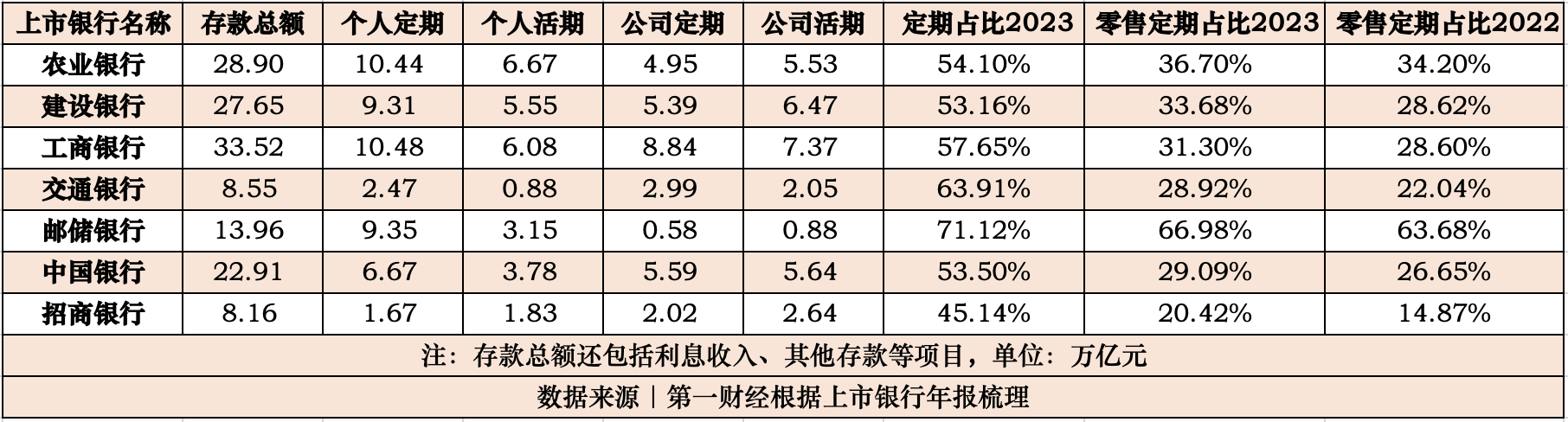

从各大银行披露的2023年年报来看,国有行及股份行零售定期存款规模均出现增长,其中,国有大行零售定期存款占比提升更为明显。同期,公司定期存款表现分化,呈现国有行上升、股份行下降的态势。

部分上市银行2023年存款数据一览

截至2023年末,国有大行中,农业银行客户存款余额为28.9万亿元,从结构上来看,活期存款占比同比下降5.6个百分点至42.9%。同期,零售定期存款为10.44万亿元,新增约2万亿元,占比从34.2%上升至36.7%;公司定期存款为4.95万亿元,较上一年末提升3个百分点至17.4%。

中国银行储户定期存款意愿亦明显增强。年报显示,中国银行去年年末零售定期存款余额为6.66万亿元,较上一年末增加1.28万亿元,占比从26.65%增至29.09%;公司定期存款占比提升了2.32个百分点至24.41%。

建设银行年报显示,2023年末,境内定期存款余额为14.70万亿元,同比增长21.25%,占比55.01%,较上一年提升4.85个百分点,其中,零售定期存款从2022年末的7.67万亿元增至9.31万亿元,占比从30.64%提升至33.68%。

工商银行2023年末零售定期存款余额为10.48万亿元,为国有六大行之最,较上一年末增加1.93万亿元,占比从28.6%升至31.3%。从总量来看,去年,工商银行定期存款增加4.18万亿元,同比增长27.6%;同时,活期存款减少6171亿元,下滑4.4%。

2023年末,邮储银行零售定期存款余额为9.35万亿元,占比提升了3.3个百分点至66.98%。公司定期存款占比从3.97%小幅提升至4.14%。

不同于国有大行个人、公司存款占比双双提升,股份行表现出零售定期存款占比提升、公司定期存款占比下降的态势。记者梳理财报发现,平安银行、招商银行、浙商银行等股份行负债端增幅略低于国有大行。比如,平安银行去年末存款余额为3.41万亿元,较上年末增长2.9%,其中,零售定期存款占比提升了2.7个百分点。

光大银行2023年零售定期存款增幅表现类似,2023年末,光大银行存款余额为4.09万亿元,其中零售定期存款9452亿元,占比较上一年末提升2.48个百分点。

中信银行2023年末客户存款总额为5.4万亿元,同比增长5.86%,客户存款占总负债比例为65.7%,较上一年仅上升0.1个百分点。其中,零售定期存款占比提升2.3个百分点,公司定期存款占比出现下降,降幅为4.1个百分点,至31.9%。

不过,股份行中的招商银行定期存款化趋势特征明显。2023年末,招商银行客户存款总额为8.16万亿元,较上一年末增长8.22%,占到集团总负债的82.02%,为行业前列。其中,零售定期存款余额为1.67万亿元,占比提升5.55个百分点至20.42%。公司定期存款余额为2.02万亿元,占比提升2.57个百分点。

“整体上,国有行与‘零售大行’招商银行的定期存款化趋势更为明显,根本原因是客户基础好,在定(期)活(期)结构转化中,更直接地反映客户的风险偏好。”一名银行业内人士对记者分析。

东方金诚首席宏观分析师王青在报告中表示,这段时间个人定期存款,特别是一些较长期限的个人定期存款占比上升较快,这使得银行的平均成本率没有走低。很多储户为了避免存款利率下调影响利息收入,实施了活期转定期操作。在个人活期存款占比下降后,企业活期存款比重上升,这会带来企业活期存款平均成本率上升。

中长期定存利率“局部倒挂”

随着定期存款占比不断上升,商业银行的存款成本增加,在净息差缩窄的压力下,银行应对存款定期化的压力与日俱增。2023年,商业银行挂牌存款利率三连降,调降后的中长期存款利率走至2%以下。但仍未缓解商业银行经营负债端的成本压力。

记者注意到,近期,市场上出现中长期定期存款利率“倒挂”的现象。不同于以往的储蓄“定期时间越长,利率越高”,不少银行最近调整部分期限产品利率,出现定期存款5年期利率与3年期利率持平的现象,甚至低于3年期存款利率。

比如,杭州银行、南京银行年初下调存款利率,3年期、5年期存款利率均为2.15%。上海农商银行3年期及5年期存款产品出现5bp的“倒挂”,其中3年期定期存款利率为2.05%,5年期为2.00%。梅州客家村镇银行“倒挂”幅度更大,3年期及5年期定期存款利率分别为2.65%、2.5%,利率差在15个bp。

上述业内人士对记者分析,主要是为了应对降息周期和息差缩窄的双重压力,去年存款利率三连降后,未来贷款利率还有可能进一步下调,在负债端资金成本高企的背景下,不少中小银行主动调整负债端成本。

业内分析,长期来看,我国居民和企业定期存款占比随时间的推移呈现上升的态势。国联证券金融首席分析师刘雨辰认为,未来居民预防性储蓄意愿较强,叠加流动性较好的投资产品收益率持续下行,同时,企业端存款定期化主要系经济增速下行导致存款派生减少。

据刘雨辰提供的数据,截至2023年上半年末,上市银行定期存款占比为56.47%,比2018年末提升了将近9个百分点。Wind数据显示,在过去近20年里,居民及企业定期存款比重由2004年12月的50.69%上升至2022年6月的67.11%。

调整定期存款利率只能起到“缓冲垫”的作用,要应对存款定期化的长期趋势,银行需要优化资产负债管理、发展中间业务等。某股份行研究部人员对记者表示,存款定期化推高存款成本率,从而推升计息负债成本,只要打破其中任何一个环节,就能在一定程度上缓解存款定期化带来的影响,“调整存款规模、结构和价格都能起到缓冲作用。”

随着近期2023年年报披露,多家银行也披露了应对存款定期化的具体措施。招商银行称,将通过持续加强对高成本存款的量价管控,应对存款成本上升压力。招商银行行长兼首席执行官王良称,预计一季度经营压力将整体呈现进一步加大的态势。招行将发挥低成本负债优势,继续扩大低成本负债资金的来源,避免负债成本上升;在资产投放上进行有效配置,主要以零售信贷资产为主,在信用卡、小微贷款、消费贷款等方面持续发力。

“可以加强定价管理和考核引导,持续做好高成本存款的管控,基于对市场的前瞻性研究灵活调整内部转移价格和产品定价,从而有效应对由存款定期化带来的存款成本上升压力。”某股份行发展规划部研究人员对记者说。

“拿地大户”城投正深度介入房地产,债务与开发压力巨大

今年前三季度城投拿地金额虽然同比下滑,但整体占比仍超过四分之一,经济发达省份城投拿地更凶猛。近两年来,土地市场一个巨大改变是民企几乎销声匿迹、城投企业逆势崛起为“拿地大户”。0000盘前必读丨深圳发布低空经济标准体系建设指南;宁德时代拟发行H股并在香港联交所上市

机构认为,即将迎来业绩预报窗口期,应规避无业绩支撑及无未来预期的概念炒作股。【财经日历】郑商所瓶片期权上市交易中国11月今年迄今规模以上工业企业利润年率2024小米人车家全生态合作伙伴大会当地时间周四,美股三大股指涨跌不一,截至收盘,道指涨0.07%,纳指跌0.05%,标普500指数微跌0.04%。锤子财富2025-01-02 13:51:280000城市服务赛道竞争加剧,环卫企业寻找海外新机遇

业内预计,2025年行业规模超万亿。随着近年来住宅物业管理市场增量空间日益紧缩,存量市场竞争越发激烈,为减少对单一住宅业务的依赖,物管公司纷纷向非居住业态发展,开启业务拓展和尝试。城市服务是一个关键的赛道。据克而瑞物管预测,随着市场空间不断延展,城市服务将释放万亿蓝海市场,到2025年预计达到10019亿元,涵盖环卫、学校、医院、政府公建、交通枢纽等业态,城市服务市场空间广阔。0000中高端纯电轿车市场将迎大乱斗,吉利、上汽等自主车企加入战局

产品供应的丰富,中高端纯电轿车市场明年竞争激烈程度可想而知。随着华为智选车智界S7的预售,以及小米汽车首款车型SU7登上工信部目录,20万级纯电轿车市场再掀波澜。锤子财富2023-11-24 11:00:060000风险很大!“大空头”阿克曼止盈离场,美债是否将迎来拐点?

传奇对冲基金经理认为,美国经济将明显放缓。传奇投资人、对冲基金潘兴广场(PershingSquare)创始人阿克曼(BillAckman)在社交媒体透露,因为做空风险加大,将长期国债仓位平仓。受此影响,美债应声回落。基准10年期美债收益率跌7.2个基点至4.85%,创近一周低点,盘中一度突破5%创下16年来的最高水平。多家华尔街机构在近期发布报告称,抛售潮并未结束。宣布止盈离场锤子财富2023-10-24 13:06:520001