公募四季报:权益类基金收益不佳,这些重仓股被调整

公募基金2023年四季报陆续出炉。

目前,已有中庚基金、国投瑞银基金、德邦基金、中欧基金等多家公募机构披露了旗下部分产品的四季度报告。

总的来看,受2023年四季度市场震荡调整影响,百亿基金经理业绩告负、在管产品规模缩水。同时在股债“跷跷板效应”下,权益类产品资产规模普遍缩水,而部分债券型基金规模激增。

百亿基金经理收益“告负”

在新能源板块持续调整背景下,国投瑞银基金经理施成管理的产品已出现大幅亏损。

从规模变化来看,截至2023年12月末,施成在管产品总规模共计134.39亿元,较2023年一季度末203.48亿元的规模缩水近70亿元。

具体看来,施成目前在管的7只产品中有6只披露了2023年四季报。但这6只基金在2023年四季度均没有实现正收益,基金净值增长率从-4.3%到-6.13%不等。

不仅是2023年四季度,这6只基金2023年全年业绩均跑输同期业绩比较基准收益率。

2023年四季报数据显示,2023年国投瑞银产业转型一年持有、国投瑞银产业升级两年持有的基金净值的累计跌幅均超过20%。

还有4只基金在2023年基金净值跌幅超过30%,具体为国投瑞银进宝、国投瑞银先进制造、国投瑞银产业趋势、国投瑞银新能源,跌幅分别为34.22%、34.52%、33.82%、33.39%。

尽管收益不佳,施成仍继续坚守着新能源。他认为,硅料价格目前已经基本见底,预计组件环节盈利在2024年到达最低点后,光储平价、传统能源被加速替代,板块再次迎来投资机会。

中庚基金副总经理兼首席投资官丘栋荣管理的5只产品披露2023年四季报,其中有三只收益“告负”,规模最大的中庚价值领航下跌6.24%,最新规模99.56亿元。

通联数据显示,截至2023年四季度末,丘栋荣在管产品总规模共计237.82亿元,较2023年一季度末的320.13亿元,规模减少了约82亿元。

此外,中庚价值品质一年持有、中庚港股通价值18个月封闭的收益率分别为-5.32%、-5.78%;从基金利润来看,5只基金2023年四季度合计亏损7.56亿元。

调仓路径浮现

仓位调整上,施成在2023年四季度减持了宁德时代、天齐锂业等重仓股。

以国投瑞银新能源为例,截至2023四季度末,该基金前十大重仓股为永兴材料、天齐锂业、中矿资源、宁德时代、天赐材料、科达利、亿纬锂能、华友钴业、璞泰来、盛新锂能,与2023年三季度末相比,宁德时代变为第四大重仓股,持股数由232.6万股减少至222万股,天齐锂业的持股数也由746.6万股减少至728.1万股。

从丘栋荣减的调仓路径来看,以中庚价值领航为例,较2023年三季度末,四季度加仓了中国宏桥、绿叶制药、小鹏汽车-W、川仪股份。

减仓方面,中国海外发展、川仪股份、中远海能、神火股份等重仓股均遭不同程度的减持。

其中,煤炭股神火股份被重点减持,中庚价值领航、中庚价值品质一年持有2只基金的持股数量分别环比减少49.41%、47.92%,同时也退出了中庚小盘价值、中庚价值灵动灵活配置的前十大重仓股名单。

债基“吸金”明显

与权益基金业绩表现截然不同的是,债券型基金普遍出现规模和收益双增长。

日前,德邦景颐债券、华泰紫金货币增利发布了2023年四季报,两只基金的规模分别由三季度末的0.36亿元、111.19亿元,增长至2023年四季度末的2.52亿元、156.05亿元。环比分别大增600%、40.35%。

德邦景颐债券的基金经理吴志鹏、欧阳帆在四季报中表示,四季度,该基金主要以配置债券资产为主,在合理控制风险的前提下,努力挖掘较高性价比的信用债,少量进行利率波动操作。

此外,中欧基金旗下中欧纯债(LOF)、中欧中短债、中欧颐利三只债券型基金,截至2023年四季度末的规模分别为10.07亿元、20.86亿元、2.39亿元,较2023年三季度末的规模分别增长96%、198%、292%。

业绩方面,德邦基金旗下德邦景颐债基四季度的收益率为1.72%,同期业绩比较基准收益率为-0.76%。

2023年四季度,中欧中短债A类和C类基金份额净值增长率分别为0.8%、0.73%,同期业绩比较基准收益率为0.71%。2023年全年来看,中欧中短债A类和C类基金收益分别为3.9%、3.63%。

展望2024年一季度,华泰紫金货币增利基金经理在2023年四季报中提到,预计经济趋稳,消费有望延续弱修复,基建投资在发行万亿特别国债以及政策发力三大工程背景下预计将企稳。

“不过地产投资可能仍是拖累项但预计拖累幅度将收窄,外部环境不确定性仍然较大,国际需求可能仍然偏弱。”上述四季报观点称,货币政策方面,预计资金利率在政策利率附近波动,降准降息等总量政策仍值得期待。

盘前必读丨国常会部署促进家居消费;3连板东方通信提示风险

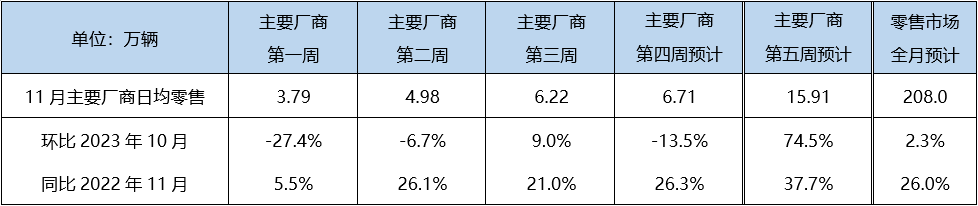

国常会审议通过《关于促进家居消费的若干措施》;3连板东方通信称公司市盈率显著高于行业市盈率水平;8天7板中马传动称公司生产不涉及机器人概念。当地时间周四(6月29日),美股三大指数收盘涨跌不一。截至当天收盘,道指涨269.76点,涨幅为0.80%,报34122.42点;纳指跌0.42点,报13591.33点;标普500指数涨19.58点,涨幅为0.45%,报4396.44点。锤子财富2023-06-30 07:52:470000乘联会:11月狭义乘用车零售预计208.0万辆,新能源预计82.0万辆

11月进入年末冲刺阶段,燃油车市场热度温和延续;新能源市场在新产品效应和价格的双重驱动下有望达历史新高,对11月整体车市构成有力支撑。10月“银十”走强符合预期锤子财富2023-11-24 20:32:480000暴雪回应被起诉:未收到网易相关诉状,接近人士不认可垫资说法

暴雪回应被网易起诉,称未收到相关诉状,未违反授权协议。4月24日,第一财经曾报道,上海网之易网络科技发展有限公司就暴雪娱乐有限公司违反系列许可协议在上海提起诉讼,要求退还3亿欠款。(突发!网易起诉暴雪:要求退还3亿欠款,涉及停服游戏玩家退款)0000助推科研技术转化成产品产业,广州的科研机构是这么做的

助推“科学技术化、技术产品化、产品产业化、产业资本化”四链融合。近年来,一些城市陆续出台相关政策,集中优质资源重点支持建设国家实验室和新型研发机构,推动当地产业转型。这其中,广州聚集了国家实验室、综合类国家技术创新中心、国家重大科技基础设施、国际大科学计划、国家未来产业科技园等多种国家级重大平台。锤子财富2023-08-03 21:12:270000上海首套商业性个人住房贷款利率自律下限公布

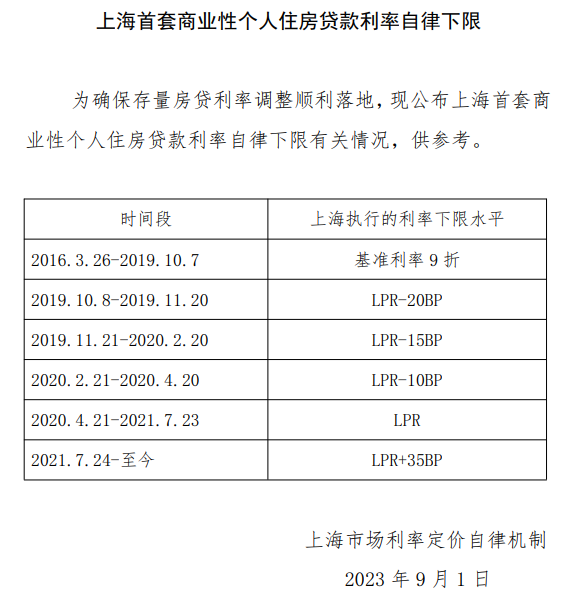

2021.7.24-至今,上海执行的利率下限水平为LPR35BP。9月1日,央行上海总部消息,为确保存量房贷利率调整顺利落地,现公布上海首套商业性个人住房贷款利率自律下限有关情况。其中,2021.7.24-至今上海执行的利率下限水平为LPR35BP。锤子财富2023-09-02 15:22:330000