美股圣诞行情万众期待,今年有何不同?

随着美国三大股指实现周线八连阳,华尔街对圣诞行情的热情正变得水涨船高。

虽然美联储在降息问题上依然谨慎,但不断降温的通胀和软着陆预期让外界依然相信明年上半年将迎来政策的拐点。不过市场也不乏谨慎的观点,一些机构担心最近的反弹正在透支未来的空间,市场更容易受到一些不可控因素的冲击,比如上周盘中出现的恐慌跳水行情。

市场看涨气氛热烈

按照传统定义,圣诞老人行情通常是指在每年最后五个交易日和新年前两个交易日期间的走势。

道琼斯市场数据显示,自1950年以来,标普500指数在这个信念交易窗口上涨的概率达到78%,平均涨幅达到1.3%。而在过去七年中,圣诞老人行情从未缺席。

这一次,美股似乎已经提前进入了节日气氛中。随着美联储主席鲍威尔在今年最后一次政策会议上谈及,市场开始越来越乐观地预计,最早在明年3月联邦公开市场委员会(FOMC)将再次迎来重要的政策拐点。即使随后包括美联储三号人物、纽约联储主席威廉姆斯在内的多位官员试图控制外界的热情,依然无法扭转美债和联邦基金利率期货的走势。

截至上周五收盘,标普500指数距离历史高位只有不到1%的差距,有望跟随两周前的道指再次冲顶。目前市场情绪依然处于乐观状态,个股看跌期权比例持续下降,市场上涨广度则进一步扩张,在大盘股率先发力后,本月以来小盘股指数罗素2000开始奋起直追,累计上涨超过12%。第一财经记者汇总发现,美国三大交易所上市股票中,站在短期强弱分界线50日均线以上个股比例已经达到了81%,中长期强弱分界线200日均线以上个股比例也接近68%。

资金也在持续流入市场, 美银全球表示,上周其客户净买入64亿美元的美国股票,这是自2022年10月以来的最大单周净流入。

与此同时,Vanda Research发布报告表示,在过去六周里,散户投资者的购买量“急剧增加”。“在过去几个月积极追求更高的收益率后,FOMC的转向和强化的软着陆叙事使个人将购买转向风险更高的证券。由于美债收益率仍面临压力,我们预计这一趋势将持续到新的一年。”

机构的观点也普遍乐观。在美银最新月度基金经理调查中,受访者的乐观情绪创下了2022年1月以来的新高。对于降息的预期令其现金持仓比例已经降至了近两年低位。

是否需要保留警惕

在近期连续上涨后,上周三(20日)三大股指盘后跳水超1.5%,这也成为了一些机构对后市开始谨慎的部分理由。

虽然抛售没有任何明确的基本面触发因素,不少分析师认为,零日到期期权(0DTE)交易的激增应该是回调的原因。另一部分观点认为,今年大受欢迎的衍生品只是其中的一部分,超买的技术条件和年底交易量低也是可能的因素。

Benjamin F.Edwards资深副总裁比贝尔(Pete Biebel)认为,这至少是一个预兆或危险信号。“这是一个警告,市场并不像看上去那么乐观——表面下有潜在的麻烦。”

在投资者狂热的背后,交易商需要对冲创纪录的上行敞口。根据Cboe Global Markets的数据,平均每个交易日有144万标普500指数挂钩的看涨期权换手。

野村证券衍生品市场专家麦克埃利戈特(Charlie McElligott)解释道,随着标普500指数接近历史高点,期权交易员继续追逐美国股市的涨势,交易商的账簿中期权对冲delta净敞口已升至108亿美元,为有记录以来的最高水平。在期权交易中,delta表示合约对标的资产或指数变动的敏感性。

与此同时,估值也在逐渐偏离合理区间。法兴全球策略师爱德华兹(Albert Edwards)报告显示,科技股在美国市场的份额已经与1999-2000年网络泡沫高峰期差不多。“美国科技股目前占美股总市值的近三分之一。2024年伊始,科技行业在美国大盘指数中所占的份额将与2000年夏天疯狂的几个月一样多。”他写道。

目前科技行业的预期市盈率为27倍,而市场其他板块的平均预期市盈率为20倍,这也是2000年以来从未出现过的差距。爱德华兹认为,仅此一点就给市场带来了巨大风险。“如果我必须警告2024年将动摇投资者的风险事件,那可能是美国科技股泡沫破裂,使整个市场陷入低迷。”

比贝尔认为,从今年节前的凌厉走势看,圣诞老人行情的空间可能已经部分兑现。“我确实认为市场有点走得太远,所以对新年市场的预期应该有所降低。” LPL Financial首席技术策略师特恩奎斯特(Adam Turnquist)也建议投资者,不要对季节性势头下注。“圣诞行情可能不会缺席,但我们可能会看到一点后遗症,比如在1月或2月市场在技术指标超买后再次出现调整。”

业绩下滑但股价狂飙,工业富联3000亿市值成色几何?

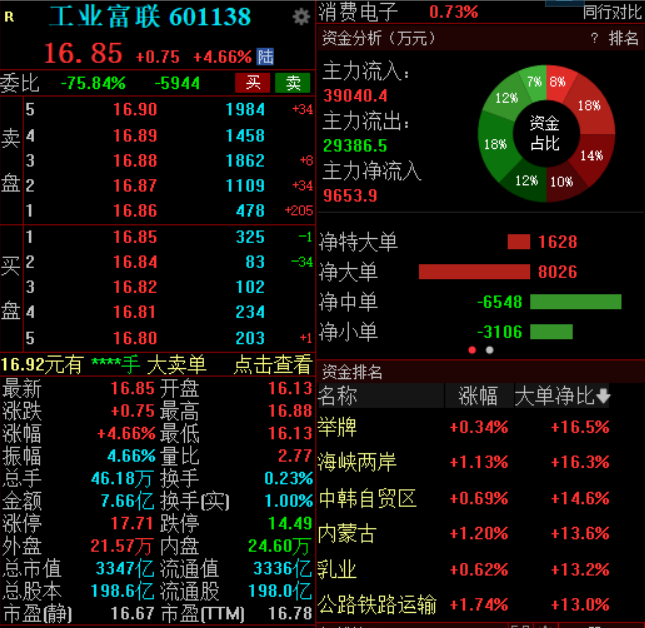

截至发稿,该股涨超4%,报16.85元,成交额7.66亿元,市值3347亿元。4月28日,工业富联高开高走,截至发稿,该股涨超4%,报16.85元,成交额7.66亿元,市值3347亿元。4月27日,工业富联披露一季报显示,公司实现营业收入1058.89亿元,同比增长0.79%;净利润31.28亿元,同比下降3.91%;基本每股收益0.16元。锤子财富2023-04-28 10:27:49000011.83亿!极兔收购顺丰下属公司,扩大估值储备竞争力

今年年初曾传出极兔计划IPO的消息,对此极兔并未回应。继收购百世快递的国内业务之后,极兔又下一城。锤子财富2023-05-12 21:05:460000618复盘|捂着钱袋子的年轻人求保值,“购金”成流行

业内人士判断,从今年形势来看,黄金还是会大热。趁着618促销补贴买点黄金存起来,成了不少年轻人的新选择。记者日前采访一些黄金珠宝业内人士了解到,今年几家头部公司618的销售都有不同程度的增长。周大生(01929.HK)品牌公关负责人张琳告诉记者,今年跟线上平台做了很多联合促销,比如跨店满减、百亿补贴、大主播直播等等。0000普惠发动机问题如何影响国内航司?过去一周69架飞机停飞

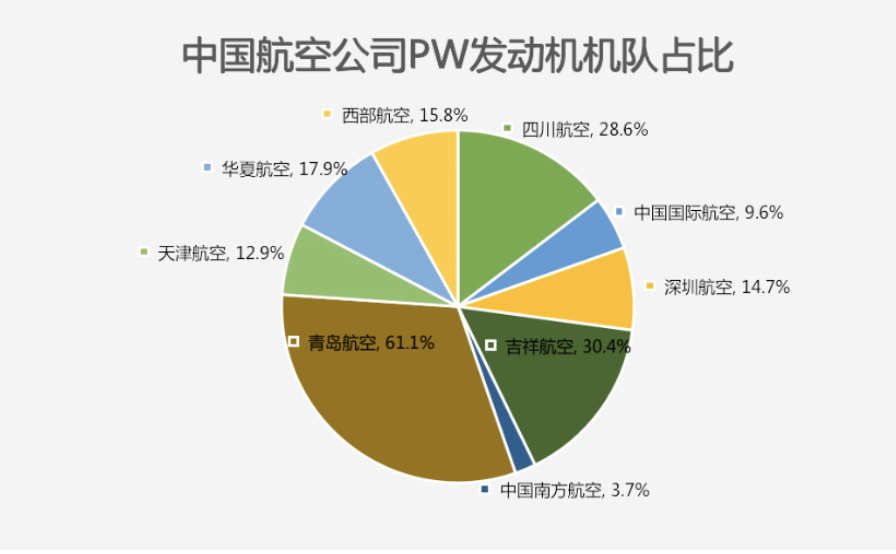

目前有9家航空公司正在运营着超过200架装载PW1100发动机的A320neo系列飞机。9月11日,普惠公司的母公司RTX公司曾发布一份通告,披露了安装在A320neo系列飞机上的PW1100发动机可能存在的相关问题,并称将扩大普惠PW1100发动机“下发检查”的范围。锤子财富2023-09-28 16:50:1200001月金融数据喜迎“开门红”,2月LPR报价或将单独下调?丨火线解读

机构认为,1月金融数据整体表现较好,略高于市场预期,反映稳增长政策成效渐显,但数据改善的可持续性仍待观察,未来仍需政策发力护航。2月9日,1月金融数据出炉,超出市场预期。央行公布数据显示,1月新增信贷与社融数据均创历史同期新高。其中,1月人民币贷款增加4.92万亿元,同比多增162亿元。1月社会融资规模增量为6.5万亿元,比上年同期多5061亿元。0000