中新共话绿色金融:聚焦绿债标准统一、碳基准价及ESG投资机会

2023上海全球资产管理论坛于10月12日~13日在上海举行。在“互惠深化中新绿色金融合作助力可持续发展”圆桌讨论上,嘉宾围绕“互惠深化中新绿色金融合作助力可持续发展”的主题展开热烈讨论。

当前,在碳达峰、碳中和“3060”目标下,我国开启了低碳新时代。

“在全球碳减排的趋势下,中国作为碳排放大国,为实现‘3060’目标,将投入大量资金用于碳减排技术。”星展银行(中国)有限公司风险管理部高级副总裁徐轶称,在此背景下,先进碳减排技术相关的融资需求、发债需求以及碳交易市场都有非常大的发展空间。

新加坡Climate Impact X(下称“CIX”)市场总监吴佳佳在论坛上表示,在应对气候变化和推动绿色经济发展的过程中,金融机构和投资者都需要关注碳基准价。在绿色低碳发展领域,中新两国将会有更多的双向融资机会。未来,不排除新加坡的碳交易所和中国的碳交易所互联互通的可能性。

徐轶也认为,不仅仅是中新之间的互联互通,国际和国内金融互助等机制能够帮助相关企业获得更好的资源配置,实现上下游企业的协同转型。

“欧盟的碳边境调节机制已于10月1日开始试运行,碳密集行业的企业面临比较大的减排成本以及转型压力。”东方证券股份有限公司首席投资官吴泽智提到,金融机构通过服务履约、投融资、交易等多元化的服务模式,可助力企业可持续发展及碳风险管理。

碳,需要一个定价

吴佳佳表示,一直以来,碳的基准价格是CIX探讨的目标,适当的基准价格将为碳项目吸引更多的资金。

她认为,投资者需要一个定价作为风险管理工具,金融机构也将依据碳价开发各种衍生产品,创造更多投资机会,增加碳市场交易的流动性。据她透露,针对碳市场,CIX正在设计标准化合同,计划根据CIX的碳价格推出碳期货。

“上海清算所正推动全国和地方碳市场层面的相关工作。”据上海清算所业务二部副总经理谢冰清介绍,早在2021年,上海清算所发布了中国碳排放权配额现货价格指数,该指数通过专业化的估值以及指数编制服务,为市场参与者交易碳排放配额提供价格参考。据她透露,目前上海清算所就全国碳配额远期的新产品开发已开展准备工作。

谢冰清称,下一步,上海清算所将上海碳配额远期、中央对手清算的模式,复制推广至全国碳配额远期、碳配额等更多的绿色资产,并有序开展衍生品质押融资、数字人民币、跨境清结算等业务,以满足实体企业现货衍生品的清算结算、风险管理、融资定价等多元化需求,逐步打造境内外连接、期限联动的综合服务体系。

在推动碳金融、碳市场相关的创新方面,谢冰清介绍称, 2017年,上海清算所和上海环境能源交易所联合推出了上海碳配额远期中央对手清算业务,该业务是我国唯一采用中央对手集中清算的模式。

徐轶则认为,利用好国际碳交易市场可以帮助企业进行碳资产管理,比如在金融监管方面,出台相关政策支持底层资产是绿色可持续的项目,鼓励更多的绿色金融产品创新。

金融工具,需要绿色创新

随着2023年CCER(中国核证自愿减排量)的重启,碳市场也将迎来快速增长,从而促进绿色金融工具的进一步创新,包括绿色信贷、绿色债券及可持续投融资等。

吴泽智称,今年上半年,中资主体在境外发行的绿色债券规模约200亿元,这吸引着越来越多的国际投资人参与中国市场的可持续发展。

谢冰清称,上海清算所持续提升绿色债券市场的广度和深度。在2019年,上海清算所和卢森堡证券交易所启动了跨境信息披露的合作,双方共同为绿色债券的发行人提供境内外同步的信息披露服务;同时编制了绿色债券指数,包括国内首只碳中和债券指数,支持商业银行发行首只与碳中和指数挂钩的结构存款产品;推出国开绿债实物交割机制等,从而丰富绿色金融市场的投资工具。

据谢冰清介绍,上海清算所正拓展绿色债券发行的主体,支持绿色主题债券创新,包括低碳交通运输、清洁能源、长江流域生态保护等,且绿色主题债券可引导资金精准支持低碳产业。

此外,上海清算所在积极参与我国绿色债券标准制定以及评估认证的同时,也助力促进境内外绿色债券标准的衔接,持续完善市场配套机制。

ESG投资,需要发掘机会

富敦资金管理中国区首席投资官王宇轩称,“3060”目标也将促进相关领域投资机会,在这个过程中,资管机机也希望发掘更多好的公司带给全球投资者。

在王宇轩看来,在ESG和绿色投资方面,机构重点关注两点。一方面是具有绿色优势的行业,如光伏、新能源,这类行业在减碳方面很有优势;另一方面是持续推进减碳的传统行业,这些企业在持续不断地推进减碳的过程中,会逐步实现费用减少和毛利率提高,这也是投资人判断投资标的的重要标准。王宇轩强调,传统行业也可能具备向绿色发展方向改善的潜能,机构同样希望发掘这样的机会。

对于未来的投资方向,王宇轩希望能够在海外发行中国ESG产品,以发掘更多的国内ESG投资机会。他也提到,希望监管能够给这些ESG做得很好的公司更多引导和支持,帮助它们更好地表达自己。

对于绿色金融市场的未来发展,吴泽智更关注绿色金融标准的完善,在他看来,我国的绿色金融标准指引经过多年的探索初见成效,陆续出台了一些规范性的文件,这也是对发债企业、上市企业信息披露提出新的要求和新的目标,可以逐步地解决标准统一的问题,以及投融资双方信息不对称的问题。

此外,在绿色金融监管配套政策的完善方面,吴泽智认为,引导绿色金融以及绿色投融资的发展需要出台更多相应的配套措施来优化和引导,比如绿色投融资监管、评价标准等。

光大银行:董事长王江因工作调整辞任,选举吴利军为董事长

该行第九届董事会第十一次会议决议公告称,董事会同意选举吴利军为本行第九届董事会董事长。光大银行11月17日晚间发布公告,董事长王江因工作调整,于2023年11月17日向本行董事会提交辞呈,辞去本行董事长、非执行董事、董事会战略委员会主任委员及委员、董事会提名委员会委员职务。锤子财富2023-11-17 17:36:120000甘肃地震中的地理老师:连夜疏散约1000名学生

积石山县吹麻滩初级中学的一名地理老师向第一财经记者讲述了地震发生时的情况,以及其所在学校连夜疏散约1000名学生的故事。北京时间12月18日23时59分,甘肃临夏州积石山县发生6.2级地震,震源深度10公里。锤子财富2023-12-19 21:20:460000WTO总干事警示:无法承受没有任何可交付成果的MC13

伊维拉认为,中国经济政策不仅可以拉动国内消费,也有助于促进全球贸易复苏。世贸组织(WTO)总干事伊维拉警示,鉴于当前全球形势,“我们无法承受没有任何可交付成果的WTO第十三届部长级会议(MC13)。”“世界寄希望于WTO。为了取得成果,必须在雄心和实用主义之间找到适当的平衡。”她在19日表示。锤子财富2023-04-20 19:16:280000沪指震荡调整跌0.58%,机器人概念掀涨停潮丨早市热点

一起回顾上午的市场热点。2月26日,A股三大指数早盘分化,创业板指一度跌逾1%。截至午间收盘,沪指跌0.58%,深证成指涨0.21%,创业板指跌0.16%。工业母机、机器人板块领涨,新能源汽车产业链活跃;银行、保险、煤炭、电力、白酒、石油行业回调。两市逾3900只个股上涨。一起回顾上午的市场热点。【多重利好加持,机器人概念掀涨停潮】锤子财富2024-02-26 12:04:410000从10.98%到1.35%,看30年存款变迁

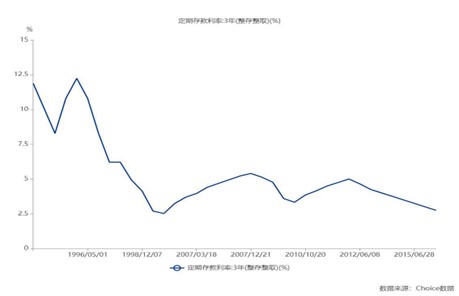

未来银行存款利率仍有调降空间。7月28日,黄亚在银行的一笔大额存单到期。客户经理打电话告诉她,这笔存入时利率在3%以上的大额存单,如果续存三年,最新利率只有1.75%。锤子财富2024-07-30 14:17:080000