前瞻美国9月CPI:能源通胀余热未消,谁在扰动加息预期?

当地时间周四,美国将公布9月消费者物价指数(CPI)数据。

距离美联储下次会议还有三周时间,考虑到就业市场依然火热,最新物价指标可能成为年内是否继续加息的重要参考。由于能源、商品价格上扬,9月生产者物价指数(PPI)意外高于市场预期,这也给CPI前景带来不确定性。近期美债收益率上升造成的金融状况收紧,让美联储内鸽派阵营有所扩大,但地缘政治因素对能源价格的扰动程度,或成为影响未来政策路径的一大变数。

核心通胀有望继续回落

考虑到美国制造业近期持续低迷,商品价格趋于稳定,市场预期,上月整体CPI有望小幅降至3.6%。相比之下,核心通胀进一步降温有望一定程度上缓解美联储的政策压力。目前机构预测,9月核心CPI将从4.3%降至4.1%。

不过,从9月PPI数据看,虽然基数效应进一步减弱,能源价格依然可能成为推动物价的重要推手。

由于能源价格的影响,过去两个月美国通胀降温遭遇阻碍,8月CPI环比上涨0.6%,并将整体CPI的同比增长推高至3.7%。

值得一提的是,俄罗斯总统普京周三(11日)在莫斯科举行的“俄罗斯能源周”会议上表示,OPEC 减产协议可能继续延长,OPEC 成员国将全面履行承诺,成功应对所有挑战。此前沙特与俄罗斯通过自愿减产合作,一度在9月将国际油价推升至100美元附近。

BK asset management宏观策略师施罗斯伯格(Boris Schlossberg)在接受第一财经采访时表示,随着中东局势升温,能源价格可能重新成为物价扰动因素。对于美联储而言,现在远没有到宣布胜利的时刻。

另一方面,二手车价格开始企稳回升。Manheim二手车批发价格比8月份上涨1.0%,主要是因为市场担心美国汽车工人联合会(UAW)罢工可能会减缓新车零售销售,并将买家转移到二手市场。由于协会罢工尚没有结束的迹象,短期可能持续成为物价波动的不稳定因素。

与此同时,核心CPI指标持续回落,按最近三个月年化计算,核心通胀率已经降至2.4%,越来越接近美联储的目标。

分项指标中,房租价格压力势将放缓。据美国ApartmentList全国房租报告,全国房租指数在9月环比下降0.5%,较8月进一步加快,为连续两个月环比下降。

美联储正在密切关注劳动力成本对价格上涨的影响。美国劳工部数据显示,9月非农就业报告好于预期,全美职位空缺回升至960万个。从申请失业金人数看,企业似乎只是选择减少招聘名额,而并没有采取裁员来解决劳动力需求出现的变化。

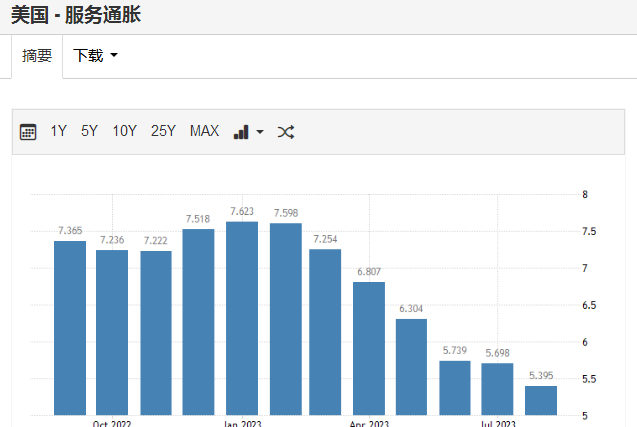

施罗斯伯格向第一财经表示,由于职位需求旺盛,服务业通胀依然处于较高水平。接下来随着经济放缓和就业市场软化,劳动力供需平衡有助于抑制工资增长,从而缓解整个服务业的成本压力。考虑到美联储对核心通胀的关注度,这会让委员会继续保持耐心。

是否保留加息选项

9月议息会议以来,中长期美债收益率一度大幅上扬,其中10年期、30年期美债上周双双创下2007年以来新高。

美债收益率飙升驱动的金融状况收紧,不仅加剧了风险资产波动,也超出了美联储的预期并引起了决策者的注意。美联储副主席杰斐逊9日向美国商业经济协会(NABE)发表讲话时表示:“我们正处于风险管理的敏感时期,必须平衡政策过松或者过于限制的风险。”他进一步说道,“通过债券收益率上升,金融状况将收紧,需要在评估未来政策时牢记这一点。”

蒙特利尔银行高级经济学家瓜蒂耶里(Sal Guatieri)向第一财经记者表示,美联储显然在为11月按兵不动进行准备,随着通胀放缓和经济软着陆,美联储已经没有必要进一步提高利率。

多位鹰派委员立场也有所软化,美联储理事沃勒(Christopher Waller)周三表示,“金融市场正在收紧,这将带来一些好处。美联储将密切关注这一动态,观察如何影响未来几个月的政策。”他说。

受此影响,投资者开始权衡美联储放弃加息的前景。对政策敏感的2年期美债一度重新跌至5%以下,基准10年期利率更是逼近4.60%关口,创下近一个月低位。

对于美联储接下来的政策选择,瓜蒂耶里认为,反通胀进程将变得非常缓慢,可能要到2025年初期才能达到2%的目标。因此美联储将保持目前的政策立场,把利率保持在限制性水平上,并及时与外界保持沟通。

施罗斯伯格向第一财经表示,从美联储会议纪要看,接下来在采取进一步政策行动时会非常谨慎,因为政策风险正在增加。美联储希望看到的是劳动力市场尽快降温,同时避免市场提前预期政策转向,因此他倾向于11月继续维持利率不变,同时未来可能加息的大门仍将敞开。

高盛预测欧洲今冬天然气价格将涨两倍

高盛预测,2023年下半年,欧洲天然气价格可能超过每兆瓦时100欧元,相当于现价36欧元的将近三倍。据美国高盛集团预测,欧洲今冬天然气价格将比现价上涨将近两倍。高盛预测,2023年下半年,欧洲天然气价格可能超过每兆瓦时100欧元,相当于现价36欧元的将近三倍。0000持续放宽居住落户政策,青岛全市范围内可租房落户

在城镇租赁房屋居住并办理租赁合同备案和居住登记的人员(限申请人及配偶在本市无合法产权房屋),在房屋租赁期间可以申请本人及其近亲属在城镇近亲属家庭户或者租赁房屋所在地的城镇社区集体户落户。近日,青岛市人民政府发布关于进一步深化户籍制度改革的通知,具体内容如下↓↓↓青岛市人民政府关于进一步深化户籍制度改革的通知0000子公司IPO未遂,众生药业拟4亿元赎回BC轮投资机构股份

众生睿创未能在约定时间内实现合格上市,触发赎回条款。众生药业(002317.SZ)于12月23日晚间披露了赎回子公司广东众生睿创生物科技有限公司(下称“众生睿创”)部分股权的信息。0000