新股普涨行情持续,北交所再现百元大肉签|新股观察

继前周沪深两市10只新股首发上市后,上周(7月17日~23日),沪深两市再现双位数新股上市。据统计,上周共有12只新股首发上市,其中包括4家科创板、3家北交所、5家创业板,行业分布涉及汽车、电子、机械设备、美容护理、建筑装饰、有色金属等。

从股价走势来看,除航材股份(688563.SH)与埃科光电(688610.SH)首日下跌外,其余10只个股均在上市首日收涨,且涨幅全部超过18%。

其中创业板上市公司智信精密(301512.SZ)和北交所上市公司锦波生物(832982.BJ)分别于上市首日实现股价翻倍,分别收涨116.87%、159.69%。

值得注意的是,锦波生物不仅是上周首日涨幅最高的个股,同时也是北交所第一只上市首日股价涨超100元的新股,也是北交所截至目前最大肉签。上市首日,锦波生物成交均价为123.67元/股,最高涨幅超过190%,冲上142.8元/股,最终报收于127.8元/股。

据公开信息,锦波生物是一家应用结构生物学、蛋白质理性设计等技术,围绕生命健康新材料和抗病毒领域,系统性从事功能蛋白结构解析、功能发现等基础研究,并运用合成生物学等方法实现功能蛋白的规模化生产的高新技术企业。公司的主营业务为以重组胶原蛋白产品和抗HPV生物蛋白产品为核心的各类医疗器械、功能性护肤品的研发、生产及销售。

锦波生物的上市计划一波三折,早在2020年,公司曾在尝试申请在科创板上市,并于6月1日获得受理。12月28日,公司以战略调整为由主动撤单,终止科创板IPO。2022年,公司选择在北交所上市。

在正式招股前,锦波生物就因高发行底价而“闻名”,并先后两次调整发行底价。起初,锦波生物公布的发行底价为117元/股,突破北交所历史最高发行底价。而后,公司曾将发行价格下调至50元/股。过会后,锦波生物再次下调发行底价至49元/股,发行市盈率为32.44倍。公司计划募资2.45亿元,用于重组人源化胶原蛋白新材料及注射剂产品研发项目、品牌建设及市场推广项目、补充流动资金等。

从结果来看,虽然数次调低发行底价,锦波生物上市后不久价格就突破了最先设定的117元/股。

招股书的数据显示,2020年至2022年,锦波生物的业绩呈稳步增长态势,实现营业收入分别约为1.61亿元、2.33亿元、3.90亿元。同期,公司归属母公司所有者的净利润分别约为3194.84万元、5738.73万元、1.09亿元人民币,扣非后归属净利润分别约为2297.42万元、4884.04万元、1.02亿元。其中,重组胶原蛋白相关产品为公司的主要收入来源,上述同期分别实现收入 1.01 亿元、1.63 亿元、3.34 亿元,占主营业务收入的 62.96%、69.81% 和 85.60%。

再看另一家首日翻倍的个股智信精密,公司成立于2012年,以机器视觉及工业软件开发为核心,主要从事自动化设备、自动化线体及夹治具产品的研发、设计、生产、销售和相关技术服务,并为客户实现生产智能化提供软硬件一体化系统解决方案。公司产品和服务主要应用于消费电子行业,同时积极向新能源和医疗等领域拓展。

智信精密本次IPO募资总额为5.29亿元,募资净额为4.56亿元,预计募资4.01亿元,资金主要用于投建自动化设备及配套建设项目、研发中心建设项目、信息化系统升级建设项目。

上市首日,智信精密开盘价为72元/股,已较39.66元/股发行价上涨81.54%。开盘后不久,智信精密股价快速涨至93.6元/股,上涨136.01%,中一签最高可赚超2.6万元。

2020年至2022年、2023年1-3月,智信精密营业收入分别为3.99亿元、4.91亿元、5.47亿元、0.32亿元;归母净利润分别为0.82亿元、0.95亿元、0.89亿元、-0.12亿元。

需要提出的是,智信精密近年大客户主要有立讯精密、富士康、新能源科技、苹果公司、博视科技、赛尔康、伟创力等,2020年至2022年公司前五大客户合计销售收入占营业收入的比例分别为90.36%、91.88%、84.27%。不难看出,公司产品主要应用于苹果产业链,2021至2021年的第一大客户立讯精密也是苹果公司的核心供应商之一,公司近年向苹果公司及其EMS厂商的合计销售占比均超90%。

现场实探I创始人被限高!产品大幅降价,钟薛高到底怎么了

第一财经记者查阅各电商平台发现,近日钟薛高在部分渠道的价格确实有所下滑。网红雪糕品牌钟薛高再度受到关注。近日,天眼查法律诉讼信息显示,因未履行生效法律文书确定的给付义务,钟薛高食品(上海)有限公司及其法定代表人林盛被限制高消费,涉及仲裁案件。案件流程信息显示,今年2月,钟薛高食品(上海)有限公司已因此案被强制执行81万余元。第一财经记者就此事致电询问林盛,截至发稿,对方暂无回应。锤子财富2024-03-12 20:01:330000曾与房地产“深度捆绑”遭拖累,家居家装行业迎来翻盘曙光

在失去地产大客户后,家装家居类企业通过强化零售、电商渠道以及开拓海外市场来扩大生存空间曾经受到房地产拖累的家居家装行业,似乎率先走出了业绩下滑的阴霾。近期,多个家装、家居行业A股上市公司披露的财报显示,此前被房地产商拖累的业绩已现谷底反弹之势,索菲亚、北新建材等企业的净利润同比增长率达到两位数,江山欧派扭亏为盈。0000娃哈哈进军矿泉水?并非新品,但很难买到

这款产品并没有大量铺货。近日,有消息称,娃哈哈开始卖矿泉水了,某些渠道单瓶售价2.5元。11月29日晚间,接近娃哈哈的知情人士对第一财经记者透露,娃哈哈矿泉水1999年就开始生产,但只在白山的一个工厂生产,是覆盖东北地区的区域性产品,并不是新品。该款矿泉水的建议零售价为2元/瓶。第一财经记者通过采访了解到,这款产品并没有大量铺货。锤子财富2024-12-09 01:50:480000《完蛋!》引领“短剧 游戏”新风口 传媒板块掀涨停潮 多家公司回应相关业务情况

中文在线、唐德影视20cm涨停,海看股份、掌趣科技涨超14%,天龙集团、果麦文化涨超12%,凤凰传媒、北京文化、龙韵文化、掌阅科技、天威视讯、欢瑞世纪等多股涨停。今日A股传媒板块掀起涨停潮,中文在线、唐德影视20cm涨停,海看股份、掌趣科技涨超14%,天龙集团、果麦文化涨超12%,凤凰传媒、北京文化、龙韵文化、掌阅科技、天威视讯、欢瑞世纪等多股涨停。0000以北京为切片,冷链仓储设施升级改造迫在眉睫

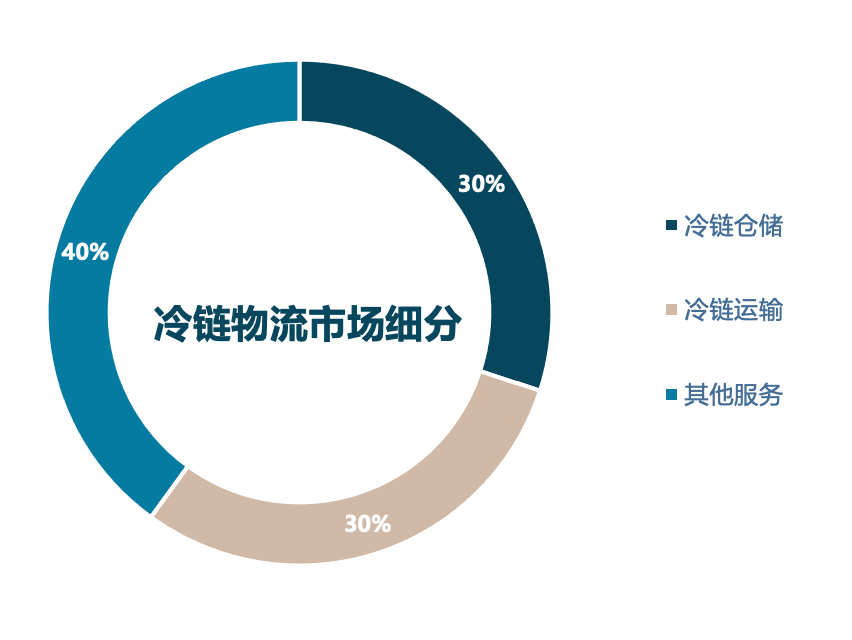

中国人均冷库容量仅约为0.13立方米,远低于美国(0.49)、日本(0.32)、韩国(0.28)等国的水平。冷链物流是利用温控、保鲜等技术工艺,以及冷库、冷藏车、冷藏箱等设施设备,确保冷链产品在初加工、储存、运输、流通加工、销售、配送等全过程始终处于规定温度环境下的专业物流。锤子财富2023-09-07 13:50:160000