大规模置换地方隐性债务可行合理吗?|争议地方债之二

化解地方政府债务风险尤其是隐性债务策略探讨升温,其中一大策略是通过债务置换来延长偿债时间、降低偿债利息。

专家对债务置换策略讨论渐热,包括中央财政通过发行国债来置换部分地方政府隐性债务;地方政府发行再融资债券来置换部分隐性债务。

多位财税专家告诉第一财经,当前直接通过发行国债来置换地方债可能性很小。不过,开启新一轮地方政府再融资债券来置换部分存量隐性债务的可能性较大,但此举只是缓释风险举措,而且难以大规模实施。

新一轮地方置换债务将启,难有大规模

正如《中央是否该救助地方债?|争议地方债之一》所述,在中央对地方债不救助原则下,通过中央政府发行国债直接置换地方债可能性很小。

相比之下,地方政府通过发行再融资债券来置换部分存量隐性债务做法,争议相对较小。负债主体依然是地方,但隐性债务显性化,且可以延长偿债期限,降低利息负担。

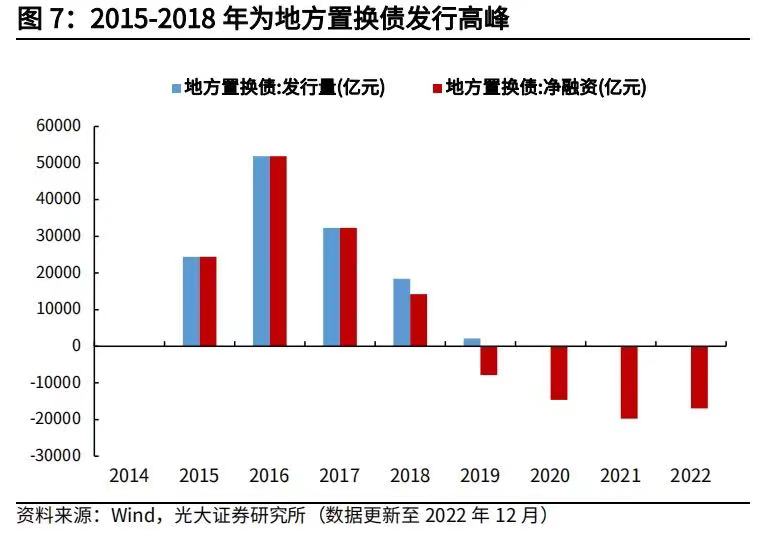

地方政府采取债务置换并不新鲜。根据机构梳理,经过2014年地方债审计后,为了置换非政府债券形式的地方政府债务,中国2015年至2019年发行了约12.36万亿元置换债券。2020年以后又实施了第二轮隐性债务置换。

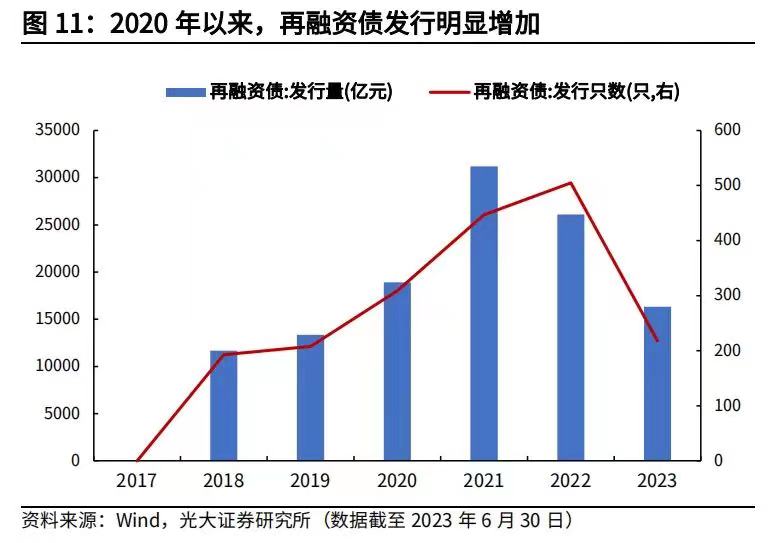

东方金诚高级分析师冯琳告诉第一财经,从2020年底开始,部分地方政府发行的再融资债券募集资金用途从“偿还到期政府债券本金”变更为“偿还存量债务”,被认为是用于置换隐性债务。

“截至2022年底,特殊再融资债合计发行规模为1.13万亿元,主要是两类地区通过这种方式置换隐性债务:2021年特殊再融资债券发行主要是辽宁、重庆、天津、贵州等债务压力较大的地区用于建制县(区)隐性债务风险化解试点;2022年此类债券发行主要集中于北京、广东等债务管控较好的地区,助力推进全域无隐债试点。”冯琳说。

近期国常会在研究推动经济持续回升向好的一批政策措施中,明确包括防范化解重点领域风险。

今年以来,一些地方政府则表示,要争取新一轮隐性债务化解试点政策。比如,青海省预算报告称,今年积极争取县级化债试点,多渠道、多手段盘活资金资产,重点化解“非标”债务风险,全力完成年度隐性债务化解任务,确保政府债务风险安全可控等。这使得地方发债置换隐性债务的预期再度升温,新一轮隐性债务置换试点或再度开启。

冯琳预计,后续用于置换隐债的特殊再融资债券还会继续发行,但将主要针对部分依靠自身能力化债难度很大的地区。再现类似2015~2018年发行超过12万亿置换债券这种大规模置换的可能性并不大。

“虽然用期限长、利率低的地方显性债务置换隐性债务后,地方整体债务结构会得到优化,债务风险相应缓释,但并不会实质上压降地方广义杠杆率,而且会加重地方政府的预算内财政利息支出负担。另外,类似于对中央兜底地方财政风险的担忧,如果地方法定债务大规模置换隐性债务,而地方举债的约束机制又没有跟上,就有可能会引发道德风险。”冯琳说。

中央财经大学教授温来成表示,可以考虑通过审计等形式来摸清隐性债务,再分类解决。但隐性债务非常复杂,规模较大,如果都转成显性债务,地方财政难以承受。

财达证券副总经理胡恒松告诉第一财经,目前隐性债务的承担主体主要是城投公司,按照目前的金融监管规则,隐性债务对于城投公司融资的影响较大。通过将部分地方隐性债务置换为显性地方政府债务,不仅可以降低城投公司的债务压力,还可以拓宽城投公司的融资渠道,扫清融资障碍。当然,在债务置换的过程中需要对城投公司进行分类管理,优先支持优质城投公司进行隐性债务置换,坚决防止空壳公司利用债务置换进行过度融资,确保不增加地方政府债务率。

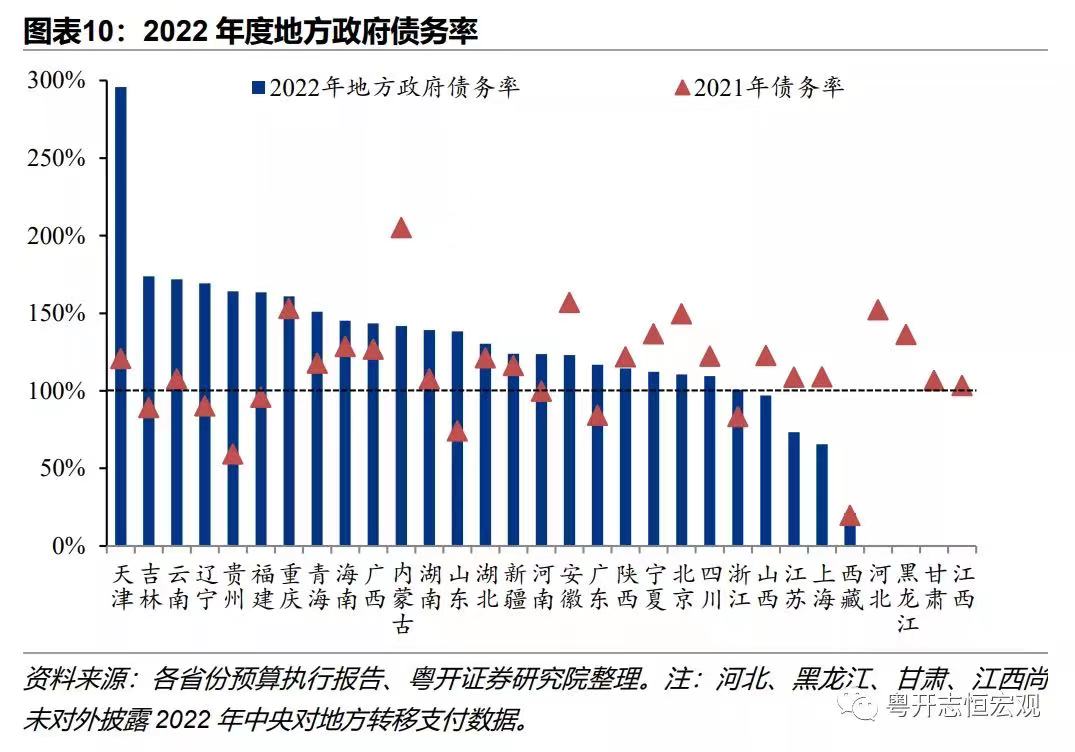

财政部数据显示,2022年全国地方政府债务限额约为37.65万亿元,实际当年底债务余额35.06万亿元。这意味着去年底地方法定举债空间距离上限大概有2.6万亿元的空间。这也被一些分析人士视为债务置换空间上限,且各省市差异明显。

光大证券董事总经理、首席宏观经济学家高瑞东认为,考虑到地方财政面临的压力,通过发行再融资债置换存量债务仍是当下最主要的化债思路,但在地方政府债务限额的约束下,再融资债发行规模存在天花板(上限约2.78亿元)。中央推行大规模置换债可以起到立竿见影效果,但预计推出可能性不大。因为当前大规模置换债推行紧迫性并不强。从中央表态来看,中央救助的意愿不高,该举措推出存在较大阻力。

也有专家建言,可以通过将地方政府债务率警戒线由120%提高至150%,来释放部分债务置换空间或举债空间。不过专家普遍认为,置换债务只是将隐性债务显性化,取得拉长债务周期、降低债务成本缓释风险的举措,并不能根本上解决问题。

对外经济贸易大学教授毛捷告诉第一财经,债务置换有道德风险,治标不治本。真正解决地方债问题,还需要在未来应加快推进央地财政关系深化改革,优化地方政府事权划分和支出责任。加快融资平台转型,尽快剥离平台公司的政府融资职能。稳妥处理存量隐性债务,尽量使用市场化方式化债。

财政部原部长楼继伟也基于道德风险等考量,反对再做大规模债务置换。

短期还有哪些应对之策

短期来看,除了债务置换外,部分地方也急需一些应急性纾困举措。

一位地方财政人士建议,债务置换主要是延期限降成本,最终还是需要拿出真金白银偿债。中央可以考虑适当统筹现有的城建、交通、社会事业等专项资金,允许地方调整其中一部分用于化解存量债务,毕竟地方举借隐性债务的资金也是用于这些领域建设。存量隐性债务需要逐步有序化解,国家给予必须的支持,对化解节奏增加一些容忍度。

冯琳建议,可以通过成立化债基金的形式,为面临流动性危机的城投平台提供短期资金支持,避免因发生公开市场违约而损害地区信用生态。实践中,各地化债基金一般由省级或市级政府牵头,由财政部门或当地国有企业发起并引入其他资本组建,为城投平台提供可用于偿还到期债务的过桥贷款,待平台流动性好转后,再向基金偿还过桥贷款。

胡恒松建议,短期来说,中央可考虑对于地方债进行统一的审计,甄别地方债务的形成原因,制定分类监管政策。在不新增隐性债务和不增加地方政务债务率的前提下,可考虑适度放松对有隐性债务的城投公司的融资监管,允许优质城投公司通过公开渠道融资。

“从省级层面看,首先需要由地方政府出面与金融机构进行公开交流对接,增强投资者对于地方的信任与支持;其次可以成立国企信用基金,对可能出现风险的区域进行积极的帮扶与救助;再次可以成立AAA担保公司,为各地方企业融资提供增信支持,确保融资渠道的畅通。”胡恒松分析称。

冯琳认为,针对一些盘活存量资产手段有限的地方,可以考虑和资产管理公司(AMC)等专业机构合作,探寻更加市场化的资产盘活有效路径,进一步提升资产利用率和资产效益,从而更好助力隐债化解。另外,除了政府债务置换外,地方还可以考虑用期限长、利率低的银行贷款来置换非标类债务,或者对债务重组,两者目的都是优化债务结构,缓解短期偿债风险。

在冯琳看来,不管是置换还是重组,本质上都需要银行向实体经济让利,因此需要地方政府积极协调银行参与。但是考虑到部分地区可协调的金融资源非常有限,因此必要时中央可以指导大行对一些高风险区域的债务置换和重组进行重点支持,当然前提是不能威胁银行体系的稳定运行,避免地方债务风险向金融风险扩散。

此前贵州遵义道桥建设(集团)有限公司发布公告,经各方平等协商,最终对约156亿元银行贷款进行重组,重组后银行贷款期限调整为20年,利率调整为3%/年至4.5%/年,前10年仅付息不还本,后10年分期还本。这一做法引起市场关注。

上海市人大常委会原党组书记、主任董云虎被“双开”

经中央纪委常委会会议研究并报中共中央批准,决定给予董云虎开除党籍处分;由国家监委给予其开除公职处分;终止其党的二十大代表、上海市第十二次党代会代表资格;收缴其违纪违法所得;将其涉嫌犯罪问题移送检察机关依法审查起诉,所涉财物一并移送。经中共中央批准,中央纪委国家监委对上海市人大常委会原党组书记、主任董云虎严重违纪违法问题进行了立案审查调查。0002河南商丘柘城县人民医院党委书记、院长闫文栋接受审查调查

商丘医学高等专科学校党委委员兼柘城县人民医院党委书记、院长闫文栋涉嫌严重违纪违法,目前正接受商丘市纪委监委纪律审查和监察调查。据商丘市纪委监委消息:商丘医学高等专科学校党委委员兼柘城县人民医院党委书记、院长闫文栋涉嫌严重违纪违法,目前正接受商丘市纪委监委纪律审查和监察调查。0001“拥硅为王”时代已过?硅料企业大全能源二季度营收减半

大全能源今年二季度的营收约为44.69亿元,较去年二季度82.11亿元的营收减少了接近一半(减少45.47%)。硅料企业大全能源(688303.SH)最新发布的2023年中报显示,今年上半年,该公司实现营收93.25亿元,较上年同期减少42.93%;实现归母净利润44.26亿元,同比减少53.53%;实现扣非净利润44.25亿元,同比减少53.56%。锤子财富2023-08-09 18:07:120000外交部:对美国反华议员迈克·麦考尔采取反制措施

冻结在我国境内的动产、不动产和其他各类财产。4月13日,外交部发布关于对美国反华议员迈克·麦考尔采取反制措施的决定。美国得克萨斯州共和党联邦众议员迈克·麦考尔(MichaelMcCaul)近年来频繁采取干涉中国内政、损害中方利益的言行,并于近期率团窜访中国台湾地区,严重违反一个中国原则和中美三个联合公报规定,严重损害中国主权和领土完整,向“台独”分裂势力发出严重错误信号。锤子财富2023-04-13 19:31:240000外交部发言人就美国国会参议院多数党领袖舒默率团访华答记者问

外交部发言人表示,中方欢迎美国国会参议院多数党领袖舒默率两党参议员代表团访华。希望通过此访增进美国国会对中国的客观了解,促进两国立法机构对话交流,为中美关系发展注入积极因素。问:美国国会参议院多数党领袖舒默已宣布于近日率两党参议员代表团访华。中方对此有何评论?请问中国领导人是否将会见舒默一行?0000