基金经理的“两难”考验:“追风”热门还是坚持“做自己”?

2023年即将过半,主流指数表现并未尽如人意,上证指数在节前连跌三天,甚至失守3200点整数关口。截至6月21日,上证指数收盘3197.9点,年初至今仅上涨3.52%,再度回到年初状态。

回顾年内行情,A股市场结构性行情显著,各板块轮动越加频繁,走出两个小阳春行情的分别是ChatGPT、AI概念以及中国特色估值体系(下称“中特估”)板块,计算机、电子、传媒等板块表现亮眼。

或受板块和市场影响,截至6月20日,代表主动权益类基金的偏股混合型基金指数仅微涨0.91%。部分率先调仓TMT的基金经理已经收回了2022年以来的跌幅,也有基金经理顶着业绩亏损和基民指责的压力仍选择坚守。市场对题材的持续追捧不仅让主动权益类产品的业绩“输给”指数,也在不断挑战基金经理的原则和“信仰”。

部分基金已扭亏为盈

Choice数据显示,截至6月20日,剔除2022年及今年成立的产品,在已有数据的5539只主动权益类基金中(包含普通股票型、灵活配置型、偏股混合型、平衡混合型基金,不同份额分开计算),有441只基金产品自2022年以来的累计回报收正。

而在些区间收益率为正的基金产品中,有超过三分之二的基金是去年以年度亏损“交卷”的。例如,招商优势企业混合A今年以来的累计收益率为66.18%,而去年全年回报则为-17.85%。换言之,已有不少产品已经追回2022年以来的跌幅,实现扭亏为盈了。

那么,这些产品做了什么?

记者对比招商优势企业混合A最近三期的行业配置发现,该基金去年三季度和四季度均重点持有电子行业,持仓比例在43%至46%之间。今年一季报显示,该基金大幅降低了电子行业的持仓,转而增持了计算机和通信行业,三者的持仓比例分别为23.17%、11.71%、11.05%。

基金经理翟相栋在季报中谈及操作时表示,在春节期间ChatGPT这一现象级产品出现后,他认为新技术的成熟将会显著拉动算力基础设施的需求,相关公司有业绩 估值的双击机会。因此在节后第一时间增加了对服务器、光通信、超算、算力芯片等行业龙头公司的配置比例。

除了部分及时加仓获益的基金经理外,也有引起市场争议的“All in”选手。例如,被认为是“一季度最激进”基金经理吕越超,他管理的产品去年还清一色布局新能源赛道,今年一季报已经从新能源赛道撤离、并全面拥抱AI板块。

从其管理的海富通股票混合来看,在去年年报中,吕越超曾表示,在2022年的操作中,本基金重点围绕泛新能源和重新定义汽车两条主线。展望2023年,本基金将围绕泛新能源、科技成长、新兴消费等方向重点布局。

从该基金的行业配置来看,截至去年年底,海富通股票混合的第一大重仓行业为电力设备,占基金净值比超过40%;而今年一季度的前三大重仓行业分别为计算机、传媒、电子,合计占比超过40%。

从重仓股来看,海富通股票混合的前十大重仓股全部调换成人工智能、传媒等相关个股,如昆仑万维、三六零、蓝色光标、寒武纪、科大讯飞、汤姆猫、万兴科技等,这些个股年初至今已经实现涨幅翻倍。

受益于个股的带动,Choice数据显示,截至6月20日,海富通股票混合今年以来的累计回报为36.96%,而去年这只基金的全年收益为-17.09%。“总体把握住了市场的节奏变化和结构转换,降低了新能源板块的配置权重,较好地把握了TMT板块的投资机会。”吕越超在一季报中称。

追风VS坚守

上述情况虽然有一定共性,但值得注意的是,部分基金产品选择加仓TMT热门个股,也未能扭转业绩亏损的局面。据第一财经统计,就持仓变动的整体情况而言,公募基金一季度的加仓重点是计算机、电子行业。但作为前三大重仓行业的仍是食品饮料、电力设备、医药生物板块。

“人工智能、芯片、中特估等板块今年表现亮眼,其背后都有各自不同的驱动力,但是共性的特征是:这些板块在启动之前机构的配置比例都比较少。”华南一位权益类基金经理说,对这种带有一定博弈性的市场行情会比较谨慎,也并未在行情启动后再深度介入。

在今年的轮动行情下,除了“追风”获利的基金经理外,也有不少基金经理顶着业绩亏损和被基民指责的压力,仍坚守自己的赛道;还有基金经理不减反增,选择在低位逆势加仓。

例如基金经理刘格菘,他管理的广发科技先锋在今年一季度的第一大重仓行业仍是电力设备。傅鹏博与朱璘合管的睿远成长价值混合A还在一季度加仓了通威股份超1645万股。数据显示,截至6月20日,上述两只基金自2022年以来累计下跌39.17%、34.4%。

极致分化行情带来的业绩此消彼长,不仅引发了部分投资者的不满,有不少投资者在基金相关讨论区喊话基金经理调仓至热门赛道。也让基金经理面对“两难”现象:是在业绩压力下追风口;还是坚持“做自己”。

事实上,关于基金经理是追风口还是坚守原则的争论早就已经开始。有观点认为,基金经理不是来教育价值投资的,而是来给客户赚钱的,坚守原行业导致回撤不断扩大就是对投资者负责吗?也有观点认为,这属于风格漂移,赌性较大,A股炒作之风并不值得鼓励。

“在市场竞争压力下,确实有部分基金经理会发生风格漂移,转投热门板块。”一位大型公募基金人士对记者表示,能够持续抓住行业轮动主题的基金经理是非常少见的,不能从结果反向证明改变赛道行为的正确。

“从过去经验看,也不是没有漂移到热门行业后遇到板块大跌,或者自己原本关注的赛道迎来大涨,直接踏空的情况。”在上述人士看来,基金经理贸然进入自己不熟悉的行业,带来的风险更大。

一位基金行业分析师也认为,追热点导致风格漂移的背后主要还是业绩压力,但基于普惠金融的属性,基金应该是资产配置的一部分,而不是追涨杀跌的利器,不应忽略盲目追求市场热点的风险。

“有些投资者本来在各个行业有所布局,遇到行业轮动还是会有收获,如果都去追风口,这也是就是把‘鸡蛋’放在同一个篮子里,增加了投资风险。”他再次表示,风格漂移不可取,也不鼓励效仿。

与此同时,记者也注意到,在市场震荡中,也有部分基金经理在定期报告中强调自己的投资理念。例如汇丰晋信基金基金经理陆彬曾表示,“当然逆向投资必然承受短期的不确定性,在去年市场下行周期中也承担了较大的压力。对于我们深度研究的标的,我们会保持信心,必要的时候与市场对抗”。

今日亚运速递丨中国代表团获8枚金牌,刘焕华举重109公斤级夺冠

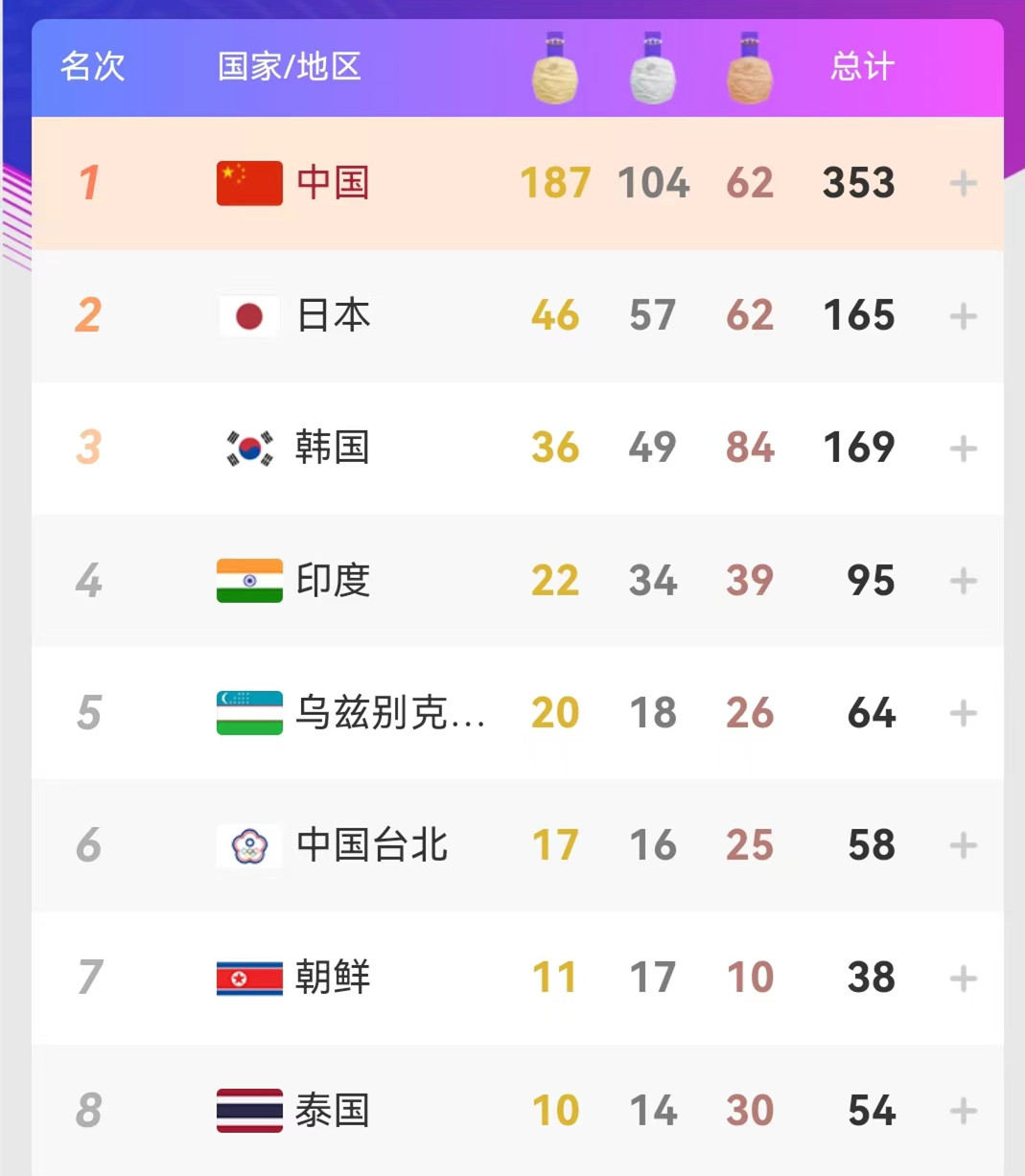

10月6日,杭州亚运会产生30枚金牌,中国代表团夺得了其中的8枚。【奖牌总榜】【亚运领奖台】10月6日,杭州亚运会产生30枚金牌,中国代表团夺得了其中的8枚。①吴姝彤夺得杭州亚运会马拉松游泳女子10公里金牌②中国队夺得杭州亚运会女子龙舟1000米直道竞速金牌③刘焕华夺得杭州亚运会举重男子109公斤级金牌④周凤夺得杭州亚运会摔跤女子自由式68公斤级金牌锤子财富2023-10-06 22:38:300000史上最大规模降价,存储产品最高降50%!阿里云压力来自哪里?

下调价格能否为阿里云扭转增长颓势,仍然有待观望。看似平静的云计算市场实则暗流涌动。4月26日,2023阿里云合作伙伴大会在南京举行,会上,阿里云宣布史上最大规模降价,核心产品价格全线下调15%至50%,存储产品最高降幅达50%。锤子财富2023-04-26 15:09:40000012年后美国主权评级会否再遭调降?美企在违约大限前争相发债

惠誉对第一财经表示,美国一再接近违约或动摇人们对其还款能力、抵御政治失调的信心,并可能影响该机构对美国主权信用状况的看法。美国企业正争相提前发债,以防两党在债务上限问题上僵持不下,并于今夏引发市场动荡。美国企业债发行规模猛增锤子财富2023-05-22 17:15:480002沪宁沿江高铁明天开通运营!上海去江苏多地时间大幅缩短

沪宁沿江高铁最高时速按350公里运营。中国国家铁路集团有限公司介绍,沪宁沿江高铁将于9月28日开通运营,形成上海至南京间的第二条城际高速铁路,长三角铁路网进一步加密,将更好助力区域一体化发展。详见↓沪宁沿江高铁是长三角地区城际轨道交通网的骨干线路。项目起自南京南站,经江苏省南京市、镇江市、常州市、无锡市、苏州市,在太仓站与沪苏通铁路交会后共线,接入上海铁路枢纽。锤子财富2023-09-27 17:23:350000三大指数均跌超1%;北向资金半日净卖出超100亿元丨早市热点

券商、燃气、白酒股跌幅靠前,光伏、氢能题材回调明显;医药、房地产板块逆势走强。8月11日,三大指数震荡下挫均跌超1%。沪指跌1.19%,深成指跌1.24%,创业板指跌1.23%。券商、燃气、白酒股跌幅靠前,光伏、氢能题材回调明显;医药、房地产板块逆势走强;北向资金半日净卖出超100亿元。一起回顾上午的市场热点。【医药板块涨幅居前】锤子财富2023-08-11 12:12:380000