史上最快!年内新基金规模已超8000亿,但近期产品未能实现“日光”

原标题:史上最快!年内新基金规模已超8000亿,但近期产品未能实现“日光”

新基金发行是市场关注的风向标之一。虽然近期整体发行市场明显降温,但年内仍保持非常高的募集规模。

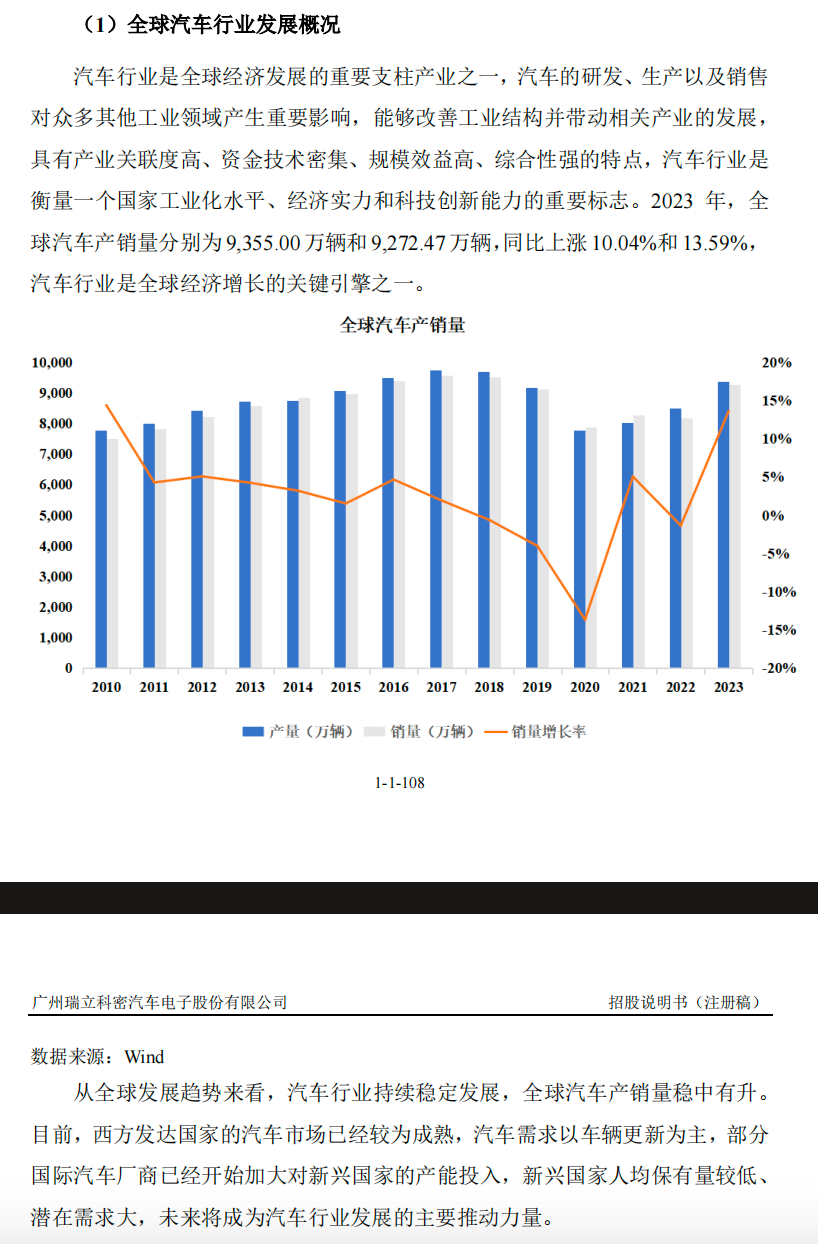

WIND资讯数据显示,截至3月2日, 2021年以来成立的新基金规模已经超过8000亿,与万亿距离已经不太遥远,属于历史最高时期。在全年募集金额超3万亿的2020年,整体新基金募集超8000亿还是出现在6月上旬。

虽然近期多只预期中的“顶流”基金经理的新产品未能实现“一日售罄”,但基金公司乘势发行新基金的热情不减,扎堆发行之下近期一些基金宣布延期募集,整体新基金发行或现拐点。

年内新基金规模超8000亿

新基金发行市场明显“靠天吃饭”,因2021年开年A股大涨,让新基金发行大爆发,也给今年整体新基金规模打下坚实基础。

Wind资讯数据显示,截至3月2日,今年以来已成立的256只新基金合计募集规模达8283.03亿元。仅过去2个多月,这

可以说是基金历史上成立新基金最快募集超过8000亿元的一年。

统计显示,2010年到2020年平均每年发行新基金约9000亿元,这凸显出2021年1月份新基金发行的迅猛。而从历史看,仅2015年、2019年、2020年新基金成立规模超过1万亿元,分别为1.43万亿元、1.32万亿元、3.16万亿。

从历史性的2020年来看,虽然全年募集金额超3万亿,但整体新基金募集超8000亿还是出现在6月上旬。

今年新基金发行爆发的最大推动力和2020年一样是权益类基金。数据显示,截至3月2日,今年已成立的股票型和混合型基金(含指数型基金)整体发行达到7552.6亿元,占比高达91%。而2020年、2019年这一数据为64%、36%。

在1月份,绩优基金经理发行的新基金受到投资者热捧。数据显示,今年成立规模破百亿的新基金达到14只,若算上两只超99亿的新基金,这一数据可以达到16只。这些基金中仅1只产品为二级债基,其余均为权益类基金,显示市场对权益类基金的追捧力度。

而从基金公司新基金成立规模来看,16家基金公司今年已经成立6只以上的基金,更有5家公司成立新基金规模超10只,广发基金、易方达基金、南方基金今年成立新基金募集规模超500亿。

牛年以来基金销售遇冷

多只基金宣布延长募集

不过,春节前A股市场震荡之下新基金销售市场热度悄然降温。部分明星基金经理加持的“准爆款”基金募集成绩也不如预期,多家基金公司近期宣布延长募集期。

银华基金就宣布,银华中证有色金属ETF延长募集期限,该基金于3月1日开始募集,原定募集截止日为3月3日。为充分满足投资者的投资需求,决定将募集期延长至3月5日。

无独有偶,天弘基金也宣布,天弘中证全指医疗保健设备与服务ETF已于2月25日起公开募集,原定募集截止日为3月3日,决定将募集日期延长至3月10日。

此外,此前工银瑞信宣布,工银瑞信创业板两年定期开放混合基金延长募集期,该基金原定认购截止日为3月2日。为充分满足投资者的投资需求,决定将基金的募集期延长至3月19日。

而从基金公司了解到,新基金目前销售速度明显下滑,原定募集期为一日的有些都调整到五天,“前期基金比较好销售的情况发生了改变”。数据显示,3月份成立14只新基金合计募集规模为414.82亿元,平均募集规模为29.63亿元。而1月份平均单只基金募集规模达到40.18亿元,同时平均募集时间也明显延长。

有公募人士认为,公募新产品发行“靠天吃饭”的特征突出,新基金好卖程度与股票基础市场行情紧密相关。2月以来A股指数围绕3500点附近震荡调整,市场交投活跃度明显下降,成交量也逐渐萎缩。因此新基金发行市场受到影响,市场情绪和投资者信心都有所降温。而且新发基金遇上回调,一些投资者出现浮亏,影响新资金入市。

不过虽然新基金发行热潮有所放缓,但基金公司布局权益新品的热情丝毫未减。截至3月2日披露的公告显示,按照基金认购起始日统计,后续等待发行的新基金超过70只,在三四月基金发行市场仍然拥挤。

“如果市场仍处于震荡起伏状态,未来超级爆款基金出现的概率不高,可能新基金发行市场进入一个常态,但是因为新基金发行频率仍较高,整体新基金募集规模仍会节节走高。”据沪上一位基金公司人士表示。

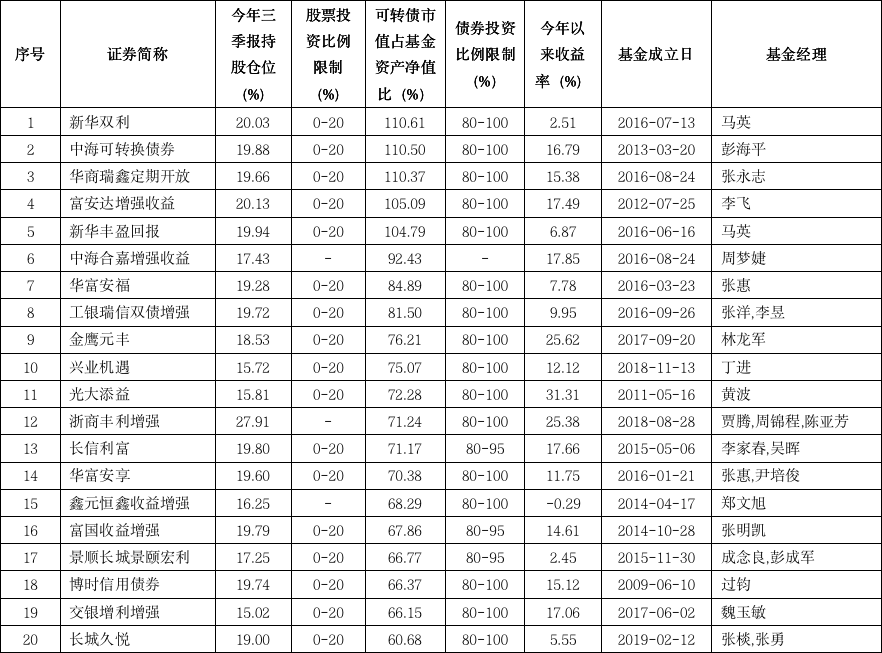

拼了!为了多赚钱,部分“固收+”基金重仓这类品种!业内这么看

来源:证券时报证券时报下中国基金报记者李树超在今年股市快速回暖和可转债赚钱效应下,部分“固收+”基金在加大权益投资外,还大力提升可转债仓位,获取增厚收益。不过,多位行业人士建言,“固收+”基金若重仓转债,可能会改变产品的风险收益特征。因此,应对相关债基设置转债仓位上限,并调整重仓转债的债基产品分类,以匹配产品持有人的风险偏好。部分“固收+”基金重仓可转债产品超额收益明显锤子财富2020-11-29 21:12:540000张坤一年狂赚120%,却有80%基民亏损!支付宝新功能,残酷事实太扎心

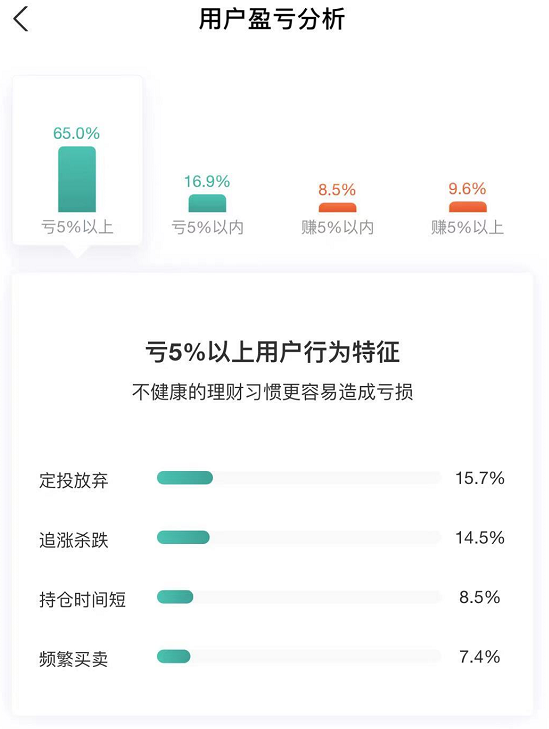

原标题:看哭了!张坤一年狂赚120%,却有80%基民亏损!支付宝新功能,残酷事实太扎心!为何炒股不如买基金,大量基民却不赚钱?证券时报下中国基金报泰勒春天来了,万物都生长出了绿色,年轻人的基金也不例外。年轻基民怀着暴富的梦想跑步入场,十个有七个成了被割的小韭菜。锤子财富2021-03-21 12:11:130001单年投资收益率高达9.03%!基本养老保险基金是怎么赚钱的?

来源:中国证券网基本养老保险基金成绩单来了。11月24日,全国社会保障基金理事会(简称“社保基金会”)公布2019年度基本养老保险基金受托运营报告。报告显示,截至2019年末,基本养老保险基金资产总额已突破万亿元,达10767.80亿元;2019年投资收益率达9.03%,其中已实现收益额433.34亿元(已实现收益率5.94%),交易类资产公允价值变动额为230.52亿元。锤子财富2020-11-24 17:19:300000抱团股团灭,近2000只基金大跌超5%!张坤粉丝后援变“追杀”:坤坤咋不赚钱了?

原标题:“跌妈不认”!抱团股团灭,近2000只基金大跌超5%!张坤粉丝后援变“追杀”:坤坤咋不赚钱了?导读:牛年基金净值出现大规模下跌,不少明星基金成了重灾区。对此,基金经理们大多并不悲观,并建议投资者降低预期。锤子财富2021-02-24 17:23:440000