山东82个区县2022年经济财政债务大盘点

摘 要

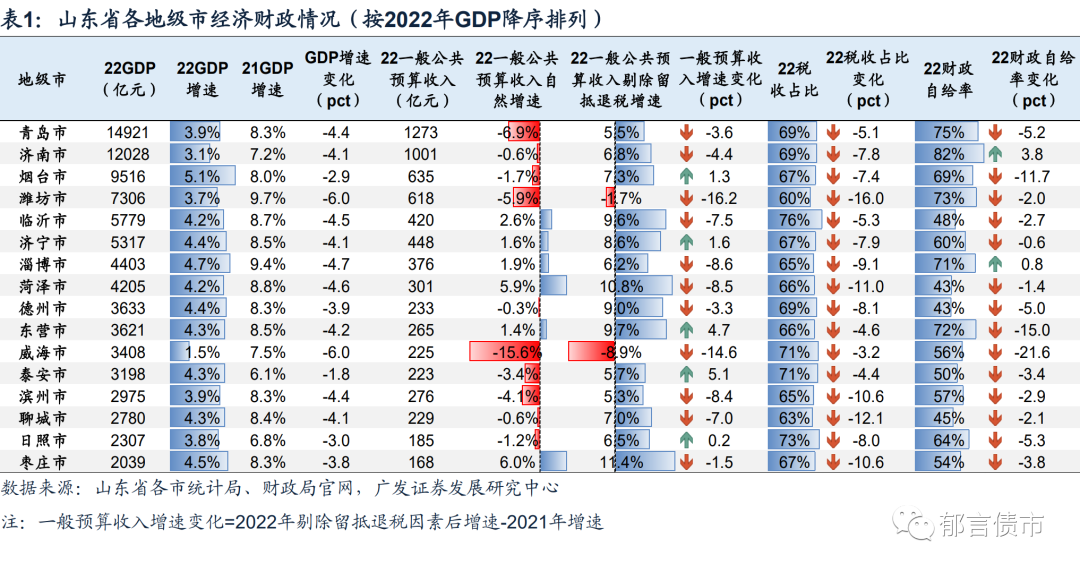

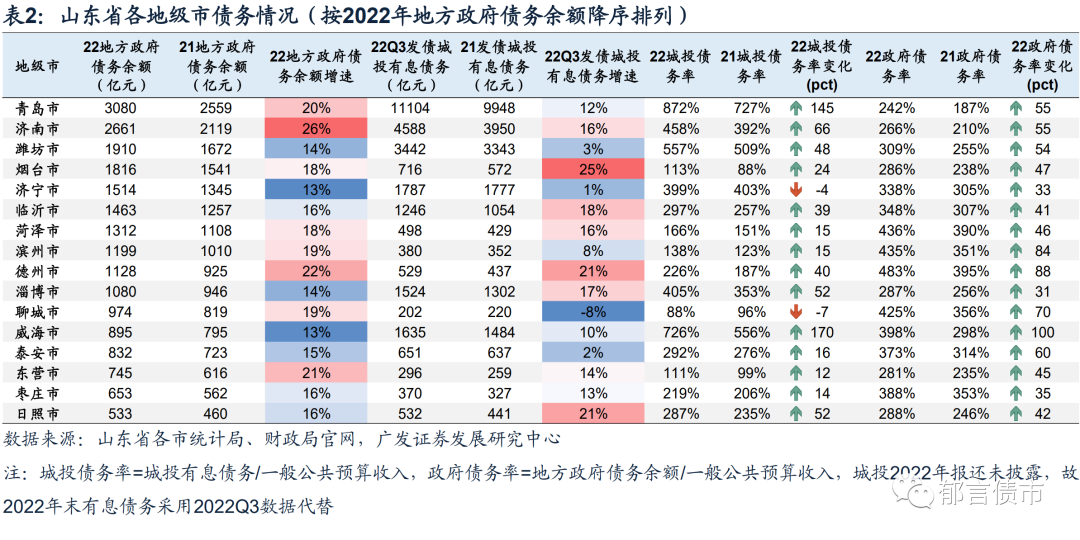

地级市层面,枣庄市、菏泽市财政收入表现较好,烟台市经济增速领跑。自然口径下,枣庄市、菏泽市2022年一般公共预算收入增速在5.5%以上,剔除留抵退税因素后,增速在10%以上,均排省内前二。经济数据方面,除威海市外,山东省各地级市2022年GDP增速均在3.0%以上,其中烟台市以5.1%的增速领跑,GDP总量突破9500亿元。债务负担方面,2022年仅济宁市和聊城市城投债务率有所下降,降幅在10个百分点以内。

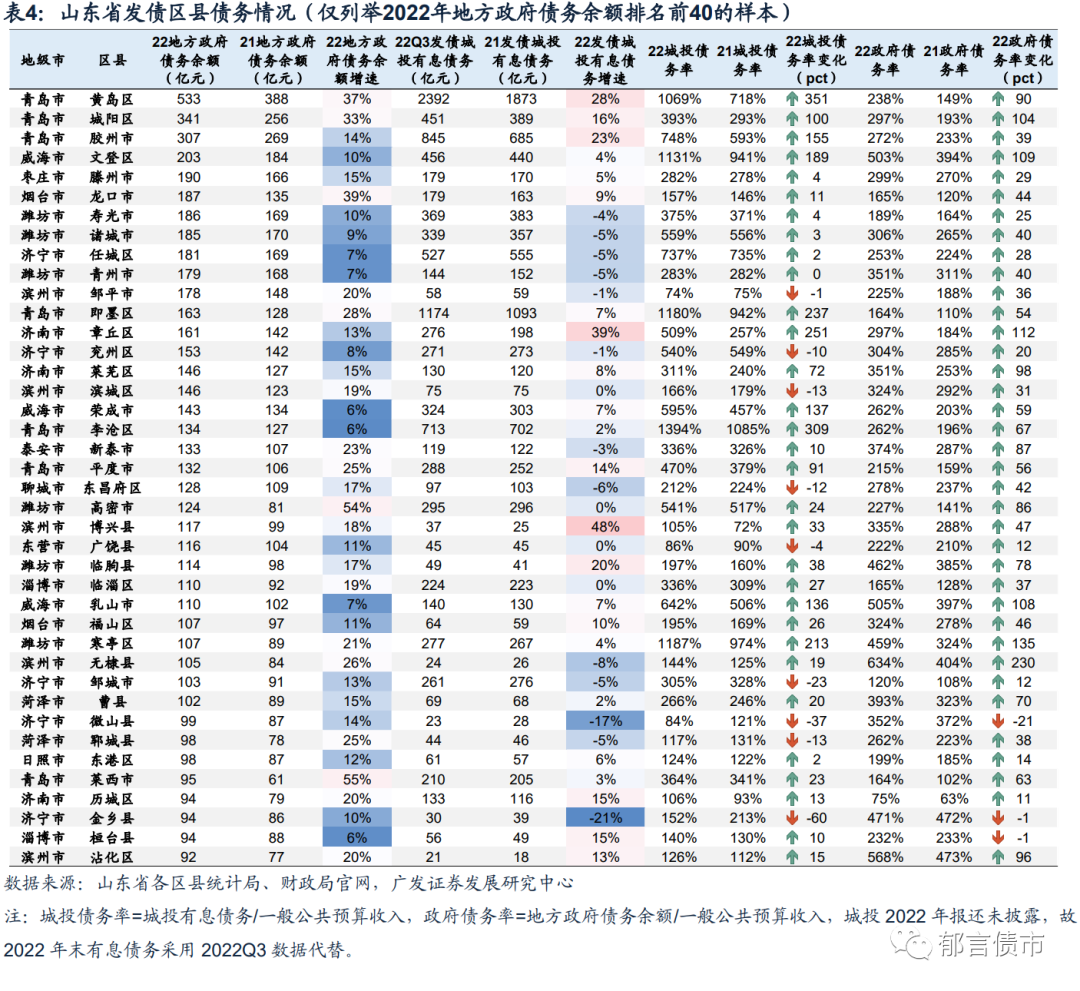

区县层面,山东省发债区县财力分化较为明显,2022年有8个区县一般公共预算收入在100亿元以上,21个区县在50-100亿元,34个区县不足30亿元。100亿元以上的8个区县有一半属于青岛市,其中黄岛区、崂山区一般公共预算收入在200亿元以上,稳居全省前二。

2022年一般公共预算收入在100亿元以上的8个区县增速普遍较低,自然口径下,一般公共预算收入增速均低于2%,剔除留抵退税因素后,多数区县增速转正,青岛崂山区和济南历下区增速在8.0%以上。50-100亿元的21个区县中,仅5个一般公共预算收入增速为正,其中广饶县是唯一增速在5%以上的区县。30-50亿元的19个区县中,德州齐河县、滨州滨城区、淄博桓台县、淄博张店区和菏泽郓城县一般公共预算收入自然增速在6%以上,其中齐河县增速最高,为15%。

债务负担方面,2022年山东省有23个区县城投债务率下降,4个区县政府债务率下降。具体来看,济宁金乡县、临沂郯城县城投债务率下降幅度较大,降幅超过50个百分点;济宁微山县政府债务率降幅超过20个百分点。

山东省各市城投公募债平均估值分化,信用负面事件较多的地级市平均估值偏高。具体来看,青岛市、德州市、烟台市和济南市平均估值相对较低,在4.0%以下。潍坊市、聊城市和济宁市相对较高,在6.0%以上,主要是区域内城投非标违约、商票逾期等信用负面事件较多。此外,潍坊市城投债务率较高,聊城市经济财政实力相对较弱,济宁市主要受AA-区县级城投债估值较高(8.1%)拖累。

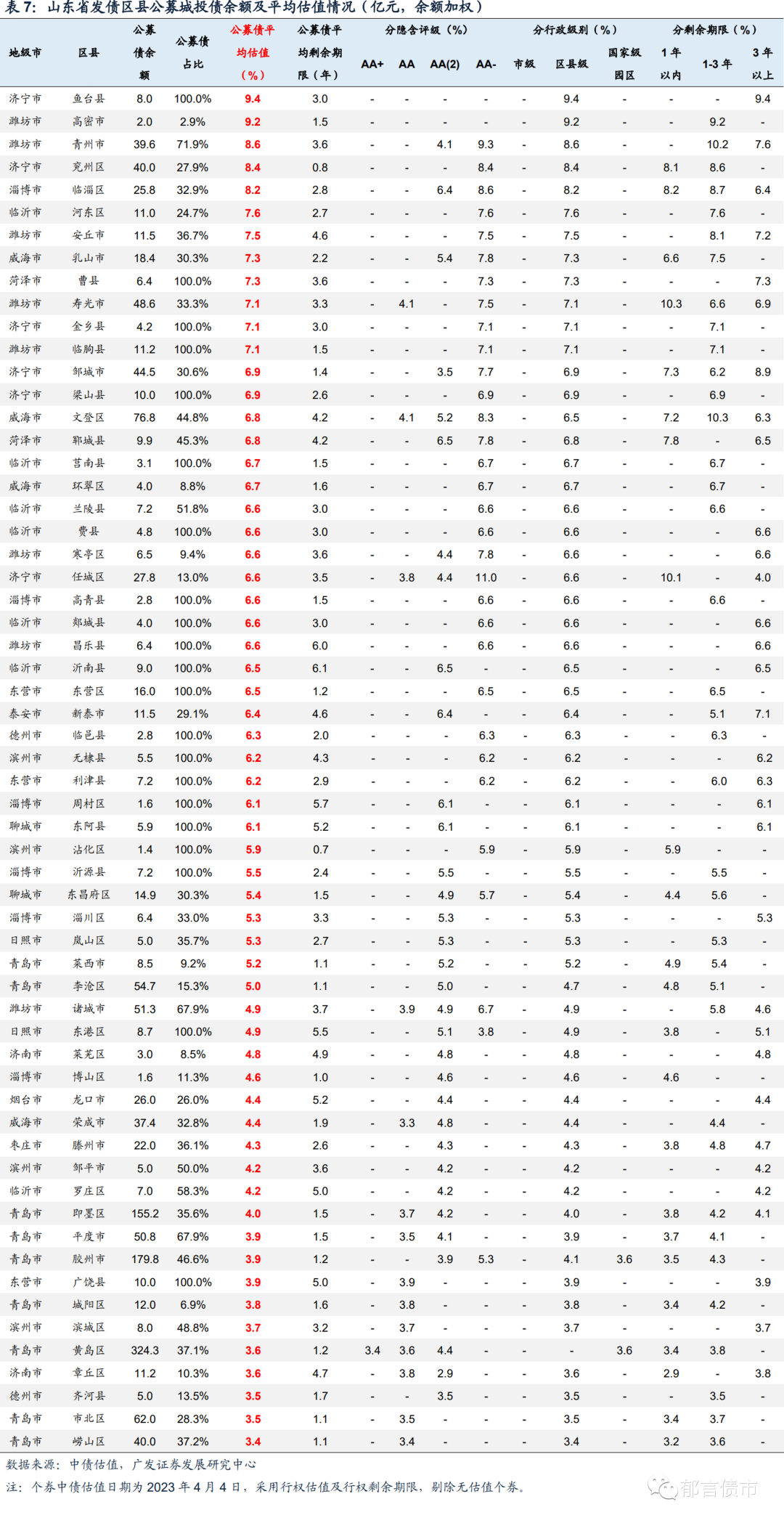

从区县城投公募债平均估值来看,超半数在5.0%以上。青岛的黄岛区、市北区和崂山区,济南章丘区,滨州滨城区,德州齐河县相对较低,在3.7%以下,其中齐河县和滨城区较低,主要是样本券数量较少(1-2只),且均为中国投融资担保股份有限公司担保的债券;其余区县经济财政实力均较强,GDP均超过千亿,一般公共预算收入均在50亿元以上。

核心假设风险。财政收入大幅下滑,城投政策收紧,负面事件超预期。

1

枣庄市、菏泽市财政收入表现较好,烟台市经济增速领跑

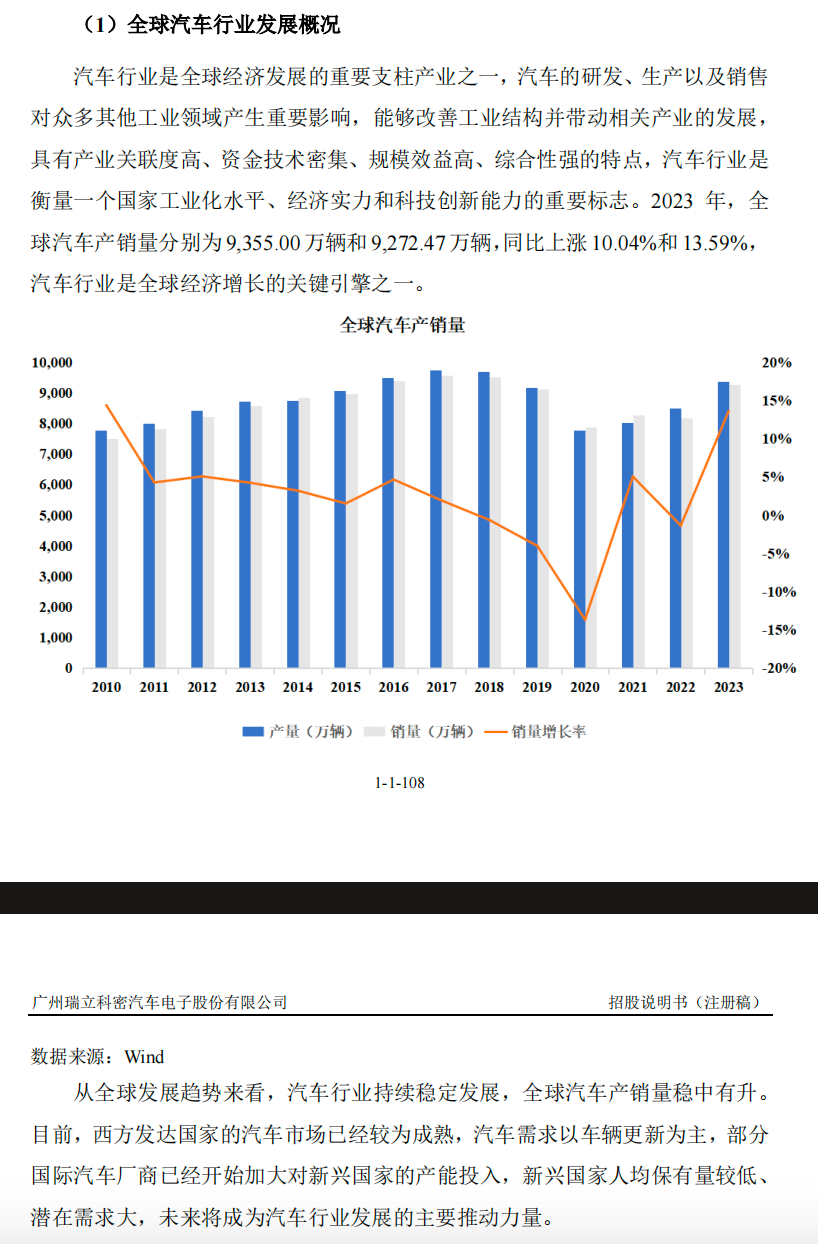

从2022年经济财政数据表现来看,烟台市经济增速领跑,枣庄市、菏泽市财政收入表现较好。经济数据方面,除威海市外,山东省其余各地级市2022年GDP增速均在3.0%以上,烟台市和淄博市增速更高,在4.5%以上,其中烟台市以5.1%的增速领跑,GDP总量突破9500亿元。财政数据方面,自然口径下,枣庄市、菏泽市2022年一般公共预算收入增速在5.5%以上,剔除留抵退税因素后,增速在10%以上,均排省内前二,主要由于非税收入中的国有资源(资产)有偿使用收入增长超160%。而威海市和潍坊市2022年财力有所削弱,剔除留抵退税因素后一般公共预算收入增速仍为负。

债务负担方面,我们用城投债务率(城投有息债务/一般公共预算收入,下同)和政府债务率(地方政府债务余额/一般公共预算收入,下同)来衡量,仅供投资者参考。2022年仅济宁市和聊城市城投债务率有所下降,并且降幅在10个百分点以内,聊城市主要得益于城投有息债务实现压降,济宁市是因为一般公共预算收入增速高于发债城投有息债务增速。而青岛市和威海市由于自然口径下一般公共预算收入下滑较多,导致城投债务率上升幅度超过100个百分点。2022年各地级市政府债务率均上升,其中淄博市、济宁市和枣庄市上升幅度相对较小,在40个百分点以内。

2

发债区县财力分化较为明显,29个区县一般预算收入在50亿元以上

区县层面,本文分析仅限于山东省有发债城投的82个区县。山东省区县财力分化较为明显,2022年有8个区县一般公共预算收入在100亿元以上,数量较2021年减少4个;50-100亿元的区县较2021年增加5个,达到21个区县;此外还有34个区县不足30亿元,较2021年增加1个。具体来看,8个一般公共预算收入在100亿元以上的区县有一半属于青岛市,其中黄岛区、崂山区一般公共预算收入在200亿元以上,稳居全省前二,财力较强。

部分区县一般公共预算收入下滑,是因为青岛市于2022年1月发布的《关于调整完善区市财政管理体制的通知》。自2022年起对区(市)财政体制进行适当调整,将各区(市)税收增量市级分享比例由50%统一提高到60%,对从市南、市北、李沧三区多分享的10%财力增量全额返还。以此达到提高市级集中财力办大事的能力,缩小区(市)间财力差距的作用。此次调整后,2022年青岛市级一般公共预算收入增长约28亿元,而多数区县自然口径的一般公共预算收入下降。

2022年一般公共预算收入在100亿元以上的8个区县增速普遍较低。自然口径下,这8个区县一般公共预算收入增速均低于2%,其中青岛的黄岛区和城阳区一般公共预算收入下降超10%,主要是受疫情、减税降费、财政改革等多重因素影响。剔除留抵退税因素后,多数区县增速转正,青岛崂山区和济南历下区增速在8.0%以上。其中,历下区聚焦“数字经济”,培育信创产业高地,已签约落位华为、中国电子、科大讯飞等信创产业龙头企业,2022年税收收入增长13.1%,税收占比高达91.4%,排全省第一。

2022年一般公共预算收入在50-100亿元的21个区县中,东营广饶县、济宁邹城市、烟台芝罘区表现较好。自然口径下,21个区县中仅5个一般公共预算收入增速为正,东营广饶县是唯一增速在5%以上的区县,其税收收入增长6.8%,并且2022年GDP增速也较高,为8.0%,居全省首位,主要因为其临近石油产区胜利油田,形成了石油化工、橡胶轮胎等产业集群,工业实力雄厚。剔除留抵退税因素后,济宁邹城市、烟台芝罘区一般公共预算收入增速较高,在10%以上,主要是国有资源(资产)有偿使用收入、专项收入等非税收入明显增长。

2022年一般公共预算收入在30-50亿元的19个区县中,德州齐河县、滨州滨城区、淄博桓台县和张店区、菏泽郓城县财政收入表现较好,一般公共预算收入自然增速在6%以上。其中齐河县增速最高,为15%,其税收收入增长超10%,税收占比近80%,主要是由于积极推动传统产业转型,立足永峰钢铁、金能科技两大支柱企业,向产业下游延链补链,布局高端装备制造、新材料等新兴产业。经济数据方面,烟台福山区、淄博张店区、德州齐河县GDP增速相对较高,在5.5%(含)以上。

债务负担方面,2022年山东省有23个区县城投债务率下降,4个区县政府债务率下降。具体来看,济宁金乡县、临沂郯城县2022年城投债务率下降幅度较大,降幅超过50个百分点,主要受益于2022年发债城投有息债务有所压降,同时一般公共预算收入自然口径下取得增长,其中金乡县政府债务率亦有所下降。此外,济宁微山县政府债务率降幅超过20个百分点。

3

部分信用负面事件较多的区域城投债平均估值较高

山东省各市城投公募债平均估值分化,信用负面事件较多的地级市平均估值偏高。具体来看,青岛市、德州市、烟台市和济南市相对较低,在4.0%以下,其中青岛市、济南市、烟台市2022年GDP和一般公共预算收入均排省内前三,德州市较低主要是样本券平均剩余期限较短(1.2年)。而潍坊市、聊城市和济宁市平均估值相对较高,在6.0%以上,主要是因为区域内城投非标违约、商票逾期等信用负面事件较多。与此同时,潍坊市城投债务率较高,聊城市经济财政实力相对较弱。此外,济宁市的AA-区县级城投债估值较高(8.1%),从而拖累了济宁市整体。其余地级市平均估值介于4.0%-6.0%之间。

从各市城投私募债平均估值来看,潍坊市、济宁市、聊城市和威海市相对较高,均超过6%,其中威海市城投债务率处于省内偏高水平并且经济财政实力较弱。淄博市、枣庄市、菏泽市、德州市、日照市介于5.0%-6.0%之间。泰安市、滨州市、临沂市、东营市在4.5%-5.0%。青岛市、济南市和烟台市私募债平均估值相对较低,在4.5%以下。其中,青岛市为4.3%,相比济南和烟台高70bp,主要是受李沧区城投债估值较高拖累。

从区县城投公募债平均估值来看,超半数在5.0%以上。青岛的黄岛区、市北区和崂山区,济南章丘区,滨州滨城区,德州齐河县相对较低,在3.7%以下,齐河县和滨城区较低主要是样本券数量较少(1-2只),且均为中国投融资担保股份有限公司担保的债券。其余区县经济财政实力均较强,GDP均超过千亿,一般公共预算收入均在50亿元以上。估值在7.0%以上的12个区县主要分布在潍坊市(5个)和济宁市(3个)。

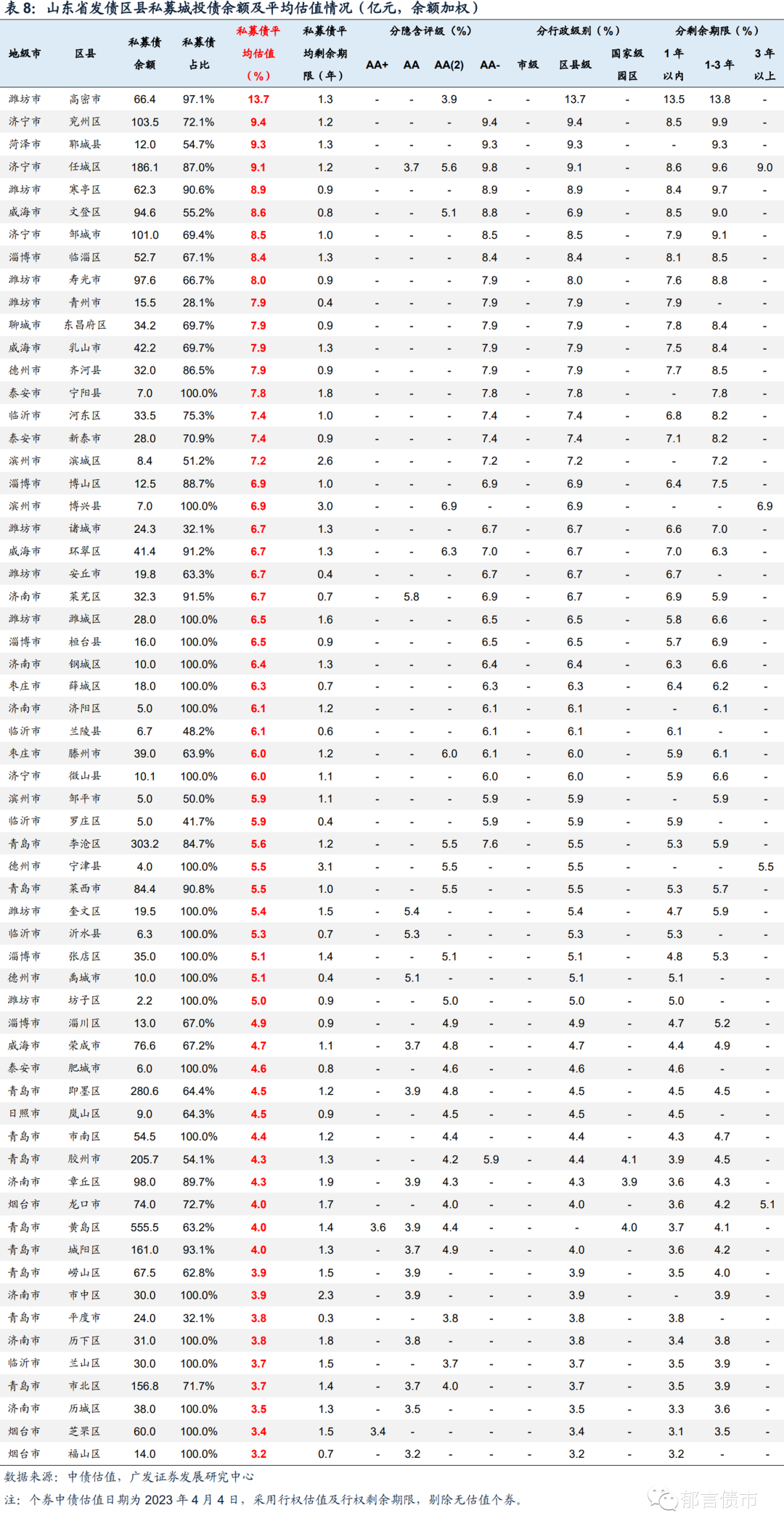

从区县城投私募债平均估值来看,济南历下区和历城区,临沂兰山区,青岛市北区,烟台芝罘区和福山区相对较低,在3.8%以下,其中福山区城投债务率处于省内偏低水平,其余区县2022一般公共预算收入均在70亿元以上,财政实力较强。而潍坊高密市、济宁兖州区和任城区、菏泽郓城县平均估值较高,在9.0%以上。

风险提示:

财政收入大幅下滑:若区域财政收入大幅下滑,城投偿债压力将上升。

城投政策收紧:若城投政策超预期收紧,再融资压力将上升。

负面事件超预期:若城投非标违约、商票逾期等负面事件超预期增多,城投债借新还旧压力将上升。

已外发报告标题:《2023区域经济盘点之六——山东82个区县2022年经济财政债务大盘点》

对外发布时间:2023年4月9日

中粮集团拟发15亿超短期融资券 用于偿还存量债务等

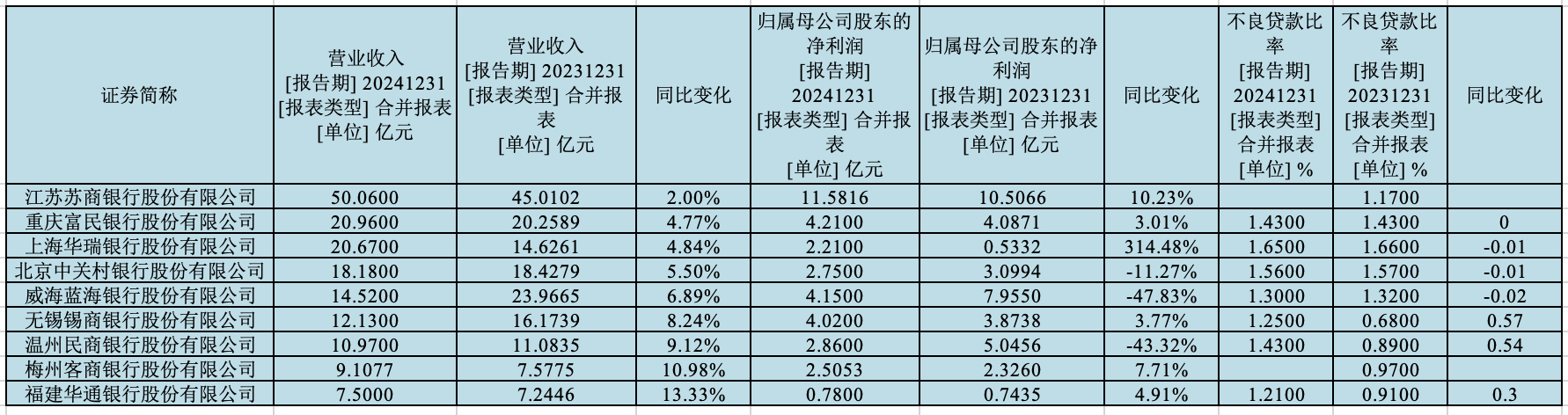

观点网讯:4月23日,中粮集团有限公司披露2023年度第三期超短期融资券发行文件。据观点新媒体了解,本期融资券发行金额为15亿元,期限269天,采用固定利率方式,由集中簿记建档、集中配售结果确定。债券主承销商/簿记管理人/存续期管理机构为中国银行股份有限公司,联席主承销商为交通银行股份有限公司。0000商络电子2023年第一季度营收12.78亿净利2023.41万 研发人员上升、工资及相关费用增加

挖贝网4月23日,商络电子(300975)发布2023年第一季度报告,公告显示,2023年第一季度营业收入为1,278,420,686.59元,比上年同期下滑4.73%;归属于上市公司股东的净利润为20,234,134.21元,比上年同期下滑71.04%。报告期内经营活动产生的现金流量净额为40,212,012.19元,总资产4,334,330,524.21元。0000太猖狂!银行员工自审自批骗贷、盗窃ATM百万现金

原标题:太猖狂!自审自批骗贷、盗窃ATM百万现金!银行员工监守自盗案件频发!中小银行风控问题在哪里?来源:21世纪经济报道来源丨21世纪经济报道21金融圈记者丨方海平编辑丨马春园伪造材料骗取贷款、注册空壳公司骗贷、信贷员自审自批骗贷、通过APP转账窃取客户贷款资金、窃取ATM机里的现金……近期,法院和金融监管部门公开了一些案件内容,银行内部员工监守自盗的案例屡屡出现。锤子财富2020-09-25 16:26:160000严打银行业违规倒贷、利益输送 北京明年上半年将开展不良资产处置专项督查

原标题:严打银行业违规倒贷、利益输送北京明年上半年将开展不良资产处置专项督查来自:北京商报锤子财富2020-10-03 15:08:160003